結局、年収129万円以下のパートなら扶養範囲内?FPが解説します!

2025年3月5日

執筆者:土屋 ごう

執筆者:土屋 ごう

年末調整や確定申告のシーズンになると、「扶養」という言葉をよく耳にしますよね。

パート・アルバイトの経験がある方なら「収入は扶養範囲内に収めるほうが得だよ」と言われたことがあるかもしれません。

…ところで、そもそも扶養とは何かご存知ですか?扶養範囲から外れたら本当に損をするのでしょうか?

本記事はこれからパートで働こうと思っている方、パート・アルバイトで働いているが「扶養」や「扶養の範囲」は難しくてよくわからない!という方が抱える、下記の疑問にお答えします。

パート・アルバイトの経験がある方なら「収入は扶養範囲内に収めるほうが得だよ」と言われたことがあるかもしれません。

…ところで、そもそも扶養とは何かご存知ですか?扶養範囲から外れたら本当に損をするのでしょうか?

本記事はこれからパートで働こうと思っている方、パート・アルバイトで働いているが「扶養」や「扶養の範囲」は難しくてよくわからない!という方が抱える、下記の疑問にお答えします。

|

2025年以降の改正についても説明しますので、ぜひ、働き方の参考にしてくださいね!

- 4種類の壁、2025年以降の変更点

- 扶養って一体何?扶養者・被扶養者とは?

- 税制上の扶養と社会保険上の扶養

- 税制上の扶養

- 社会保険上の扶養

- 税制上の扶養と社会保険上の扶養の違いは?

- 103万円、106万円、130万円、150万円それぞれの壁について

- 税制上の扶養に関係:103万円の壁・150万円の壁

- 所得税が発生する年収「103万円の壁」

- 配偶者特別控除の上限が絡む「150万円〜201.6万円の壁」

- 社会保険関係:パート主婦(主夫)が意識すべき106万の壁・130万の壁

- 社会保険の扶養に関係する「106万円の壁」

- 社会保険が全員に適用される「130万円の壁」

- 106万円の壁・130万円の壁を越えるとどうなる?

- 「130万円の壁」は越えないほうがよいのか?

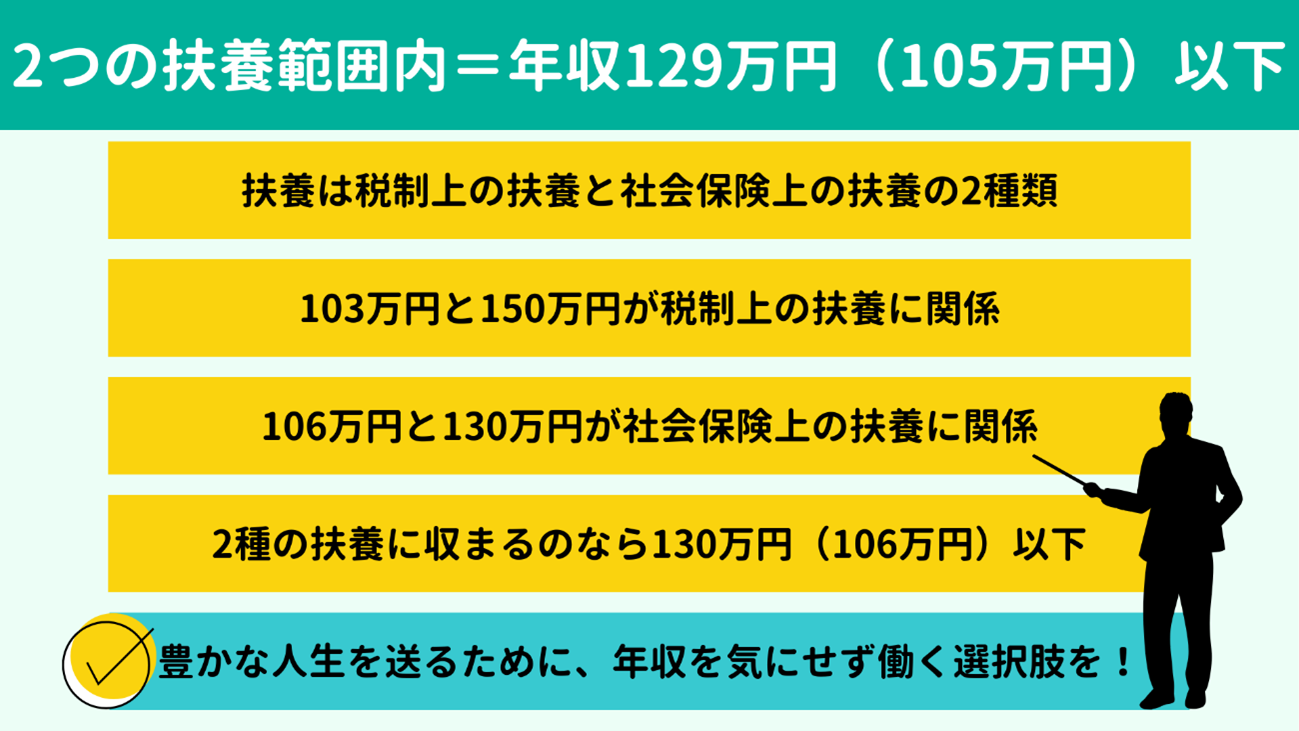

- 2つの扶養範囲内で働くなら年収129万円以下(105万円以下)に抑えよう

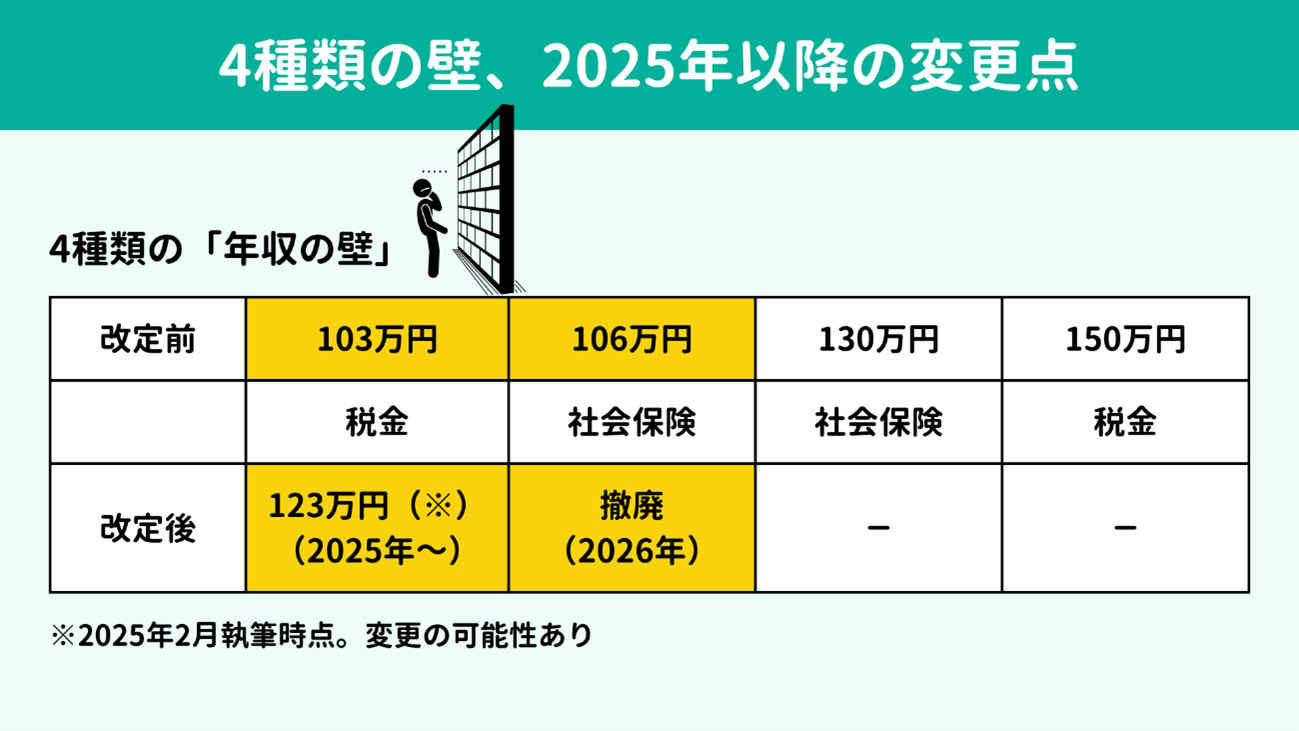

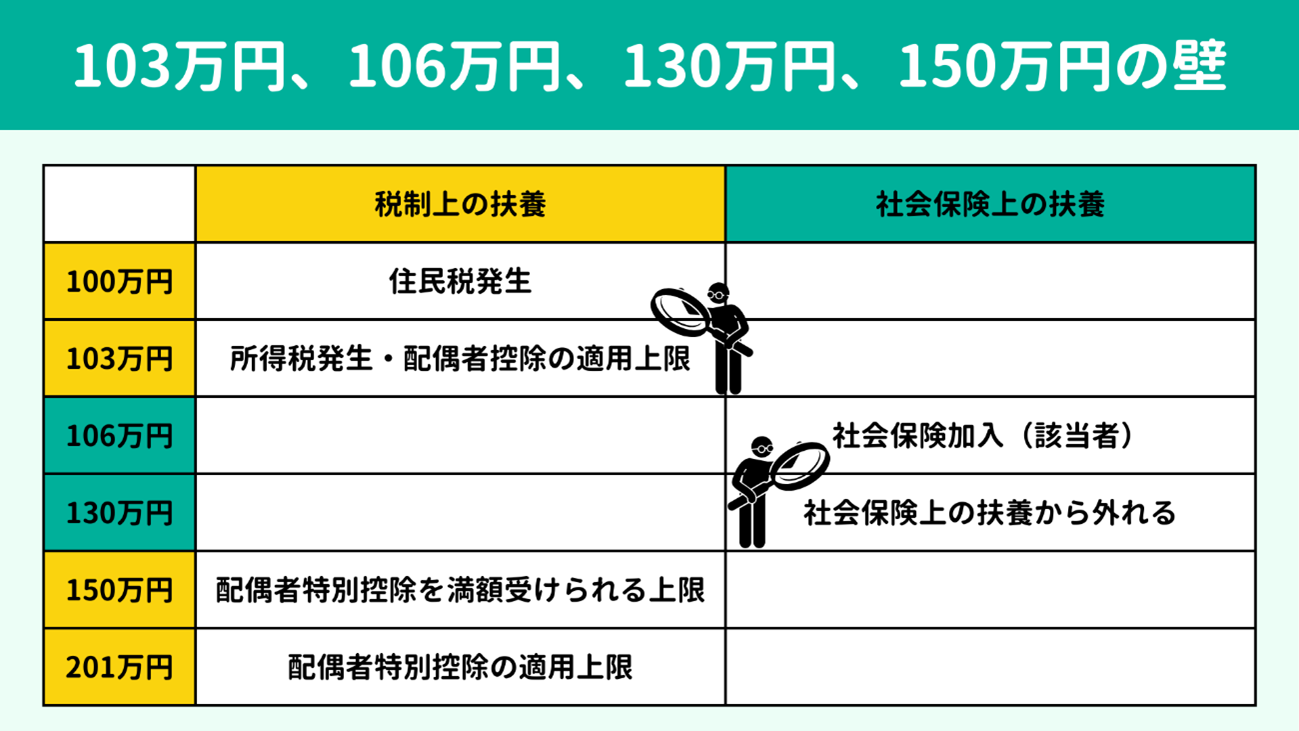

はじめに、扶養に入るための「年収の壁」には大きく4種類あり、税金に関するものと

社会保険に関するものに分かれます。

2025年、2026年と壁となる年収の変更が続きますので、まずは簡単に4種類の壁を整理しておきましょう。

年収の壁は103万円、106万円、130万円、150万円の4種類です。

このうち103万円の壁と106万円の壁は2025年以降、変更が決まっています。

103万円の壁は2025年に123万円に引き上げられる見込みです。(2025年2月執筆時点ではまだ協議中であり、今後変わる可能性があります。)

また106万円の壁は2026年10月に撤廃される予定です。

つまり2026年10月以降は106万円の壁がなくなり、年収の壁は3種類になります。

改定前

2025年、2026年と壁となる年収の変更が続きますので、まずは簡単に4種類の壁を整理しておきましょう。

年収の壁は103万円、106万円、130万円、150万円の4種類です。

このうち103万円の壁と106万円の壁は2025年以降、変更が決まっています。

103万円の壁は2025年に123万円に引き上げられる見込みです。(2025年2月執筆時点ではまだ協議中であり、今後変わる可能性があります。)

また106万円の壁は2026年10月に撤廃される予定です。

つまり2026年10月以降は106万円の壁がなくなり、年収の壁は3種類になります。

改定前

| 103万円 | 106万円 | 130万円 | 150万円 |

| 税金 | 社会保険 | 社会保険 | 税金 |

改定後

| 123万円になる見込み (2025年〜) |

撤廃(2026年) | − | − |

では、そもそも扶養とは何なのか、扶養に入ると税金や社会保険がどうなるのか、次章からくわしく解説していきます。

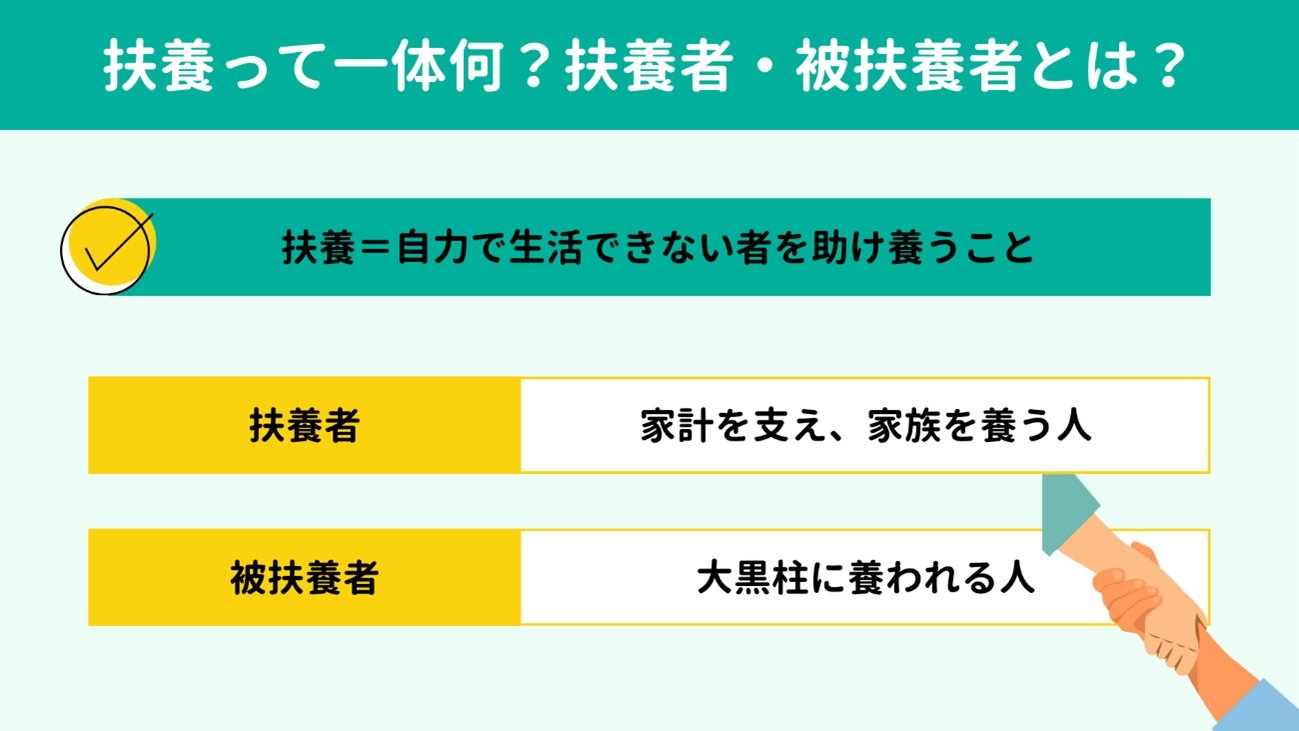

「扶養の範囲」を理解するために、まず「扶養」の意味を理解していきましょう。

扶養とは、「自力で生活できない者を助け養うこと。生活の世話をすること」と定義されています。

つまり、収入のメインである一家の大黒柱は「家族を扶養する人」となります。反対に、一家の大黒柱の給与で生計を立てている配偶者や子ども、親など(6親等内の親族)が「扶養される人」です。

一般的に、家族を扶養する人を「扶養者」、扶養される人を「被扶養者」といいます。また扶養されている家族(被扶養者)を「扶養家族」とも呼びます。

扶養者・被扶養者を簡単にまとめておきましょう。

扶養とは、「自力で生活できない者を助け養うこと。生活の世話をすること」と定義されています。

つまり、収入のメインである一家の大黒柱は「家族を扶養する人」となります。反対に、一家の大黒柱の給与で生計を立てている配偶者や子ども、親など(6親等内の親族)が「扶養される人」です。

一般的に、家族を扶養する人を「扶養者」、扶養される人を「被扶養者」といいます。また扶養されている家族(被扶養者)を「扶養家族」とも呼びます。

扶養者・被扶養者を簡単にまとめておきましょう。

扶養者=家族を養う人(家族を扶養する人)=一家の大黒柱

扶養者=家族を養う人(家族を扶養する人)=一家の大黒柱 被扶養者=養われる人(扶養される人)=扶養家族

被扶養者=養われる人(扶養される人)=扶養家族

養う人、養われる人のどちらが扶養者でどちらが被扶養者なのか、言葉の区別は扶養を理解するうえで必須ワードです。必ず覚えておきましょう!

国の定める条件のもと扶養範囲内に入ると、扶養者(家族を養う側)と被扶養者(養われる側)ともにさまざまな優遇措置が受けられます。

たとえば扶養者(家族を養う側)は住民税・所得税の負担が軽減されますし、被扶養者(養われる側)は年金や健康保険などの社会保険料負担がなくなります。

優遇措置については次章以降でくわしく説明しますので、この時点では「扶養」の意味と扶養制度について、大まかに理解しておきましょう。

国の定める条件のもと扶養範囲内に入ると、扶養者(家族を養う側)と被扶養者(養われる側)ともにさまざまな優遇措置が受けられます。

たとえば扶養者(家族を養う側)は住民税・所得税の負担が軽減されますし、被扶養者(養われる側)は年金や健康保険などの社会保険料負担がなくなります。

優遇措置については次章以降でくわしく説明しますので、この時点では「扶養」の意味と扶養制度について、大まかに理解しておきましょう。

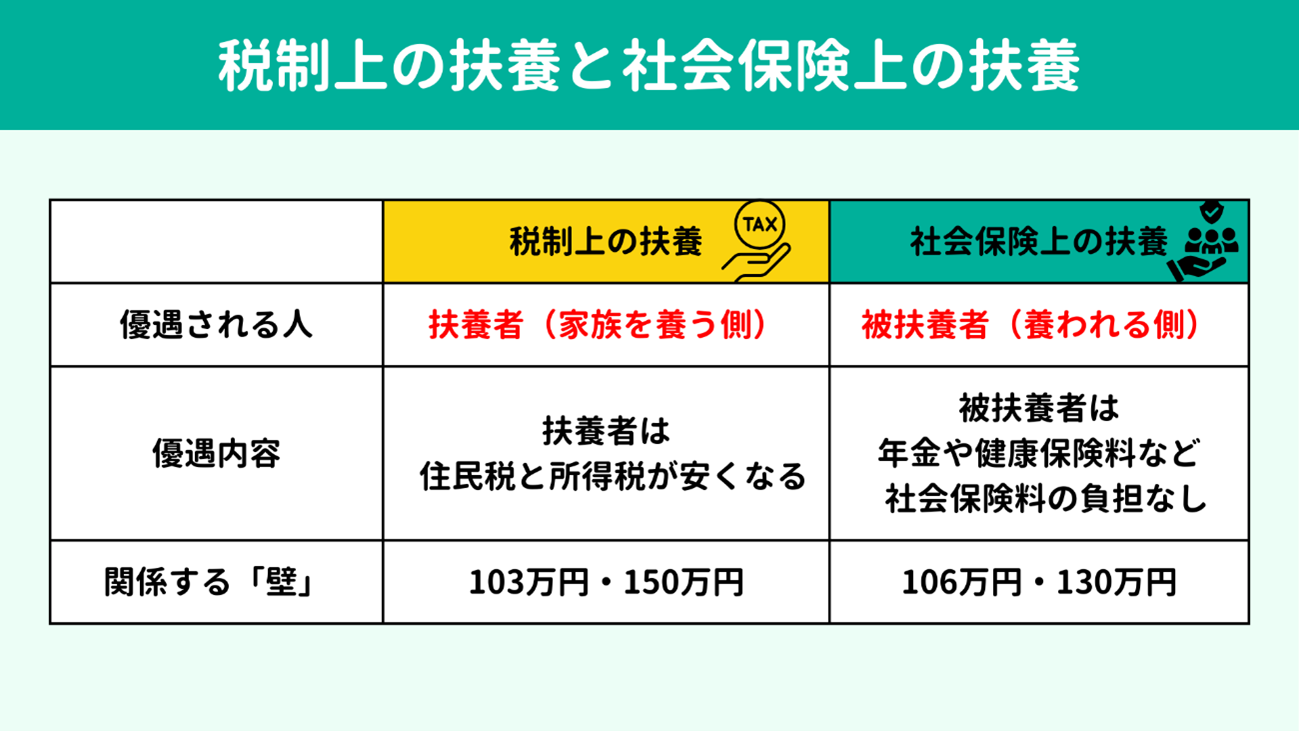

扶養の壁(年収の壁)は103万円、106万円、130万円、150万円の4種類があるとお伝えしました。

とくに「年収は103万円以内に抑えた方がよい」とか、「130万円の壁が大切」というように、4種類のうちいくつかは、あなたも実際に聞き覚えがありませんか。

しかし、どの壁が何に影響し、「壁」を超えてしまうとどうなるのか、混乱してしまいますよね。

これらの数字の意味がわからない原因は、扶養には「 税制上の扶養」と「社会保険上の扶養」の2種類があることを知らないからです。

両者は区別して考える必要がありますので、これからその違いについて説明していきます。

とくに「年収は103万円以内に抑えた方がよい」とか、「130万円の壁が大切」というように、4種類のうちいくつかは、あなたも実際に聞き覚えがありませんか。

しかし、どの壁が何に影響し、「壁」を超えてしまうとどうなるのか、混乱してしまいますよね。

これらの数字の意味がわからない原因は、扶養には「 税制上の扶養」と「社会保険上の扶養」の2種類があることを知らないからです。

両者は区別して考える必要がありますので、これからその違いについて説明していきます。

税制上の扶養は、

被扶養者(養われる側)の年収が一定以下の場合に、家計を支える扶養者の給与年収から一定額を差し引ける優遇措置です。年収の壁でいうと103万円の壁と、150万円の壁が関係します。

なお、扶養者の給与年収から一定金額を差し引けることを「扶養控除」ともいうので、覚えておくとよいでしょう。

税制上の扶養に入って扶養控除を受けるメリットは、メインで働く一家の大黒柱である扶養者の税金が安くなる点です。

配偶者が扶養に入っている場合、扶養者は年間で最大38万円の扶養控除を受けられます。控除される金額は、被扶養者の年収と扶養者の年収によって決まります。

では、実際にどのくらい税金が安くなるのでしょうか?

例として、扶養者が満額の38万円の扶養控除を受けたとすると、所得税と住民税をあわせて年間7万円ほど税金を軽減できます。

計算の根拠は下記のとおりです。

● 所得税:38万円×10%=3万8,000円

● 住民税:33万円×10%=3万1,000円

● 合計:3万8,000円+3万1,000円=6万9,000円

つまり税制上の扶養は、扶養者(家族を養う側)の所得税と住民税が安くなる優遇制度で、「扶養者(家族を養う側)が得をする」ことになります。

「所得が低い人(被扶養者)の面倒をみてあげているから、税金を安くしますよ」といった国からの減税措置ともいえますね。

なお、配偶者が税制上の扶養に入るには、配偶者の年収(給与年収)が201万円未満であることが条件で、控除額は年収に応じて変わります。

なお、扶養者の給与年収から一定金額を差し引けることを「扶養控除」ともいうので、覚えておくとよいでしょう。

税制上の扶養に入って扶養控除を受けるメリットは、メインで働く一家の大黒柱である扶養者の税金が安くなる点です。

配偶者が扶養に入っている場合、扶養者は年間で最大38万円の扶養控除を受けられます。控除される金額は、被扶養者の年収と扶養者の年収によって決まります。

では、実際にどのくらい税金が安くなるのでしょうか?

例として、扶養者が満額の38万円の扶養控除を受けたとすると、所得税と住民税をあわせて年間7万円ほど税金を軽減できます。

計算の根拠は下記のとおりです。

● 所得税:38万円×10%=3万8,000円

● 住民税:33万円×10%=3万1,000円

● 合計:3万8,000円+3万1,000円=6万9,000円

つまり税制上の扶養は、扶養者(家族を養う側)の所得税と住民税が安くなる優遇制度で、「扶養者(家族を養う側)が得をする」ことになります。

「所得が低い人(被扶養者)の面倒をみてあげているから、税金を安くしますよ」といった国からの減税措置ともいえますね。

なお、配偶者が税制上の扶養に入るには、配偶者の年収(給与年収)が201万円未満であることが条件で、控除額は年収に応じて変わります。

社会保険上の扶養とは、

家計を支える扶養者が勤務先で加入している厚生年金や健康保険に、被扶養者(養われる側)も加入できる優遇措置です。年収の壁でいうと106万円と130万円が関係します。

社会保険上の扶養に入るメリットは、年金、健康保険、介護保険などの社会保険料を、被扶養者が自分で支払わなくても保険に加入しているとみなされる点です。

たとえば扶養者が厚生年金に加入していて、配偶者が社会保険上の扶養に入っている場合、配偶者(被扶養者)の国民年金については支払いが免除されます。

もしも20歳〜60歳までの40年間にわたり社会保険上の扶養範囲に入っていたとすれば、国民年金を一度も納めなくても、40年間欠かさず国民年金を支払っていた人と同額の年金を受け取れます。

通常であれば40年間の年金総支払額は約815万400円にものぼりますので、これは大きなメリットですよね。

(※2024年の国民年金保険料16,980円で計算した場合)

そのほかにも、被扶養者は健康保険料を自分で支払うことなく、医療サービスを3割の医療費で受けられます。さらに、40歳以上になっても介護保険料は無料です。

このように、社会保険上の扶養は被扶養者の年金と健康保険料の負担が0になる優遇制度です。つまり税制上の扶養とは反対に「被扶養者が得をする制度」と言い換えられます。

後ほどくわしく解説しますが、配偶者が社会保険上の扶養に入るには、配偶者の年収が130万円未満(一部条件を満たしている場合は106万円未満)であることが条件です。

社会保険上の扶養に入るメリットは、年金、健康保険、介護保険などの社会保険料を、被扶養者が自分で支払わなくても保険に加入しているとみなされる点です。

たとえば扶養者が厚生年金に加入していて、配偶者が社会保険上の扶養に入っている場合、配偶者(被扶養者)の国民年金については支払いが免除されます。

もしも20歳〜60歳までの40年間にわたり社会保険上の扶養範囲に入っていたとすれば、国民年金を一度も納めなくても、40年間欠かさず国民年金を支払っていた人と同額の年金を受け取れます。

通常であれば40年間の年金総支払額は約815万400円にものぼりますので、これは大きなメリットですよね。

(※2024年の国民年金保険料16,980円で計算した場合)

そのほかにも、被扶養者は健康保険料を自分で支払うことなく、医療サービスを3割の医療費で受けられます。さらに、40歳以上になっても介護保険料は無料です。

このように、社会保険上の扶養は被扶養者の年金と健康保険料の負担が0になる優遇制度です。つまり税制上の扶養とは反対に「被扶養者が得をする制度」と言い換えられます。

後ほどくわしく解説しますが、配偶者が社会保険上の扶養に入るには、配偶者の年収が130万円未満(一部条件を満たしている場合は106万円未満)であることが条件です。

税制上の扶養と社会保険上の扶養の大きな違いは、優遇を受ける対象者と優遇内容の2点です。

これまでに説明した内容を表にまとめていますので、一度整理してみましょう。

これまでに説明した内容を表にまとめていますので、一度整理してみましょう。

| 税制上の扶養 | 社会保険上の扶養 | |

| 優遇される人 | 扶養者(家族を養う側) | 被扶養者(養われる側) |

| 優遇内容 | 扶養控除により 住民税と所得税が安くなる |

年金や健康保険料などの 社会保険料負担がなくなる |

| 扶養に入る条件 | 被扶養者の年収が201万円以下 (扶養者の年収も関係する) |

被扶養者の年収が130万円未満 (一部条件を満たす場合は106万円未満) |

| 関係する「壁」 | 103万円、150万円 | 106万円、130万円 |

この先は4種類の「年収の壁」について具体的なお話を展開していきます。しっかり理解するためにも、税制上の扶養と社会保険上の扶養をきちんと区別しておきましょう。

厳密にいうと、年収の壁には4種類のほかにも存在します。なかでももっともポピュラーなものが、103万円、106万円、130万円、150万円というわけです。

では、それぞれの壁に達すると、どのような変化があるでしょうか?

各年収に達したときに発生する変化を下表にまとめています。

では、それぞれの壁に達すると、どのような変化があるでしょうか?

各年収に達したときに発生する変化を下表にまとめています。

| 税制上の扶養 | 社会保険上の扶養 | |

| 100万円の壁 | 住民税が発生 | |

| 103万円の壁 (2025年引き上げ) |

所得税が発生 配偶者控除が適用される上限 |

|

| 106万円の壁 (2026年10月撤廃) |

パート・アルバイト先で社会保険加入の義務が発生(※1) | |

| 130万円の壁 | 扶養者の社会保険扶養から外れる(※2) | |

| 150万円の壁 | 扶養者が配偶者特別控除の満額38万円を受けられる上限(※3) | |

| 201万円の壁(※4) | 扶養者が配偶者特別控除を受けられる上限 |

※1:企業規模や勤務日数、勤務時間などほかの条件も加味して判断されます

※2:従業員数や勤務日数、勤務時間などほかの条件も加味して判断されます

※3:扶養者の年収が多いと控除額は少なくなります

※4:正確には201万6,000円です

配偶者控除・配偶者特別控除とは、「 税制上の扶養」の節でお話しした扶養控除の1種で、文字どおり配偶者のみが受けられる控除制度です。これらについては、後にくわしく説明します。

重要なことなので念押ししますが、年収の壁は下記のように大きく2種類に分かれていることを押さえておきましょう。

※2:従業員数や勤務日数、勤務時間などほかの条件も加味して判断されます

※3:扶養者の年収が多いと控除額は少なくなります

※4:正確には201万6,000円です

配偶者控除・配偶者特別控除とは、「 税制上の扶養」の節でお話しした扶養控除の1種で、文字どおり配偶者のみが受けられる控除制度です。これらについては、後にくわしく説明します。

重要なことなので念押ししますが、年収の壁は下記のように大きく2種類に分かれていることを押さえておきましょう。

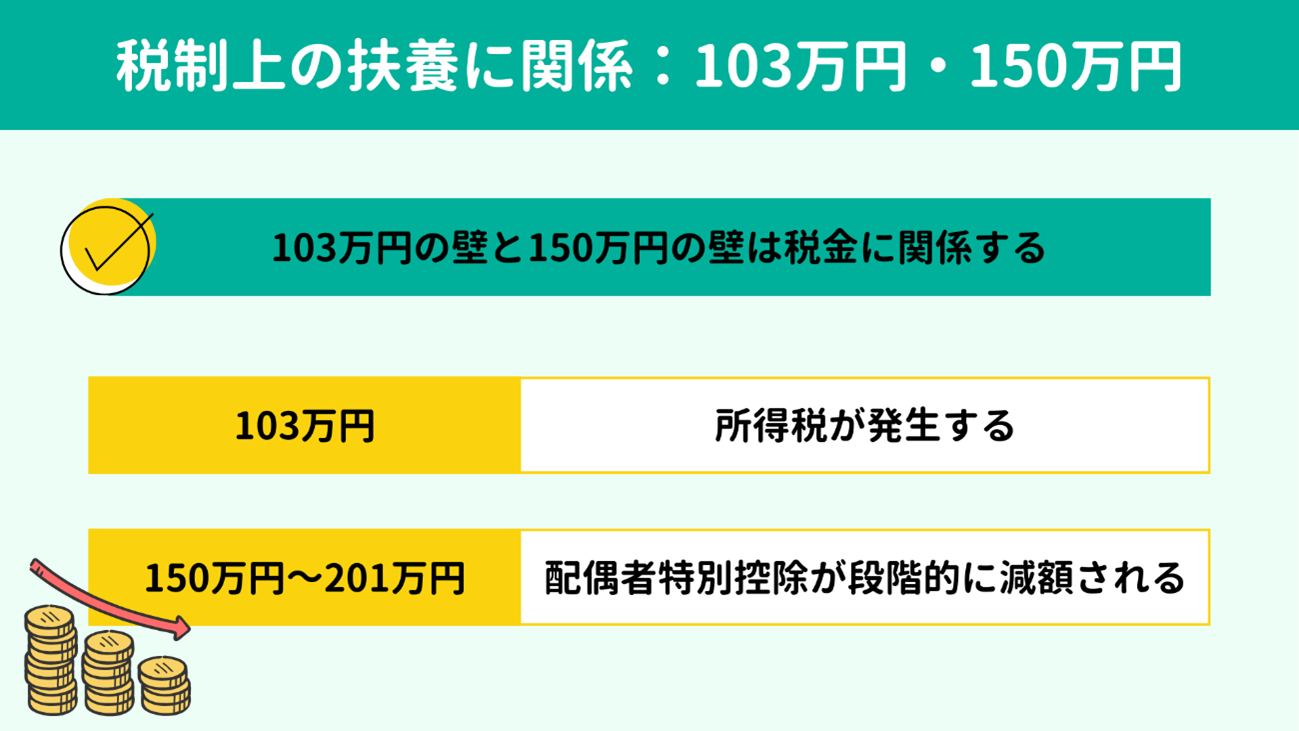

103万円の壁・150万円の壁:「税制上の扶養」に関係する

103万円の壁・150万円の壁:「税制上の扶養」に関係する 106万円の壁・130万円の壁:「社会保険上の扶養」に関係する

106万円の壁・130万円の壁:「社会保険上の扶養」に関係する

さて、ここからはいよいよ年収の壁それぞれについて理解を深めていきますよ。

先に税制上の扶養に関係する、103万円の壁と150万円の壁からみていきましょう!

先に税制上の扶養に関係する、103万円の壁と150万円の壁からみていきましょう!

103万円の壁は所得税が発生するラインです。4種類の壁のなかでも1番か2番目に有名ですから、パート先などで聞いたことがあるかもしれません。

ところが、パート収入が103万円を超えて仮に110万円になったとしても、実際に支払う所得税は年間5,000円程度です。

万が一103万円を超えた途端に多額の税金がかかるわけではないため、そこまで意識する必要はありません。ただ、103万円以下であれば所得税は0円、さらに100万円以下であれば住民税もかかりません。

絶対に税金を払いたくない方や年収が100万円前後の方で、収入の調整が可能な環境であれば、年収100万円以下に抑えるのもひとつの選択肢でしょう。

ところが、パート収入が103万円を超えて仮に110万円になったとしても、実際に支払う所得税は年間5,000円程度です。

万が一103万円を超えた途端に多額の税金がかかるわけではないため、そこまで意識する必要はありません。ただ、103万円以下であれば所得税は0円、さらに100万円以下であれば住民税もかかりません。

絶対に税金を払いたくない方や年収が100万円前後の方で、収入の調整が可能な環境であれば、年収100万円以下に抑えるのもひとつの選択肢でしょう。

150万の壁は、税制改正によって2018年に生まれた比較的新しい年収の壁のため、聞き慣れない数字かもしれません。

年収150万〜201.6万円の水準は 前章で少しふれた 配偶者控除・配偶者特別控除の上限が関わってくるため「配偶者特別控除の壁」ともいわれます。

ここで、配偶者控除と配偶者特別控除の定義を説明します。

【配偶者控除】

被扶養者である配偶者の給与所得が103万円以下の場合、扶養者の所得から38万円を控除できるしくみです。

【配偶者特別控除】

被扶養者である配偶者の給与所得が103万円を超えて配偶者控除の対象外となっても、被扶養者(配偶者)の所得に応じて扶養者が一定の控除を受けられる制度です。

配偶者控除・配偶者特別控除を受けられる年収以外の条件は、扶養者の配偶者であることはもちろん、扶養者の合計所得が1,000万円以下であること、生計を一つにしていることなどです。詳細は国税庁のWebサイトでご確認ください。

配偶者控除:No.1191 配偶者控除|国税庁

配偶者特別控除:No.1195 配偶者特別控除|国税庁

「103万円を超えたらすぐに控除が適用されなくなる!」と認識をされている方がみられますが、これは間違っています。正しくは「年収103万を超えると配偶者特別控除の対象になる」です。

また、配偶者控除・配偶者特別控除が適用される年収は、扶養者=納税者本人と、被扶養者=配偶者で下表のとおりそれぞれ異なります。

【配偶者控除・配偶者特別控除の額】

Aが扶養者、Bが被扶養者

年収150万〜201.6万円の水準は 前章で少しふれた 配偶者控除・配偶者特別控除の上限が関わってくるため「配偶者特別控除の壁」ともいわれます。

ここで、配偶者控除と配偶者特別控除の定義を説明します。

【配偶者控除】

被扶養者である配偶者の給与所得が103万円以下の場合、扶養者の所得から38万円を控除できるしくみです。

【配偶者特別控除】

被扶養者である配偶者の給与所得が103万円を超えて配偶者控除の対象外となっても、被扶養者(配偶者)の所得に応じて扶養者が一定の控除を受けられる制度です。

配偶者控除・配偶者特別控除を受けられる年収以外の条件は、扶養者の配偶者であることはもちろん、扶養者の合計所得が1,000万円以下であること、生計を一つにしていることなどです。詳細は国税庁のWebサイトでご確認ください。

配偶者控除:No.1191 配偶者控除|国税庁

配偶者特別控除:No.1195 配偶者特別控除|国税庁

「103万円を超えたらすぐに控除が適用されなくなる!」と認識をされている方がみられますが、これは間違っています。正しくは「年収103万を超えると配偶者特別控除の対象になる」です。

また、配偶者控除・配偶者特別控除が適用される年収は、扶養者=納税者本人と、被扶養者=配偶者で下表のとおりそれぞれ異なります。

【配偶者控除・配偶者特別控除の額】

Aが扶養者、Bが被扶養者

引用:家族と税|国税庁

例として扶養者の所得が900万円以下の場合をみてみましょう。被扶養者の年収が150万円以下なら控除額は満額の38万円ですが、150万円を超えたところから控除額が段階的に少なくなっていることが分かります。

減額は被扶養者の年収が201万6,000円まで続き、201万6,000円以上になると配偶者特別控除額がなくなります。

「それなら、年収150万円までなら控除額が満額の扶養範囲内に収まるの?」と思われるかもしれません。

しかしその前に、106万円の壁と130万円の壁が問題になります。そちらも念頭に入れつつ、どこまで働けるか検討していきましょう。

例として扶養者の所得が900万円以下の場合をみてみましょう。被扶養者の年収が150万円以下なら控除額は満額の38万円ですが、150万円を超えたところから控除額が段階的に少なくなっていることが分かります。

減額は被扶養者の年収が201万6,000円まで続き、201万6,000円以上になると配偶者特別控除額がなくなります。

「それなら、年収150万円までなら控除額が満額の扶養範囲内に収まるの?」と思われるかもしれません。

しかしその前に、106万円の壁と130万円の壁が問題になります。そちらも念頭に入れつつ、どこまで働けるか検討していきましょう。

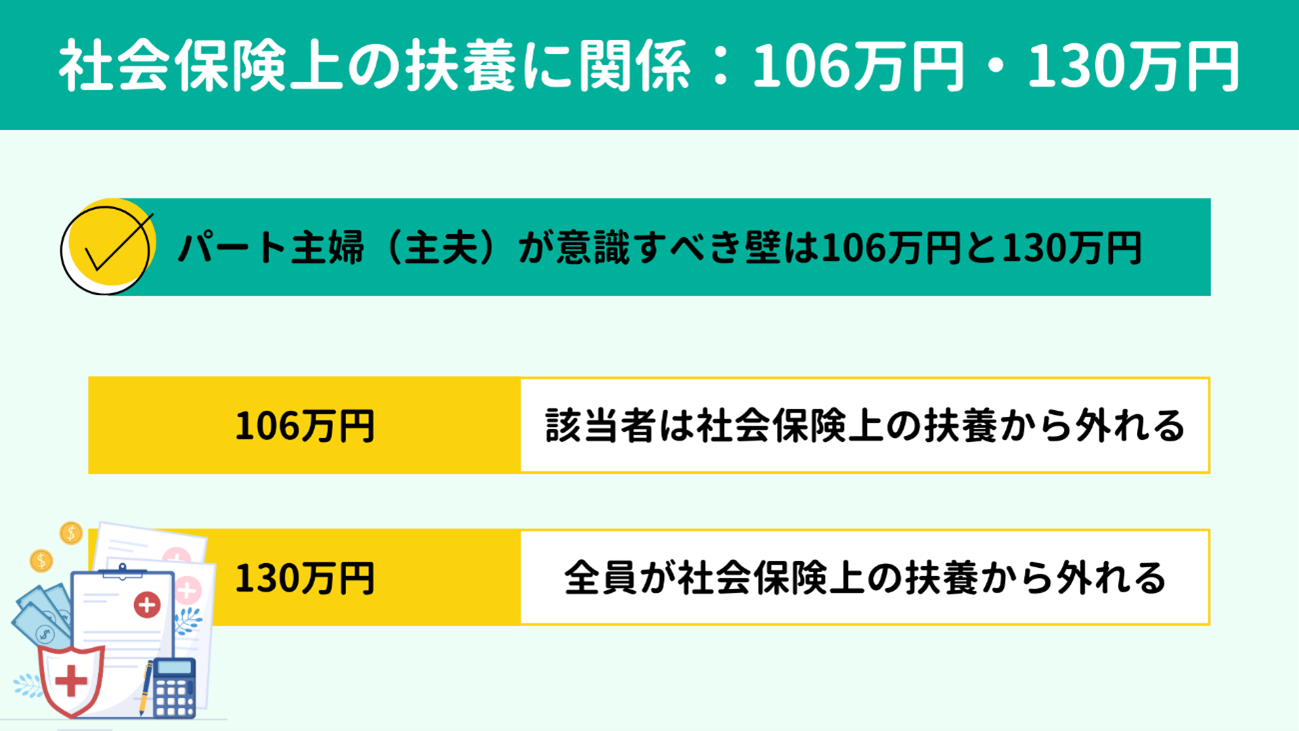

パート主婦にとって本当に意識したい年収の壁は、

106万円の壁と130万円の壁です。この2つは社会保険上の扶養から外れるラインを示します。

社会保険上の扶養は、被扶養者にとって嬉しい制度でした。パート収入が社会保険上の扶養範囲内なら、被扶養者は社会保険料がかかりません。

この、社会保険上の扶養範囲内に収まる収入が106万円もしくは130万円です。これらの壁を越えると、勤務先の社会保険に加入しなければならず、社会保険料も自ら支払うことになります。

社会保険料は年収の約15%〜20%です。したがってパート収入が130万円以上になると、年間約20〜30万円の社会保険料がかかります。収入が多くはないパート主婦(主夫)にとっては大きな負担ですよね。

こうした理由から、パート主婦(主夫)にとって大きな影響を与える壁は106万円の壁、130万円の壁の2種類といえます。

社会保険上の扶養は、被扶養者にとって嬉しい制度でした。パート収入が社会保険上の扶養範囲内なら、被扶養者は社会保険料がかかりません。

この、社会保険上の扶養範囲内に収まる収入が106万円もしくは130万円です。これらの壁を越えると、勤務先の社会保険に加入しなければならず、社会保険料も自ら支払うことになります。

社会保険料は年収の約15%〜20%です。したがってパート収入が130万円以上になると、年間約20〜30万円の社会保険料がかかります。収入が多くはないパート主婦(主夫)にとっては大きな負担ですよね。

こうした理由から、パート主婦(主夫)にとって大きな影響を与える壁は106万円の壁、130万円の壁の2種類といえます。

まず、

106万円の壁は全員が関係するわけではない点を知っておいてください。

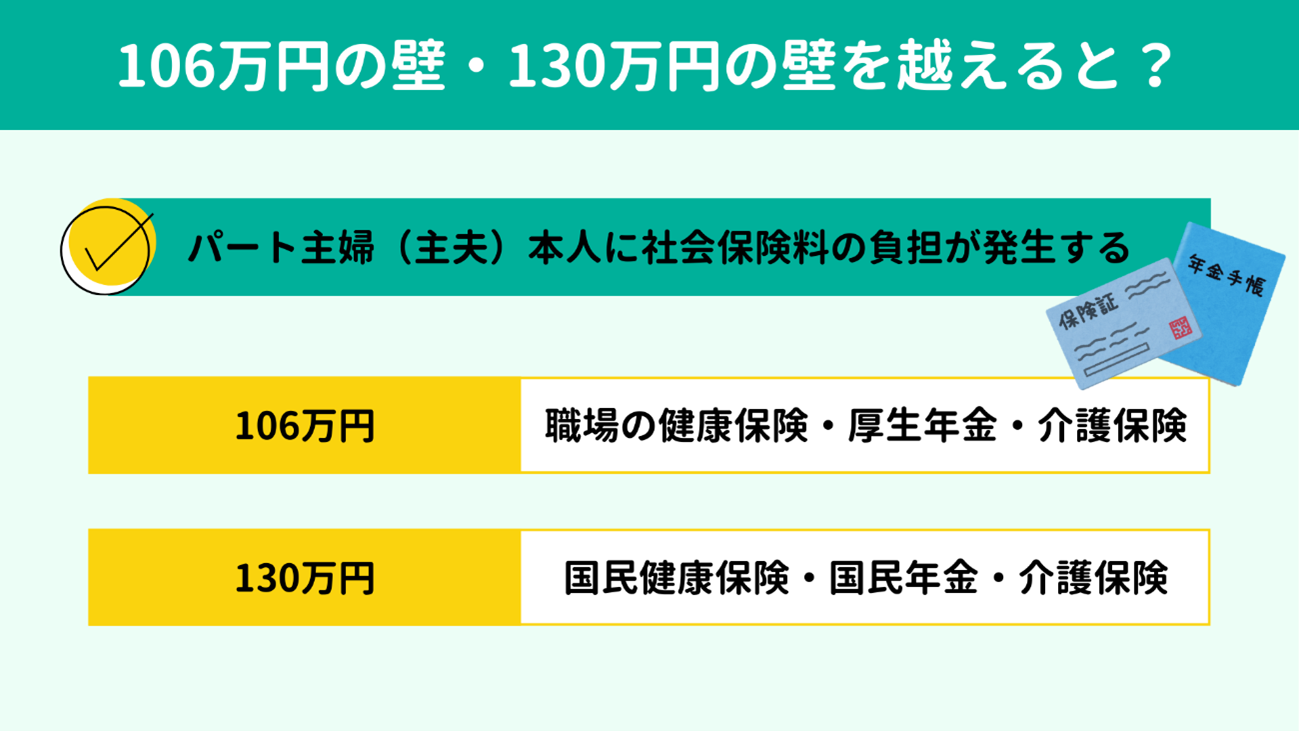

年収106万円は、これまで社会保険の扶養に入っていたパート主婦(主夫)が扶養から外れて社会保険料の支払いが発生するラインです。

加入する社会保険はパート先の厚生年金と健康保険で、支払う社会保険料は年収の約14〜15%程度です。年収106万円の場合は年間およそ16万円の負担となります。

【支払う社会保険料】

● 健康保険

● 厚生年金

● 介護保険(40歳以上の場合)

しかし、先述のとおり106万円の壁は全員が該当するわけではありません。国の定める条件に当てはまった人のみが、106万円の壁によって社会保険上の扶養から外れます。条件は下記のとおりです。

【年収106万円で扶養から外れる5つの条件】

1. 勤務先の従業員が51人以上

2. 月額の収入が8万8,000円以上

3. 雇用期間が2ヵ月以上

4. 所定労働時間が週20時間以上

5. 学生でない

収入のほか雇用期間や労働時間などの条件をあわせた総合判断となりますが、51名以上の比較的大きな企業で働いていて社会保険上の扶養から外れたくない方は、106万円の壁を意識して働くことをおすすめします。

しかし、106万円の壁を越えても悪いことばかりではありません。

51人以上の規模の会社で社会保険に加入する場合、年金は厚生年金となります。年金を払った年数分、老後は国民年金に上乗せで受給できます。

将来のために厚生年金を払って老後の年金を増やすのか、そんな余裕はないのでできるだけ毎月の出費を抑えるのか、どちらがよいかは家庭の状況とそれぞれの考え方次第です。

年収106万円は、これまで社会保険の扶養に入っていたパート主婦(主夫)が扶養から外れて社会保険料の支払いが発生するラインです。

加入する社会保険はパート先の厚生年金と健康保険で、支払う社会保険料は年収の約14〜15%程度です。年収106万円の場合は年間およそ16万円の負担となります。

【支払う社会保険料】

● 健康保険

● 厚生年金

● 介護保険(40歳以上の場合)

しかし、先述のとおり106万円の壁は全員が該当するわけではありません。国の定める条件に当てはまった人のみが、106万円の壁によって社会保険上の扶養から外れます。条件は下記のとおりです。

【年収106万円で扶養から外れる5つの条件】

1. 勤務先の従業員が51人以上

2. 月額の収入が8万8,000円以上

3. 雇用期間が2ヵ月以上

4. 所定労働時間が週20時間以上

5. 学生でない

収入のほか雇用期間や労働時間などの条件をあわせた総合判断となりますが、51名以上の比較的大きな企業で働いていて社会保険上の扶養から外れたくない方は、106万円の壁を意識して働くことをおすすめします。

しかし、106万円の壁を越えても悪いことばかりではありません。

51人以上の規模の会社で社会保険に加入する場合、年金は厚生年金となります。年金を払った年数分、老後は国民年金に上乗せで受給できます。

将来のために厚生年金を払って老後の年金を増やすのか、そんな余裕はないのでできるだけ毎月の出費を抑えるのか、どちらがよいかは家庭の状況とそれぞれの考え方次第です。

130万円の壁は、106万円の壁に条件に該当しなかった人も含めて全員が関係します。

130万円はこれまで社会保険上の扶養範囲に入っていた方が扶養から外れ、社会保険料として 国民年金と国民健康保険の支払いが発生するラインです。また社会保険料は年収の20%前後です。

【支払う社会保険料】

● 国民健康保険

● 国民年金

● 介護保険料(40歳以上の場合)

扶養範囲についてくわしい人が意識するのは、この130万円の壁でしょう。月収に換算すると約11万円となります。

パート収入を月10万円以内に抑えて働いている人も多いのではないでしょうか?

130万円はこれまで社会保険上の扶養範囲に入っていた方が扶養から外れ、社会保険料として 国民年金と国民健康保険の支払いが発生するラインです。また社会保険料は年収の20%前後です。

【支払う社会保険料】

● 国民健康保険

● 国民年金

● 介護保険料(40歳以上の場合)

扶養範囲についてくわしい人が意識するのは、この130万円の壁でしょう。月収に換算すると約11万円となります。

パート収入を月10万円以内に抑えて働いている人も多いのではないでしょうか?

なぜ130万円の壁を意識する人が多いのかといえば、手取りが大幅に変わるためです。106万円の壁は一部の該当者に対する壁ですが、106万円の壁の条件に該当しない大多数は130万円の壁を意識します。

扶養に入っていたおかげで社会保険料を払う必要がなかった人も、年収が106万円、130万円以上になると社会保険への加入が必須となり、社会保険料を全額自分で負担しなければいけません。

年収の20%程度を社会保険料として支払うわけですから、無視できないでしょう。

たとえば給与年収130万円以上で30代のパート主婦の社会保険料支払いイメージをみてみましょう。ただし、住んでいる地域や法改正によって金額は変わるため、あくまで一例として参考にしてください。

● 国民健康保険:年間8万2,538円

● 国民年金:年間19万9,320円

● 合計:28万1,858円

参考:国民健康保険料を簡単に計算!国保シミュレーション | 税金・社会保障教育

130万円の壁を越えた途端、年間およそ28万円もの社会保険料の支払いが発生します。さらに40歳以上の方だと、介護保険料が上乗せされた金額を支払わなければなりません。

もし年間130万円稼いだとするなら、手取りは社会保険料28万円を差し引いて約102万円となってしまいます。

一方、130万円の壁を越える1歩手前の年収129万円なら、社会保険料は0円かつ、手取りはそのまま129万円です。

この1万円の差はかなり大きいとわかりますね。

よく「年間130万円稼ぐより129万円以内に抑えたほうがいいよ」といった話を聞くのは、こういった理由からきています。

うっかりして年収130万円を超えてしまい、約30万円もの社会保険料を支払うこととなってしまった…とならないためにも、扶養範囲に収まりたいならしっかりこの金額を意識しておきましょう。

扶養に入っていたおかげで社会保険料を払う必要がなかった人も、年収が106万円、130万円以上になると社会保険への加入が必須となり、社会保険料を全額自分で負担しなければいけません。

年収の20%程度を社会保険料として支払うわけですから、無視できないでしょう。

たとえば給与年収130万円以上で30代のパート主婦の社会保険料支払いイメージをみてみましょう。ただし、住んでいる地域や法改正によって金額は変わるため、あくまで一例として参考にしてください。

● 国民健康保険:年間8万2,538円

● 国民年金:年間19万9,320円

● 合計:28万1,858円

参考:国民健康保険料を簡単に計算!国保シミュレーション | 税金・社会保障教育

130万円の壁を越えた途端、年間およそ28万円もの社会保険料の支払いが発生します。さらに40歳以上の方だと、介護保険料が上乗せされた金額を支払わなければなりません。

もし年間130万円稼いだとするなら、手取りは社会保険料28万円を差し引いて約102万円となってしまいます。

一方、130万円の壁を越える1歩手前の年収129万円なら、社会保険料は0円かつ、手取りはそのまま129万円です。

この1万円の差はかなり大きいとわかりますね。

よく「年間130万円稼ぐより129万円以内に抑えたほうがいいよ」といった話を聞くのは、こういった理由からきています。

うっかりして年収130万円を超えてしまい、約30万円もの社会保険料を支払うこととなってしまった…とならないためにも、扶養範囲に収まりたいならしっかりこの金額を意識しておきましょう。

結論からいうと「130万円の壁をギリギリで越える場合は手取り額が低くなる観点から不利」です。

社会保険料を差し引いた後の 手取り年収が129万円になるときの額面年収は153万円です。つまり年収130万円〜153万円の間は、年収129万円のパートにくらべて手取り額が低くなってしまいます。

具体的な数字を使って考えてみましょう。

時給1,000円のパート先で、それぞれ129万円と153万円稼ぐにはどのくらいの時間差になるでしょう?

年収129万円を月収に換算すると約10万8,000円です。月の労働時間は108時間が必要です。

一方、年収153万円の場合は月収換算で約12万8,000円となり、必要な労働時間は128時間です。

● 1ヵ月の労働時間の差:128時間−108時間=20時間

● 年間の労働時間の差:20時間×12ヵ月=240時間

手取りで考えれば同じ129万円なのに、働く時間は1ヵ月あたり20時間、年間で約240時間(10日分!)の差があるとは驚きですね。

したがって、賢明な選択肢は下記のいずれかとなるでしょう。

● 年収129万円以内に抑えて社会保険上の扶養に入る

● 年収153万円を超えて稼ぎ、将来の年金を増やす

個人的には、パートではなく就職して正社員として働き、年収153万円といわず数百万円稼ぐのがよいと考えています。

もちろん事情があって難しい方もいらっしゃるとは思いますが、正社員として働いたほうが年収もぐんとアップして家計に余裕が生まれやすくなるうえ、将来の年金も増やせます。

「正社員として働き、年に数百万円稼ぐ」を第3の選択肢として置いておいていただきたいのが、本音です。

社会保険料を差し引いた後の 手取り年収が129万円になるときの額面年収は153万円です。つまり年収130万円〜153万円の間は、年収129万円のパートにくらべて手取り額が低くなってしまいます。

具体的な数字を使って考えてみましょう。

時給1,000円のパート先で、それぞれ129万円と153万円稼ぐにはどのくらいの時間差になるでしょう?

年収129万円を月収に換算すると約10万8,000円です。月の労働時間は108時間が必要です。

一方、年収153万円の場合は月収換算で約12万8,000円となり、必要な労働時間は128時間です。

● 1ヵ月の労働時間の差:128時間−108時間=20時間

● 年間の労働時間の差:20時間×12ヵ月=240時間

手取りで考えれば同じ129万円なのに、働く時間は1ヵ月あたり20時間、年間で約240時間(10日分!)の差があるとは驚きですね。

したがって、賢明な選択肢は下記のいずれかとなるでしょう。

● 年収129万円以内に抑えて社会保険上の扶養に入る

● 年収153万円を超えて稼ぎ、将来の年金を増やす

個人的には、パートではなく就職して正社員として働き、年収153万円といわず数百万円稼ぐのがよいと考えています。

もちろん事情があって難しい方もいらっしゃるとは思いますが、正社員として働いたほうが年収もぐんとアップして家計に余裕が生まれやすくなるうえ、将来の年金も増やせます。

「正社員として働き、年に数百万円稼ぐ」を第3の選択肢として置いておいていただきたいのが、本音です。

本記事のタイトル「

年収129万円以下のパートなら扶養範囲内?」にお答えすると、税制上の扶養・社会保険上の扶養、どちらもYESです。

ただし106万円の壁の条件に該当する方が扶養範囲内に収まるのなら105万円となります。

そのほか、本記事の要点を簡単におさらいしておきましょう。

● 扶養には税制上の扶養と社会保険上の扶養の2種類ある

● 103万円と150万円が税制上の扶養に関係

● 106万円と130万円が社会保険上の扶養に関係

● パート主婦(主夫)が意識すべきは130万円(該当者は106万円)

年収129万円以下なら税制上の扶養範囲内のため、満額38万円の配偶者特別控除額が適用され、扶養者の税金を軽減できます。

なおかつ社会保険上の扶養範囲内でもあるため社会保険料は発生せず、額面金額をそのまま受け取れます。(所得税と住民税はかかります。)

ただし、扶養から外れることはデメリットばかりではありません。

社会保険が手厚くなり、老後もらえるお金が増えるなどのメリットがあります。そもそもの月の収入が増えますから、そのぶん教育費や住宅購入費に充ててもよいでしょう。

個人の思いとしては、繰り返しになりますがパートで扶養範囲内に収まるか、収まらないかの2択でなく「就職して正社員となり、130万円を大きく超えて数百万円稼ぐ」をぜひ選択肢に入れてほしいところです。

レジャー費や老後のための資産運用など、後回しになりがちな事柄にもお金を振り向けられる余裕ができ、より豊かな人生を送れると信じています!

弊所では家計の見直しやライフプランに関するご相談を数多く受け付けています。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

ただし106万円の壁の条件に該当する方が扶養範囲内に収まるのなら105万円となります。

そのほか、本記事の要点を簡単におさらいしておきましょう。

● 扶養には税制上の扶養と社会保険上の扶養の2種類ある

● 103万円と150万円が税制上の扶養に関係

● 106万円と130万円が社会保険上の扶養に関係

● パート主婦(主夫)が意識すべきは130万円(該当者は106万円)

年収129万円以下なら税制上の扶養範囲内のため、満額38万円の配偶者特別控除額が適用され、扶養者の税金を軽減できます。

なおかつ社会保険上の扶養範囲内でもあるため社会保険料は発生せず、額面金額をそのまま受け取れます。(所得税と住民税はかかります。)

ただし、扶養から外れることはデメリットばかりではありません。

社会保険が手厚くなり、老後もらえるお金が増えるなどのメリットがあります。そもそもの月の収入が増えますから、そのぶん教育費や住宅購入費に充ててもよいでしょう。

個人の思いとしては、繰り返しになりますがパートで扶養範囲内に収まるか、収まらないかの2択でなく「就職して正社員となり、130万円を大きく超えて数百万円稼ぐ」をぜひ選択肢に入れてほしいところです。

レジャー費や老後のための資産運用など、後回しになりがちな事柄にもお金を振り向けられる余裕ができ、より豊かな人生を送れると信じています!

弊所では家計の見直しやライフプランに関するご相談を数多く受け付けています。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。