世帯年収1,500万円で1億円の家(億ション)を購入するポイント −マネー編−

2024年6月14日

執筆者:土屋 ごう

執筆者:土屋 ごう

東京23区内で、1億円を超えるマンション=億ションが増えています。

同時に、共働きにより年収1,500万円を超える高所得世帯も増えており、「資産として億ションを購入したい」との声もよく聞かれるようになりました。

1億円の家に手が届くとはいえ、無理して購入する「背伸び買い」は将来が心配です。

そこで本記事では、年収1,500万円ほどで1億円の家(億ション)の購入を検討している方に向けて、マネープランのポイントを3つ解説します。

物件探しのポイントを知りたい方は、下記の記事もあわせてご覧くださいね!

同時に、共働きにより年収1,500万円を超える高所得世帯も増えており、「資産として億ションを購入したい」との声もよく聞かれるようになりました。

1億円の家に手が届くとはいえ、無理して購入する「背伸び買い」は将来が心配です。

そこで本記事では、年収1,500万円ほどで1億円の家(億ション)の購入を検討している方に向けて、マネープランのポイントを3つ解説します。

物件探しのポイントを知りたい方は、下記の記事もあわせてご覧くださいね!

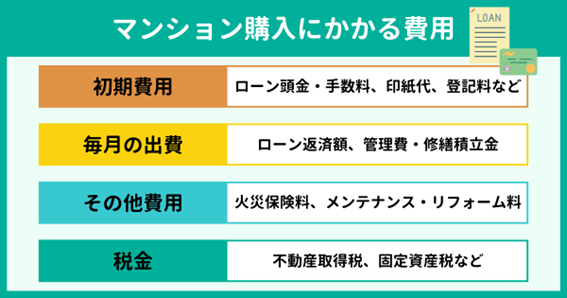

マンションを購入する際、物件価格は誰しも意識するポイントでしょう。

しかし物件価格以外にも諸費用が発生し、甘くみていると後々家計を逼迫しかねません。

物件価格以外にも考慮したい費用は、下記のとおりです。

【初期費用】

● ローンの頭金・手数料、印紙代、登記料など

【毎月の出費】

● ローン返済額、管理費・修繕積立金

【その他費用】

● 火災保険料、メンテナンス・リフォーム料

【税金】

●不動産取得税、固定資産税など

新築マンションの購入では、まず初期費用としてローンの頭金のほか登記・契約関連の諸費用がかかります。

購入後には、管理費・修繕積立金が毎月発生します。

修繕積立金は値上がりする可能性が高いため、とくに余裕を持っておきたいポイントです。

また長く住みつづけていると自宅設備のメンテナンスも必要になるでしょう。

このように、マンションを購入すると物件価格以外にも毎月・毎年また不定期でさまざまな費用を支払うことになります。

今は余裕があっても、たとえばお子さんの教育費がかかる時期に修繕積立金の値上げやメンテナンスが重なってくる可能性もあります。

ご家族のライフイベント・ライフプランを見据えて、ローンだけでなく諸費用まで払いつづけられるか、いくらなら払えるのか、あらかじめ見積もっておきましょう。

しかし物件価格以外にも諸費用が発生し、甘くみていると後々家計を逼迫しかねません。

物件価格以外にも考慮したい費用は、下記のとおりです。

【初期費用】

● ローンの頭金・手数料、印紙代、登記料など

【毎月の出費】

● ローン返済額、管理費・修繕積立金

【その他費用】

● 火災保険料、メンテナンス・リフォーム料

【税金】

●不動産取得税、固定資産税など

新築マンションの購入では、まず初期費用としてローンの頭金のほか登記・契約関連の諸費用がかかります。

購入後には、管理費・修繕積立金が毎月発生します。

修繕積立金は値上がりする可能性が高いため、とくに余裕を持っておきたいポイントです。

また長く住みつづけていると自宅設備のメンテナンスも必要になるでしょう。

このように、マンションを購入すると物件価格以外にも毎月・毎年また不定期でさまざまな費用を支払うことになります。

今は余裕があっても、たとえばお子さんの教育費がかかる時期に修繕積立金の値上げやメンテナンスが重なってくる可能性もあります。

ご家族のライフイベント・ライフプランを見据えて、ローンだけでなく諸費用まで払いつづけられるか、いくらなら払えるのか、あらかじめ見積もっておきましょう。

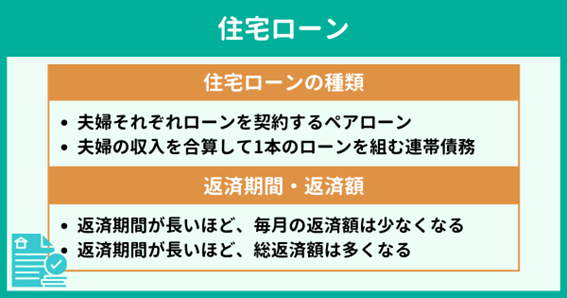

マンション購入にあたり、住宅ローンの契約金額・返済計画も欠かせない要素です。

ここでは、共働き世帯の利用が増えている住宅ローン2種を整理し、返済期間・返済額の考え方を解説します。

ここでは、共働き世帯の利用が増えている住宅ローン2種を整理し、返済期間・返済額の考え方を解説します。

収入が2馬力の共働き世帯においては、夫・妻の両方が債務を負うローンを組むケース増えています。ペアローンと収入合算(連帯債務)の2種類について、みていきましょう。

ペアローン |

連帯債務 |

|

借り方 |

・2人とも債務者 ・互いに連帯保証人となる |

1人が主債務者 もう1人は連帯債務者 (返済義務は同等) |

借入条件 |

契約ごとに選択 |

2人で同一 |

住宅ローン控除 |

2人分利用できる |

2人分利用できる |

所有権 |

共有名義 |

共有名義 |

団体信用生命保険 |

2人とも加入 |

・原則、主債務者が加入 ・連帯債務者も可能な場合あり |

『ペアローン』:

ペアローンは1つの物件に対して夫婦が同じ金融機関でそれぞれローンを組む借り方で、互いに相手の連帯保証人となるケースが基本です。

ローンを2本契約することになるので、金利タイプなど借入条件は夫婦それぞれで設定できます。

たとえば1人は固定金利で35年・5,000万円、もう1人は変動金利で25年・2,000万円といった形です。

ペアローンは自分の債務にくわえて相手の債務の返済責任も負うことになります。

もしも相手が収入減によって返済が滞れば、自分のローンにくわえて相手のローンも返済する義務があるため、借りすぎには注意が必要です。

『連帯債務』:

連帯債務は夫婦の収入を合算して1本のローンを契約する方法で、どちらかが主債務者、どちらかが連帯債務者となり、2人が同等の返済義務を負います。

ペアローンと同様、夫婦ともに債務者となるため、各自住宅ローン控除を利用でき、物件は夫婦の共有名義となります。

ペアローンと異なる点は、ローン契約が1本であることです。

融資額は夫婦ともに働きつづける前提で審査されます。

どちらかの収入が減ってしまった場合は返済に影響が出るおそれがあります。

連帯債務は夫婦の収入を合算し、より多くの金額を契約できてしまうため、こちらも借りすぎに注意しましょう。

ペアローン・連帯債務のどちらを選ぶにしても、産休育休による収入減、私立中学・大学進学による支出増など、将来的な世帯収支の変動をじゅうぶんに考慮する必要があります。

ペアローンは1つの物件に対して夫婦が同じ金融機関でそれぞれローンを組む借り方で、互いに相手の連帯保証人となるケースが基本です。

ローンを2本契約することになるので、金利タイプなど借入条件は夫婦それぞれで設定できます。

たとえば1人は固定金利で35年・5,000万円、もう1人は変動金利で25年・2,000万円といった形です。

ペアローンは自分の債務にくわえて相手の債務の返済責任も負うことになります。

もしも相手が収入減によって返済が滞れば、自分のローンにくわえて相手のローンも返済する義務があるため、借りすぎには注意が必要です。

『連帯債務』:

連帯債務は夫婦の収入を合算して1本のローンを契約する方法で、どちらかが主債務者、どちらかが連帯債務者となり、2人が同等の返済義務を負います。

ペアローンと同様、夫婦ともに債務者となるため、各自住宅ローン控除を利用でき、物件は夫婦の共有名義となります。

ペアローンと異なる点は、ローン契約が1本であることです。

融資額は夫婦ともに働きつづける前提で審査されます。

どちらかの収入が減ってしまった場合は返済に影響が出るおそれがあります。

連帯債務は夫婦の収入を合算し、より多くの金額を契約できてしまうため、こちらも借りすぎに注意しましょう。

ペアローン・連帯債務のどちらを選ぶにしても、産休育休による収入減、私立中学・大学進学による支出増など、将来的な世帯収支の変動をじゅうぶんに考慮する必要があります。

同じ金額を借りる場合、返済期間が長いほど1回の返済額は少なくなりますが、期間が長いぶん金利を多く支払うことになり、トータルの返済額は多くなります。

返済期間によって返済額がどれだけ異なるのか、例をみてみましょう。

【例】

● 借入金額:5,000万円

● 金利:固定型2.5%

● 元利均等返済:ボーナス返済なし

返済期間によって返済額がどれだけ異なるのか、例をみてみましょう。

【例】

● 借入金額:5,000万円

● 金利:固定型2.5%

● 元利均等返済:ボーナス返済なし

返済期間 |

毎月の返済額 |

総返済額 |

|---|---|---|

25年 |

22万5,000円 |

6,730万円 |

35年 |

17万9,000円 |

7,508万円 |

40年 |

16万5,000円 |

7,915万円 |

50年 |

14万7,000円 |

8,765万円 |

最近は50年借りられる住宅ローンも登場しています。返済期間25年の場合と比較して、月々の返済負担は7万8,000円軽くなりますが、総返済額は2,000万円以上も多いことがわかります。

上の例ではわかりやすくするために固定金利を採用しましたが、変動金利を選択する場合は50年間の返済中に金利や金融情勢が大きく変化するかもしれません。

そもそも30歳でローンを組んだとしても、完済は80歳です。

途中で売却する等明確な戦略がある場合は別ですが、リタイア後にも多額のローンが残ることは老後の大きな不安材料となるため、超長期のローンはおすすめできません。

上の例ではわかりやすくするために固定金利を採用しましたが、変動金利を選択する場合は50年間の返済中に金利や金融情勢が大きく変化するかもしれません。

そもそも30歳でローンを組んだとしても、完済は80歳です。

途中で売却する等明確な戦略がある場合は別ですが、リタイア後にも多額のローンが残ることは老後の大きな不安材料となるため、超長期のローンはおすすめできません。

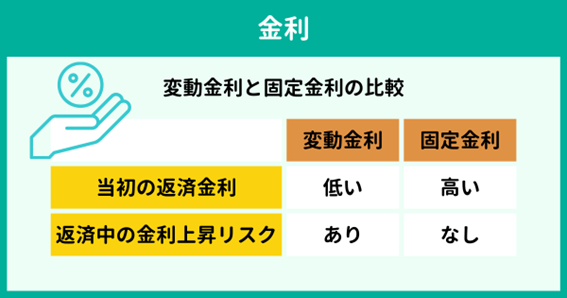

住宅ローン契約における重要な検討要素として、金利タイプもあげられます。

金利タイプは大まかに変動金利と固定金利の2種類にわかれます。

金利タイプは大まかに変動金利と固定金利の2種類にわかれます。

変動金利 |

固定金利(全期間) |

|

| 当初の返済金利 | 低い |

高い |

| 返済中の金利上昇リスク | あり |

なし |

『変動金利』:

変動金利のメリットは固定金利よりも 金利水準が低い点です。年1%を切る低さで目先の返済負担を抑えられるため、約7割が変動金利を選んでいます。

「目先の」と申し上げたとおり、 返済中に金利が上昇 / 下落する可能性がある点も変動金利の特徴です。

ただし金利が上昇しても、メガバンクや地方銀行やネット銀行も多くの場合 5年間は毎月の返済額が据え置かれます(5年ルール)。

また6年目以降の返済額は、それまでの返済額の125%が上限と定められています(125%ルール)。

とはいえ、総返済額が減るわけではありません。返済期間末に利息の未払分と元金をすべて返済することになります。

『固定金利』:

固定金利の特徴は、変動金利にくらべて金利水準は高いものの、 返済中の金利上昇リスクがない点です(全期間固定型)。

現状、固定金利を選ぶ契約者は少ないものの、変動金利を選んで金利上昇に対応する余裕がないのであれば最初から固定金利の選択をおすすめします。

毎月のローン返済額が返済期間を通じて変わらないので 返済計画を立てやすく、 心理的な安心感を得られるからです。

変動金利のメリットは固定金利よりも 金利水準が低い点です。年1%を切る低さで目先の返済負担を抑えられるため、約7割が変動金利を選んでいます。

「目先の」と申し上げたとおり、 返済中に金利が上昇 / 下落する可能性がある点も変動金利の特徴です。

ただし金利が上昇しても、メガバンクや地方銀行やネット銀行も多くの場合 5年間は毎月の返済額が据え置かれます(5年ルール)。

また6年目以降の返済額は、それまでの返済額の125%が上限と定められています(125%ルール)。

とはいえ、総返済額が減るわけではありません。返済期間末に利息の未払分と元金をすべて返済することになります。

『固定金利』:

固定金利の特徴は、変動金利にくらべて金利水準は高いものの、 返済中の金利上昇リスクがない点です(全期間固定型)。

現状、固定金利を選ぶ契約者は少ないものの、変動金利を選んで金利上昇に対応する余裕がないのであれば最初から固定金利の選択をおすすめします。

毎月のローン返済額が返済期間を通じて変わらないので 返済計画を立てやすく、 心理的な安心感を得られるからです。

2024年3月、日銀は2016年から8年続いた

マイナス金利政策を解除しました。

「住宅ローンの金利も上がるのでは…?」と不安の声も聞かれますが、今すぐ住宅ローンに大きな影響が出るとは考えにくいといえます。

なぜなら、日銀は今後も積極的に政策金利を引き上げていく考えではないと説明しているためです。

ただし、物価や賃金の上昇が持続するようなら、いずれ住宅ローン金利も引き上げられるかもしれません。

住宅ローンの返済は長期にわたります。

20年後、30年後の金利水準を予測するのは専門家でも不可能かつ、市場の変化は急に起こります。

依然として変動金利を選ぶ方も多い状況ですが、先述のとおり変化に対応できる自信がなければ、あらかじめ固定金利を選んでおくとよいでしょう。

「住宅ローンの金利も上がるのでは…?」と不安の声も聞かれますが、今すぐ住宅ローンに大きな影響が出るとは考えにくいといえます。

なぜなら、日銀は今後も積極的に政策金利を引き上げていく考えではないと説明しているためです。

ただし、物価や賃金の上昇が持続するようなら、いずれ住宅ローン金利も引き上げられるかもしれません。

住宅ローンの返済は長期にわたります。

20年後、30年後の金利水準を予測するのは専門家でも不可能かつ、市場の変化は急に起こります。

依然として変動金利を選ぶ方も多い状況ですが、先述のとおり変化に対応できる自信がなければ、あらかじめ固定金利を選んでおくとよいでしょう。

最後に、毎月の住宅ローン返済額を、借入額・金利ごとにシミュレーションした結果を紹介します。

【条件】

● 返済期間:35年

● 返済方式:元利均等方式

● ボーナス返済:なし

● 借入額:5,000万円〜1億円まで、1,000万円ごとにシミュレーション

● 金利:0.5% / 1.9%でシミュレーション

(0.5%はメガバンクの変動金利の水準、1.9%はフラット35の水準)

<借入額5,000万円の場合>

【条件】

● 返済期間:35年

● 返済方式:元利均等方式

● ボーナス返済:なし

● 借入額:5,000万円〜1億円まで、1,000万円ごとにシミュレーション

● 金利:0.5% / 1.9%でシミュレーション

(0.5%はメガバンクの変動金利の水準、1.9%はフラット35の水準)

<借入額5,000万円の場合>

毎月の返済額 |

総返済額 |

|

0.5% |

13万円 |

5,452万円 |

1.9% |

16万4,000円 |

6,850万円 |

<借入額6,000万円の場合>

毎月の返済額 |

総返済額 |

|

0.5% |

15万6,000円 |

6,542万円 |

1.9% |

19万6,000円 |

8,220万円 |

<借入額7,000万円の場合>

毎月の返済額 |

総返済額 |

|

0.5% |

18万2,000円 |

7,632万円 |

1.9% |

22万9,000円 |

9,589万円 |

<借入額8,000万円の場合>

毎月の返済額 |

総返済額 |

|

0.5% |

20万8,000円 |

8,723万円 |

1.9% |

26万1,000円 |

1億959万円 |

<借入額9,000万円の場合>

毎月の返済額 |

総返済額 |

|

0.5% |

23万4,000円 |

9,812万円 |

1.9% |

29万4,000円 |

1億2,329万円 |

<借入額1億万円の場合>

毎月の返済額 |

総返済額 |

|

0.5% |

26万円 |

1億903万円 |

1.9% |

32万6,000円 |

1億3,698万円 |

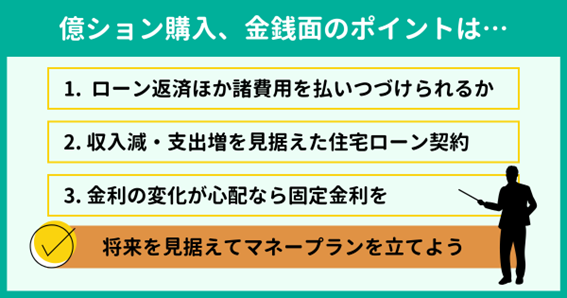

1億円を超えるマンション=億ションの購入では、費用感・住宅ローン・(住宅ローンの)金利の3点を、将来を見据えてしっかり検討することがポイントです。

「今払えるか」ではなく、「 20年、30年にわたって払いつづけられるか」をよく考えてみてください。

修繕積立金や、住宅ローン返済額(変動金利の場合)は将来増額する可能性があります。

またペアローンや連帯債務を組む場合はとくに、夫婦どちらかの収入減、また教育費など支出が増える時期にローン以外の諸費用も含めて滞りなく支払いつづけられるか、いくらまでなら払えるか、あらかじめシミュレーションしておきましょう。

住宅購入やローンの返済計画に関するお悩みは、弊所でも数多く寄せられるご相談のひとつです。

まずはマネープランを考えてみることからはじめませんか。

理想のマンション購入を応援します!

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

「今払えるか」ではなく、「 20年、30年にわたって払いつづけられるか」をよく考えてみてください。

修繕積立金や、住宅ローン返済額(変動金利の場合)は将来増額する可能性があります。

またペアローンや連帯債務を組む場合はとくに、夫婦どちらかの収入減、また教育費など支出が増える時期にローン以外の諸費用も含めて滞りなく支払いつづけられるか、いくらまでなら払えるか、あらかじめシミュレーションしておきましょう。

住宅購入やローンの返済計画に関するお悩みは、弊所でも数多く寄せられるご相談のひとつです。

まずはマネープランを考えてみることからはじめませんか。

理想のマンション購入を応援します!

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。