50代での早期退職に必要なお金の準備は?FPが解説します

2024年5月1日

執筆者:土屋 ごう

執筆者:土屋 ごう

「50代での早期退職を考えていますが、お金の準備はどうすれば…」

こうしたご相談が増えています。

厚生労働省が2023年に発表した調査結果(※)によると、勤続20年以上かつ45歳以上の退職者のうち37.4%が定年前に退職しています。2018年の30.3%から大きく増加しており、今後も増加傾向は続くものと考えられます。

本記事では、50代で早期退職するメリット・デメリットを整理し、必要な準備や退職金の運用方法について解説します。

※参照:令和5年就労条件総合調査概況

こうしたご相談が増えています。

厚生労働省が2023年に発表した調査結果(※)によると、勤続20年以上かつ45歳以上の退職者のうち37.4%が定年前に退職しています。2018年の30.3%から大きく増加しており、今後も増加傾向は続くものと考えられます。

本記事では、50代で早期退職するメリット・デメリットを整理し、必要な準備や退職金の運用方法について解説します。

※参照:令和5年就労条件総合調査概況

まずは50代で早期退職する場合の、金銭面と生活面のメリット・デメリットをみていきましょう。

50代で早期退職すると、退職金が優遇される可能性があります。また退職して時間にゆとりが生まれるため、プライベートの充実を図れます。

それぞれ掘り下げていきましょう。

● 金銭面:退職金が上乗せになる可能性がある

企業によっては「退職一時金優遇制度」が設けられています。

この制度を利用して早期退職すれば、通常より多い退職金を受け取れます。

冒頭で紹介した厚生労働省の調査結果をみると、勤続20年以上かつ45歳以上(大学・大学院卒)で早期優遇制度を利用した場合の退職金は2,266万円でした。

定年退職による退職金は1,896万円であり、早期優遇を利用すると定年退職より約2割多く退職金が給付されます。

従業員が1,000人以上の企業の3社に1社が退職金優遇制度を設けているため、該当する人はぜひ確認してみましょう。

● 生活面:プライベートの充実を図れる

「今まで培ったスキルや経験をもとに起業したい」、「家族との時間を大切にしたい」など、退職後の明確なビジョンを描けていると、セカンドライフが充実する可能性が高まります。

退職すれば、いうまでもなく時間に余裕が生まれますし、現代の50代はまだまだ健康で元気な人が多くみられます。

なぜ早期退職したいのか、はっきりとした目的を持つことが大切です。

それぞれ掘り下げていきましょう。

● 金銭面:退職金が上乗せになる可能性がある

企業によっては「退職一時金優遇制度」が設けられています。

この制度を利用して早期退職すれば、通常より多い退職金を受け取れます。

冒頭で紹介した厚生労働省の調査結果をみると、勤続20年以上かつ45歳以上(大学・大学院卒)で早期優遇制度を利用した場合の退職金は2,266万円でした。

定年退職による退職金は1,896万円であり、早期優遇を利用すると定年退職より約2割多く退職金が給付されます。

従業員が1,000人以上の企業の3社に1社が退職金優遇制度を設けているため、該当する人はぜひ確認してみましょう。

● 生活面:プライベートの充実を図れる

「今まで培ったスキルや経験をもとに起業したい」、「家族との時間を大切にしたい」など、退職後の明確なビジョンを描けていると、セカンドライフが充実する可能性が高まります。

退職すれば、いうまでもなく時間に余裕が生まれますし、現代の50代はまだまだ健康で元気な人が多くみられます。

なぜ早期退職したいのか、はっきりとした目的を持つことが大切です。

早期退職は良い面ばかりでなく、人によっては金銭面の不安や環境の変化によるストレスが大きなものとなりかねません。

ここでは50代で早期退職するデメリットを紹介します。

● 金銭面:生活資金の不安

退職すれば毎月の収入は減るケースが一般的です。頭では理解していても、現実を目の当たりにすると大きな不安を感じるものです。

しかし退職してしまってからではとれる対策も限られるため、まずは退職後の家計をシミュレーションして早期退職が現実的かどうかよく考えましょう。

● 生活面:環境の変化によるストレス

退職前後では人間関係もガラッと変化するため、場合によっては大きなストレスを感じかねません。

学校やサークルなど新しい環境に身を置く場合は、接する人の多様な価値観への戸惑いや、会社での肩書きを失った虚無感を抱くかもしれません。

自身の価値観を見つめ直すことは人間的に成長する好機となりますが、その反面、心の病にかかるおそれもあります。

在職中に社外のつながりをつくっておくと、退職後の人間関係によるストレスを軽減できるでしょう。

ここでは50代で早期退職するデメリットを紹介します。

● 金銭面:生活資金の不安

退職すれば毎月の収入は減るケースが一般的です。頭では理解していても、現実を目の当たりにすると大きな不安を感じるものです。

しかし退職してしまってからではとれる対策も限られるため、まずは退職後の家計をシミュレーションして早期退職が現実的かどうかよく考えましょう。

● 生活面:環境の変化によるストレス

退職前後では人間関係もガラッと変化するため、場合によっては大きなストレスを感じかねません。

学校やサークルなど新しい環境に身を置く場合は、接する人の多様な価値観への戸惑いや、会社での肩書きを失った虚無感を抱くかもしれません。

自身の価値観を見つめ直すことは人間的に成長する好機となりますが、その反面、心の病にかかるおそれもあります。

在職中に社外のつながりをつくっておくと、退職後の人間関係によるストレスを軽減できるでしょう。

ここからは50代で早期退職するために必要な金銭面の準備を順番にみていくとともに、準備のポイントについても解説します。

退職したらどのような生活を送りたいか、下記をヒントに考えてみましょう。

● 退職後も働くのか

⇒働くなら、いつまで働くのか

● 退職後に取り組みたいことをリスト化(ビジネススクール入学、起業、地方移住、年1回の旅行など)

ここで描いたライフプランをもとに、手順2に取り組みます。

● 退職後も働くのか

⇒働くなら、いつまで働くのか

● 退職後に取り組みたいことをリスト化(ビジネススクール入学、起業、地方移住、年1回の旅行など)

ここで描いたライフプランをもとに、手順2に取り組みます。

手順1で考えたライフプランを実現するためのマネープランを立てていきます。

毎年の支出・収入・貯蓄残高を見積もり、表にまとめていきましょう。

手順2-1. 支出額を見積もる

支出額は次の3点から見積もってみましょう。

● 毎月の生活費

● 一時的かつ大きな出費(車の買い替え、子どもの大学進学など)

● 退職後に取り組みたいことの実行に必要な費用

たとえば子どもの大学在学中は支出が増えるでしょうし、住宅ローンを完済すれば支出はぐっと減るでしょう。

面倒でも1年ずつていねいに書き出していきます。

手順2-2. 退職後の収入を把握する

退職後のおもな収入源は公的年金、退職金・企業年金、働く場合は給料の3つです。

公的年金(基礎年金・厚生年金)はねんきん定期便で確認し、企業年金・退職金は会社に確認してみましょう。

なお確定拠出年金はご自身で確認可能です。

ほかにも収入源があれば、毎月・毎年の収入額を算出します。

また資産運用に取り組んでいる人は運用成果まで見積もれると、マネープランの精度がぐっと高まります。

手順2-3. 資産全体の流れを把握する

支出と収入から、毎年の資産全体の推移を確認します。

もしどこかで貯蓄が底をつきるようであれば対策が必要です。

たとえば退職の時期を遅らせる、セミリタイアの検討が考えられます。

退職の時期を延期すれば、そのぶん現在の収入を維持できるため貯蓄に取り組みやすいでしょう。

また退職後は働かない予定の人はセミリタイアの検討も一手段です。

セミリタイアとは、完全に仕事を辞めるのではなく、一定の仕事を継続しながら自分の自由時間を増やすことです。

収入は少なくなりますが、自由時間の確保を優先したい人におすすめです。

毎年の支出・収入・貯蓄残高を見積もり、表にまとめていきましょう。

手順2-1. 支出額を見積もる

支出額は次の3点から見積もってみましょう。

● 毎月の生活費

● 一時的かつ大きな出費(車の買い替え、子どもの大学進学など)

● 退職後に取り組みたいことの実行に必要な費用

たとえば子どもの大学在学中は支出が増えるでしょうし、住宅ローンを完済すれば支出はぐっと減るでしょう。

面倒でも1年ずつていねいに書き出していきます。

手順2-2. 退職後の収入を把握する

退職後のおもな収入源は公的年金、退職金・企業年金、働く場合は給料の3つです。

公的年金(基礎年金・厚生年金)はねんきん定期便で確認し、企業年金・退職金は会社に確認してみましょう。

なお確定拠出年金はご自身で確認可能です。

ほかにも収入源があれば、毎月・毎年の収入額を算出します。

また資産運用に取り組んでいる人は運用成果まで見積もれると、マネープランの精度がぐっと高まります。

手順2-3. 資産全体の流れを把握する

支出と収入から、毎年の資産全体の推移を確認します。

もしどこかで貯蓄が底をつきるようであれば対策が必要です。

たとえば退職の時期を遅らせる、セミリタイアの検討が考えられます。

退職の時期を延期すれば、そのぶん現在の収入を維持できるため貯蓄に取り組みやすいでしょう。

また退職後は働かない予定の人はセミリタイアの検討も一手段です。

セミリタイアとは、完全に仕事を辞めるのではなく、一定の仕事を継続しながら自分の自由時間を増やすことです。

収入は少なくなりますが、自由時間の確保を優先したい人におすすめです。

早期退職における金銭的な準備にあたり、必ず意識したいポイントを2点紹介します。

1. できるだけ具体的な数字をみる

手順2で作成した表を「キャッシュフロー表」といいます。

毎年の収入・支出の見積もりは、数字が苦手な人や、これまでお金に無頓着だった人にはなかなか大変かもしれません。

しかしできるだけ具体的な数字を算出するように努めましょう。シミュレーションや計画が間違っていれば、現実も計画とはズレていく可能性が高まります。

作成したキャッシュフロー表に自信がない、そもそも作成でつまずいてしまう人は、プロの手を借りてみましょう。

2. 収入が減るとわかっていてもショックを受ける可能性がある

退職後は収入がなくなる・大幅に減るのだと頭では理解していても、実際にそうした現実に直面すると予想以上に不安になるかもしれません。

退職後にたとえ安定した生活を送れたとしても、収入や貯蓄が減るということは精神的なショックが大きいものです。

「しっかりシミュレーションしたから大丈夫」、「対策をとっているから大丈夫」と、少しでも不安が和らぐように行動していきましょう。

1. できるだけ具体的な数字をみる

手順2で作成した表を「キャッシュフロー表」といいます。

毎年の収入・支出の見積もりは、数字が苦手な人や、これまでお金に無頓着だった人にはなかなか大変かもしれません。

しかしできるだけ具体的な数字を算出するように努めましょう。シミュレーションや計画が間違っていれば、現実も計画とはズレていく可能性が高まります。

作成したキャッシュフロー表に自信がない、そもそも作成でつまずいてしまう人は、プロの手を借りてみましょう。

2. 収入が減るとわかっていてもショックを受ける可能性がある

退職後は収入がなくなる・大幅に減るのだと頭では理解していても、実際にそうした現実に直面すると予想以上に不安になるかもしれません。

退職後にたとえ安定した生活を送れたとしても、収入や貯蓄が減るということは精神的なショックが大きいものです。

「しっかりシミュレーションしたから大丈夫」、「対策をとっているから大丈夫」と、少しでも不安が和らぐように行動していきましょう。

退職者の多くが退職金の運用方法に頭を悩ませています。

ここでは50代で早期退職する場合におすすめの運用方法を2種類紹介します。

ここでは50代で早期退職する場合におすすめの運用方法を2種類紹介します。

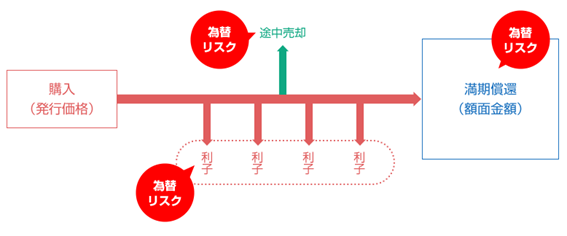

外国債券とは、債券の購入・満期償還、利息の受け取りをすべて外国の通貨でおこなう国債や社債を指します。

引用:外貨建て債券とは | 丸三証券

たとえば1万ドルで買った債券は、満期時に1万ドルで償還されます。

購入から満期までのあいだは、米ドルで定期的に利息を受け取ります。

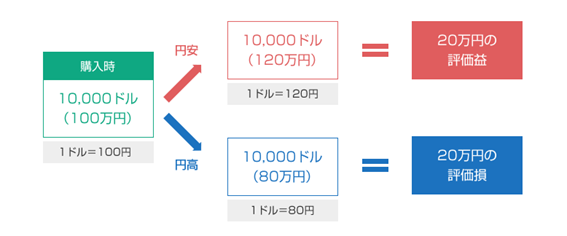

為替はつねに変動していますから、日本円に換算すると元本・利息の額は一定ではありません。

しかし1万ドルで買ったものがきっちり1万ドルで手元に戻ってくる点、定期的に利息を受け取れる点では安定性が高いといえます。

たとえば1万ドルで買った債券は、満期時に1万ドルで償還されます。

購入から満期までのあいだは、米ドルで定期的に利息を受け取ります。

為替はつねに変動していますから、日本円に換算すると元本・利息の額は一定ではありません。

しかし1万ドルで買ったものがきっちり1万ドルで手元に戻ってくる点、定期的に利息を受け取れる点では安定性が高いといえます。

引用:外貨建て債券とは | 丸三証券

購入時よりも円高で満期を迎える場合を不安に感じるかもしれません。

一例として、米国10年国債の利回りは2024年の4月執筆時点で4.6%あります。

仮に3割円高になったとしても、4.6%の利息なら6年半で円高分を補填できる計算です。(税金・手数料は考慮していません)。

外国債券は「安定性の高い商品で、定期的に利息を受け取りながら資産を増やしたい」という方におすすめです。

購入時よりも円高で満期を迎える場合を不安に感じるかもしれません。

一例として、米国10年国債の利回りは2024年の4月執筆時点で4.6%あります。

仮に3割円高になったとしても、4.6%の利息なら6年半で円高分を補填できる計算です。(税金・手数料は考慮していません)。

外国債券は「安定性の高い商品で、定期的に利息を受け取りながら資産を増やしたい」という方におすすめです。

退職金を運用するもうひとつの選択肢として、NISAを使った投資信託の積立投資があげられます。

ただしNISAは年間360万円、トータル1,800万円が上限です。

したがって1,800万円いっぱいまで投資する場合には、最速でも5年かかることは覚えておきましょう。

またおすすめの投資信託は「全世界株式型」、「グローバル株式型」といわれる、先進国・新興国の株式で運用している商品です。

世界経済は力強い成長を続けているため、その恩恵を受けて資産の増加を期待できます。

外国債券と違って利息は発生しないため、「利息がなくても資産が増えればよい」という方におすすめです。

ただしNISAは年間360万円、トータル1,800万円が上限です。

したがって1,800万円いっぱいまで投資する場合には、最速でも5年かかることは覚えておきましょう。

またおすすめの投資信託は「全世界株式型」、「グローバル株式型」といわれる、先進国・新興国の株式で運用している商品です。

世界経済は力強い成長を続けているため、その恩恵を受けて資産の増加を期待できます。

外国債券と違って利息は発生しないため、「利息がなくても資産が増えればよい」という方におすすめです。

貯蓄と投資はまったく異なる性質を持つため、NISAは貯金代わりにならないとの声がみられます。しかし2024年1月の制度改正によってNISAの使い勝手が改善されたため、条件を満たせば貯金代わりにも使えるしくみになったといえるでしょう。

本記事ではNISAのしくみを簡単に整理するとともに、NISAを貯金代わりに使うための条件について解説します。

本記事ではNISAのしくみを簡単に整理するとともに、NISAを貯金代わりに使うための条件について解説します。

早期退職優遇制度を設けている企業はまだ少ないのが現実ですが、近年は業績に関わらず希望退職を募る企業がよくみられるようになりました。

2024年4月には、東芝が国内従業員を4,000人削減する可能性があり、今後大規模な希望退職の募集があるものと推測されます。

早期退職者は今後増えると見込まれるなか、50代での早期退職を成功に導くためには、いかに綿密にマネープランを立てるかがカギを握ります。

弊所では、早期退職を検討している方のご相談にもご対応しております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

2024年4月には、東芝が国内従業員を4,000人削減する可能性があり、今後大規模な希望退職の募集があるものと推測されます。

早期退職者は今後増えると見込まれるなか、50代での早期退職を成功に導くためには、いかに綿密にマネープランを立てるかがカギを握ります。

弊所では、早期退職を検討している方のご相談にもご対応しております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。