毎月赤字の家計、ボーナスで補填はOK?赤字家計の悩みにFPが回答!

2024年7月10日

執筆者:土屋 ごう

執筆者:土屋 ごう

「家計が毎月赤字です。ボーナスで補填してなんとか年間では黒字なのですが…これでよいのでしょうか」

…FPとして800世帯以上のご相談をうかがってきたなかで、毎月の収支が赤字というご家庭は3割から4割くらいいらっしゃいます。

本記事では赤字家計についてとくに多いご質問を4つピックアップして、Q&A形式でお答えしていきます。

家計に関する不安やストレスがすこしでも軽減されたら幸いです!

…FPとして800世帯以上のご相談をうかがってきたなかで、毎月の収支が赤字というご家庭は3割から4割くらいいらっしゃいます。

本記事では赤字家計についてとくに多いご質問を4つピックアップして、Q&A形式でお答えしていきます。

家計に関する不安やストレスがすこしでも軽減されたら幸いです!

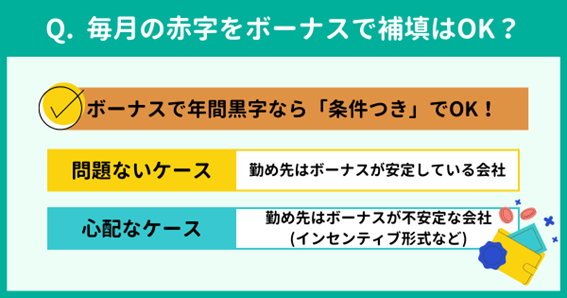

家計管理の鉄則は、月々の収支でなく年間収支で考えることです。

まず結論を申し上げると、月々の家計の赤字をボーナスで補填して年間収支が黒字になっているのなら 「条件つき」で問題ありません!

その条件とは「ボーナスが安定しているか否か」です。

まず結論を申し上げると、月々の家計の赤字をボーナスで補填して年間収支が黒字になっているのなら 「条件つき」で問題ありません!

その条件とは「ボーナスが安定しているか否か」です。

「ボーナスが安定している」とは、言い換えると「会社の業績が悪くても必ずボーナスを受け取れる」ことを指します。

たとえ業績悪化で受け取れるボーナスの額が減ったとしても「ボーナスなし」とはならない会社で、伝統的な大手企業などが該当します。

このように勤め先のボーナスが安定しているご家庭は、月々の家計は赤字でも、ボーナス補填で年間黒字になっているなら問題ありません。

たとえ業績悪化で受け取れるボーナスの額が減ったとしても「ボーナスなし」とはならない会社で、伝統的な大手企業などが該当します。

このように勤め先のボーナスが安定しているご家庭は、月々の家計は赤字でも、ボーナス補填で年間黒字になっているなら問題ありません。

会社の業績や自分の成績によって「ボーナスなし」がありうる会社にお勤めの場合は、ボーナス補填によって年間の家計が黒字になっているとしてもすこし心配です。

なぜならボーナスが確実にもらえる保証がなく、もしボーナスがなければ家計は赤字のままになってしまうからです。

1期だけならまだしも、2期、3期と続くようなら深刻な問題となりかねません。

したがってボーナスがインセンティブ形式の会社にお勤めの方は、 ボーナスを頼りにするのは不安です。

一度家計の見直しをおすすめします。

なぜならボーナスが確実にもらえる保証がなく、もしボーナスがなければ家計は赤字のままになってしまうからです。

1期だけならまだしも、2期、3期と続くようなら深刻な問題となりかねません。

したがってボーナスがインセンティブ形式の会社にお勤めの方は、 ボーナスを頼りにするのは不安です。

一度家計の見直しをおすすめします。

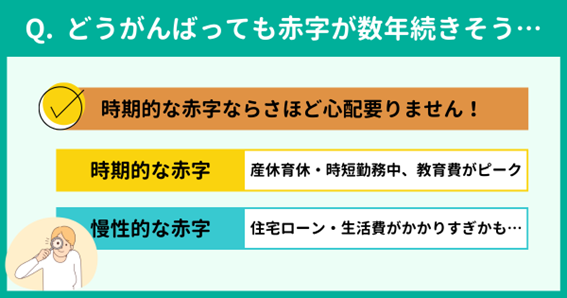

家計の赤字は2パターンに分けられます。

「時期的な赤字」と

「慢性的な赤字」です。

このうち、時期的な赤字であればさほど心配する必要はありません。

一方で慢性的な赤字の場合は、手を打たないと赤字の解消は見込めません。

時期的な赤字の家計と、慢性的な赤字の家計について、それぞれみていきましょう。

「時期的な赤字」と

「慢性的な赤字」です。

このうち、時期的な赤字であればさほど心配する必要はありません。

一方で慢性的な赤字の場合は、手を打たないと赤字の解消は見込めません。

時期的な赤字の家計と、慢性的な赤字の家計について、それぞれみていきましょう。

下記のいずれかに該当する場合は時期的な赤字といえます。

産休・育休中

産休・育休中 時短勤務中

時短勤務中 子どもの教育費がピークの時期

子どもの教育費がピークの時期共通する特徴は

時間が経てば収入増・支出減が見込める点です。

もし今すぐ貯蓄が尽きるわけでないなら、これから収入を増やす計画を立ててみましょう。

たとえば次の3つがあげられます。

もし今すぐ貯蓄が尽きるわけでないなら、これから収入を増やす計画を立ててみましょう。

たとえば次の3つがあげられます。

子どもが小学校の高学年になったら働こう

子どもが小学校の高学年になったら働こう できるだけ残業を減らして、副業を始めよう

できるだけ残業を減らして、副業を始めよう スキルアップして転職しよう

スキルアップして転職しようただし副業を始めるなら時間を切り売りするような働き方・仕事でなく、知識やスキルの向上につながる形にしましょう。

いずれ収入アップの転職ができればなお効果的です。

いずれ収入アップの転職ができればなお効果的です。

時期的な赤字に該当しない場合は、慢性的な赤字家計と考えられます。

住宅ローンの負担が大きすぎるか、

もしくは生活費が高すぎることが要因でしょう。

慢性的な赤字は時間が解決してくれるものではありません。

毎月、毎年、なににいくらお金を使っているのか把握できていますか?

現状を把握し、住宅ローンあるいは生活費の見直しが必須です。

時期的な赤字・慢性的な赤字についてはこちらの記事でくわしく解説しています。ぜひ参考にしてくださいね。

住宅ローンの負担が大きすぎるか、

もしくは生活費が高すぎることが要因でしょう。

慢性的な赤字は時間が解決してくれるものではありません。

毎月、毎年、なににいくらお金を使っているのか把握できていますか?

現状を把握し、住宅ローンあるいは生活費の見直しが必須です。

時期的な赤字・慢性的な赤字についてはこちらの記事でくわしく解説しています。ぜひ参考にしてくださいね。

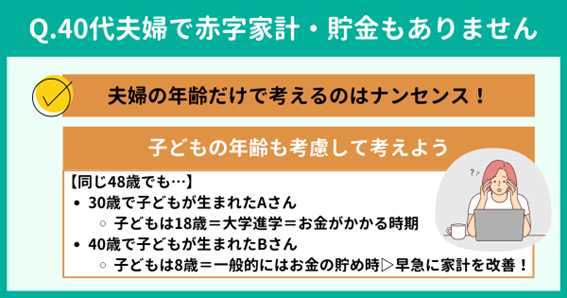

40代夫婦・赤字家計・貯金なしでも、先述した「時期的な赤字」であればそれほど心配する必要はありません。

ただし、今貯金がないのなら「今後夫婦2人あわせて稼ぐ力・貯める力がしっかり備わっているか?」は見つめ直しておくべきです。

またそもそもの大前提として、わたしはご自身やパートナーの年齢「だけ」で貯蓄額を判断するのはナンセンスだと思っています。

家族構成やお子さんの年齢によってお金が必要な時期と、必要な金額が異なるためです。

例として今48歳で同い年のAさんとBさんがいるとしましょう。

Aさんは30歳でお子さんが生まれ、Bさんは40歳でお子さんが生まれたとすると、

Aさん世帯はこれからお子さんが大学進学を控えており、お金のかかる時期だといえます。

一方Bさん世帯はお子さんがまだ8歳(小学生)ですから、

私立中学を検討していないならお金の貯め時です。

早急に家計改善に取り組む必要があるでしょう。

ただし、今貯金がないのなら「今後夫婦2人あわせて稼ぐ力・貯める力がしっかり備わっているか?」は見つめ直しておくべきです。

またそもそもの大前提として、わたしはご自身やパートナーの年齢「だけ」で貯蓄額を判断するのはナンセンスだと思っています。

家族構成やお子さんの年齢によってお金が必要な時期と、必要な金額が異なるためです。

例として今48歳で同い年のAさんとBさんがいるとしましょう。

Aさんは30歳でお子さんが生まれ、Bさんは40歳でお子さんが生まれたとすると、

Aさん世帯はこれからお子さんが大学進学を控えており、お金のかかる時期だといえます。

一方Bさん世帯はお子さんがまだ8歳(小学生)ですから、

私立中学を検討していないならお金の貯め時です。

早急に家計改善に取り組む必要があるでしょう。

このように同じ40代だとしても、お子さんの年齢によってお金(教育費)のかかる時期は違います。

WebやSNSで「40代の平均貯蓄額」といった記事をみかけますが、平均をあてにせず、お子さんの年齢も考慮して老後まで一生涯のライフプランをみつめてみてくださいね。

WebやSNSで「40代の平均貯蓄額」といった記事をみかけますが、平均をあてにせず、お子さんの年齢も考慮して老後まで一生涯のライフプランをみつめてみてくださいね。

ご夫婦ともに正社員のご家庭は、本来稼ぐ力も貯める力も大きいといえます。

家計が赤字ならば、下記の条件いずれかに該当していませんか?

家計が赤字ならば、下記の条件いずれかに該当していませんか?

子どもがまだ小さく、時短勤務中

子どもがまだ小さく、時短勤務中 子どもが私立中学に通っている(中学受験に向けて塾に通っている)

子どもが私立中学に通っている(中学受験に向けて塾に通っている) 子どもが私大に通っている

子どもが私大に通っているご家族のライフステージによって、収入の少ない時期や支出が増える時期があります。

このような時期は「今は収入が少ない(支出が多い)時期だから赤字でも仕方がない!」とある程度割り切ってしまいましょう。

同時に、将来的に黒字転換、貯蓄していくメドを立てておくと安心できます。

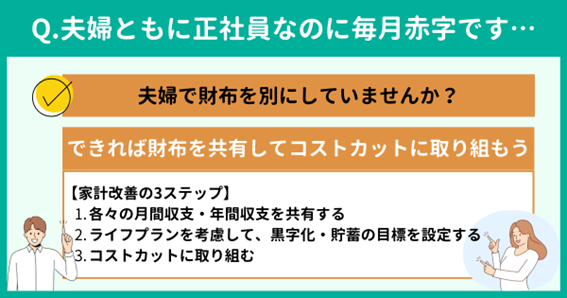

一方いずれの条件にも当てはまらなかったご家庭は、支出の見直しが第一です。

もしも夫婦で財布が別なら、次のステップで家計を改善していきましょう。

このような時期は「今は収入が少ない(支出が多い)時期だから赤字でも仕方がない!」とある程度割り切ってしまいましょう。

同時に、将来的に黒字転換、貯蓄していくメドを立てておくと安心できます。

一方いずれの条件にも当てはまらなかったご家庭は、支出の見直しが第一です。

もしも夫婦で財布が別なら、次のステップで家計を改善していきましょう。

|

夫婦別財布は共働きのご家庭でよくある家計の管理方法です。

収入がそれなりにあり、さらにお金の使い道をパートナーに干渉されないため、つい使いすぎやすい傾向がみられます。

コストカットに取り組む際は、生活に必須の費用(食費や水道光熱費など)を除いた「自分の自由になるお金」の使い道を見つめ直していきます。

節約しやすいポイントは、ゲームの課金やあまり使っていないサブスクサービス、「自分へのご褒美」の頻度を減らすなどです。

ただし制限のしすぎもストレスが溜まってしまいますから、具合をみながら継続できる範囲で取り組んでくださいね。

また、できればこれを機に夫婦で財布を共有することをおすすめします。

家計も貯蓄も管理しやすくなるためです。

収入がそれなりにあり、さらにお金の使い道をパートナーに干渉されないため、つい使いすぎやすい傾向がみられます。

コストカットに取り組む際は、生活に必須の費用(食費や水道光熱費など)を除いた「自分の自由になるお金」の使い道を見つめ直していきます。

節約しやすいポイントは、ゲームの課金やあまり使っていないサブスクサービス、「自分へのご褒美」の頻度を減らすなどです。

ただし制限のしすぎもストレスが溜まってしまいますから、具合をみながら継続できる範囲で取り組んでくださいね。

また、できればこれを機に夫婦で財布を共有することをおすすめします。

家計も貯蓄も管理しやすくなるためです。

どうしても財布は別にしたい、コストカットが難しい場合は、収入を増やすことも考える必要があります。

収入アップの転職ができないか検討してみましょう。

収入アップの転職ができないか検討してみましょう。

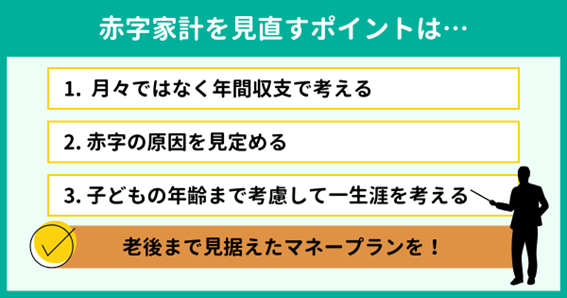

本記事では赤字家計に関するよくある質問を4つピックアップしてお答えしてきました。

どの悩みにも共通していえることは、次の3つです。

どの悩みにも共通していえることは、次の3つです。

月々ではなく年間収支で考える

月々ではなく年間収支で考える 赤字の原因を見定める(時期的な赤字 / 慢性的な赤字)

赤字の原因を見定める(時期的な赤字 / 慢性的な赤字) 自分とパートナーの年齢だけでなくお子さんの年齢まで考慮したマネープランを考える

自分とパートナーの年齢だけでなくお子さんの年齢まで考慮したマネープランを考える弊所では家計に関するどんな小さなご相談でもご対応しております。

「赤字だから恥ずかしい」

「こんなこと聞いてもいいのかな…」

…大丈夫です。

老後まで見据えた安心できるマネープランをご提案し、しっかりフォローもいたします。

家計の不安を解消してストレスをひとつ減らしませんか。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください!

「赤字だから恥ずかしい」

「こんなこと聞いてもいいのかな…」

…大丈夫です。

老後まで見据えた安心できるマネープランをご提案し、しっかりフォローもいたします。

家計の不安を解消してストレスをひとつ減らしませんか。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください!