毎月赤字のストレスを解消!家計の立て直し方法をFPが解説します

2024年7月1日

執筆者:土屋 ごう

執筆者:土屋 ごう

2024年3月に公表された内閣府の調査(※)によると、実は2023年7月〜家計の収支は赤字が続いています。

毎月残高が減る一方ではストレスが溜まりますし、将来も不安になりますよね。さらにこうした悩みは周囲にもなかなか相談しづらいものです。

本記事では毎月家計が赤字でストレスを感じているあなたのために、赤字の原因と家計の立て直し方法を解説します!

※家計可処分所得・家計貯蓄率四半期別速報(参考系列) : 経済社会総合研究所 - 内閣府

毎月残高が減る一方ではストレスが溜まりますし、将来も不安になりますよね。さらにこうした悩みは周囲にもなかなか相談しづらいものです。

本記事では毎月家計が赤字でストレスを感じているあなたのために、赤字の原因と家計の立て直し方法を解説します!

※家計可処分所得・家計貯蓄率四半期別速報(参考系列) : 経済社会総合研究所 - 内閣府

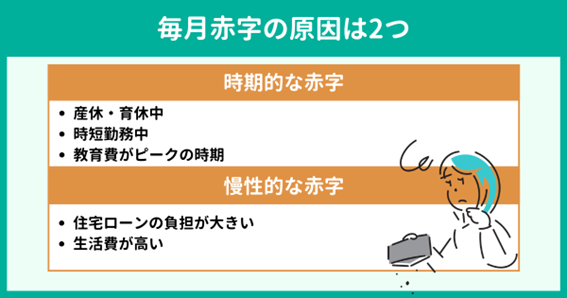

まずは毎月赤字が続いてしまう原因を探っていきましょう。

考えられる原因は下記のどちらかです。

考えられる原因は下記のどちらかです。

1. 時期的な赤字

1. 時期的な赤字 2. 慢性的な赤字

2. 慢性的な赤字「収入が少ないから / 支出が多いからじゃないの?」と思ったかもしれませんね。

たしかに収入と支出は赤字の直接的な原因ですが、人生には「赤字になりやすい時期」が存在することを忘れてはいけません。

それでは、2つの原因を掘り下げてみていきましょう。

たしかに収入と支出は赤字の直接的な原因ですが、人生には「赤字になりやすい時期」が存在することを忘れてはいけません。

それでは、2つの原因を掘り下げてみていきましょう。

時期的な赤字はおもに下記のご家庭が該当します。

|

3パターンの共通項は「

その時期が明ければ収入が増える / 支出が減る」ことです。

したがって、今は毎月赤字が続いていてもさほど問題ありません。

心配しすぎてストレスを溜めてしまうより「今は赤字になりやすい時期なんだ」と割り切ることも大切な時期です。

教育費がいつ・いくらかかるのかくわしく知りたい方は、こちらの記事も参考にしてくださいね。

したがって、今は毎月赤字が続いていてもさほど問題ありません。

心配しすぎてストレスを溜めてしまうより「今は赤字になりやすい時期なんだ」と割り切ることも大切な時期です。

教育費がいつ・いくらかかるのかくわしく知りたい方は、こちらの記事も参考にしてくださいね。

時期的な赤字に該当しないご家庭は、慢性的な赤字といってよいでしょう。

慢性的な赤字に陥っているおもな要因として、下記が考えられます。

慢性的な赤字に陥っているおもな要因として、下記が考えられます。

|

共働きの方は、時期的な赤字 / 慢性的な赤字を問わず、夫婦で家計について話せていますか?

共働き世帯は、稼ぐ力も貯める力も大きい一方、財布を別々にしていると自由度の高さから使いすぎやすい傾向があります。

フタを開けてみたら、自分も赤字、相手も赤字…という悲惨な状況かもしれません。

年に一度、半年に一度でもかまいませんので、ぜひパートナーとお金の話をする機会を設けましょう。

共働き家庭の家計管理方法が気になる方は、こちらの記事でくわしく解説しています。あわせてご覧ください。

共働き世帯は、稼ぐ力も貯める力も大きい一方、財布を別々にしていると自由度の高さから使いすぎやすい傾向があります。

フタを開けてみたら、自分も赤字、相手も赤字…という悲惨な状況かもしれません。

年に一度、半年に一度でもかまいませんので、ぜひパートナーとお金の話をする機会を設けましょう。

共働き家庭の家計管理方法が気になる方は、こちらの記事でくわしく解説しています。あわせてご覧ください。

毎月赤字の家計を立て直すには、

収入を増やす / 支出を減らす の2パターンです。

両方取り組めるに越したことはありませんが、まず収入を増やせないか考えてみてください。

なぜなら、収入を毎月5万円増やすよりも、支出を毎月5万円減らすほうが大変だからです。

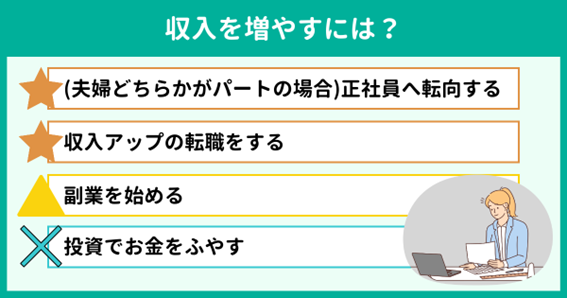

収入を増やす具体的な方法としては、おもに次の4つでしょう。

両方取り組めるに越したことはありませんが、まず収入を増やせないか考えてみてください。

なぜなら、収入を毎月5万円増やすよりも、支出を毎月5万円減らすほうが大変だからです。

収入を増やす具体的な方法としては、おもに次の4つでしょう。

|

パートで働いている方は、年収がパートナーの扶養範囲内に収まっていることが多いと思います。

もし正社員になれば、社会保険料や年金が天引きされたとしても手取り収入を5万円、10万円増やせるでしょう。

また副業を始める場合は、単なる時間の切り売りではなく、 将来につながる副業を考えてみてください。

たとえば副業で知識やスキルを身につけ、収入アップの転職を目指すといった形です。

最後に、投資でお金をふやす方法もありますが、毎月赤字のご家庭にはおすすめしません。

なぜなら投資するには元手となる資金が必要だからです。

投資は損をするおそれもありますから、生活費を投資にまわすことは家計にとってリスクが高すぎます。

したがって、投資を始めるのは赤字体質を脱却してからにしましょう。

もし正社員になれば、社会保険料や年金が天引きされたとしても手取り収入を5万円、10万円増やせるでしょう。

また副業を始める場合は、単なる時間の切り売りではなく、 将来につながる副業を考えてみてください。

たとえば副業で知識やスキルを身につけ、収入アップの転職を目指すといった形です。

最後に、投資でお金をふやす方法もありますが、毎月赤字のご家庭にはおすすめしません。

なぜなら投資するには元手となる資金が必要だからです。

投資は損をするおそれもありますから、生活費を投資にまわすことは家計にとってリスクが高すぎます。

したがって、投資を始めるのは赤字体質を脱却してからにしましょう。

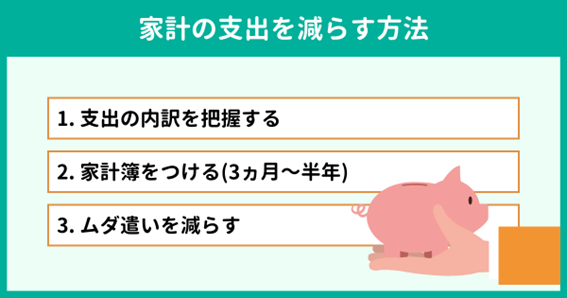

収入を増やすことを考えながら、とくに慢性的な赤字で生活費がネックとなっているご家庭はコストカットに取り組みましょう。

3つのステップを紹介します。

3つのステップを紹介します。

毎月

何にいくらお金を使っているか、把握できていますか?

コストカットできるポイントをみつけるためにも、まずは支出の内訳を知りましょう。

下記に費目の例をあげておきますので、一度振り返ってみてください。

● 固定費(毎月一定程度の支出)

<住居費、水道光熱費、通信費、保険料、教育費、その他(サブスクなど)>

● 変動費(毎月金額が変動する支出)

<食費・日用品費、医療費、被服費、美容日、交際費、趣味娯楽費、雑費>

振り返りは1,000円単位の細かさでじゅうぶんです。

それでも使途不明金が何万円にものぼる方や、そもそも費目ごとの金額がぜんぜんわからない方は ステップ2へ進みましょう。

支出の内訳が把握できている方はステップ3へ進んでくださいね。

コストカットできるポイントをみつけるためにも、まずは支出の内訳を知りましょう。

下記に費目の例をあげておきますので、一度振り返ってみてください。

● 固定費(毎月一定程度の支出)

<住居費、水道光熱費、通信費、保険料、教育費、その他(サブスクなど)>

● 変動費(毎月金額が変動する支出)

<食費・日用品費、医療費、被服費、美容日、交際費、趣味娯楽費、雑費>

振り返りは1,000円単位の細かさでじゅうぶんです。

それでも使途不明金が何万円にものぼる方や、そもそも費目ごとの金額がぜんぜんわからない方は ステップ2へ進みましょう。

支出の内訳が把握できている方はステップ3へ進んでくださいね。

ステップ1で支出の内訳がわからなかった方は、3ヵ月〜半年間、家計簿をつけてみましょう。

支出の多い月・少ない月があるでしょうから、平均値をつかむためにも1ヵ月でなく3ヵ月〜半年ほど取り組むことをおすすめします。

時間も手間もかかりますが、赤字を立て直すには必要な作業です。

家計簿をつけるポイントは2つあります。

支出の多い月・少ない月があるでしょうから、平均値をつかむためにも1ヵ月でなく3ヵ月〜半年ほど取り組むことをおすすめします。

時間も手間もかかりますが、赤字を立て直すには必要な作業です。

家計簿をつけるポイントは2つあります。

|

家計簿アプリが便利ですが、できれば手書きがおすすめです。手で書くことで「何にいくら使っているのか」をより意識しやすくなるためです。

また最近は現金以外での支払いも増えていますが、クレジットカードや電子決済での支出もメモしてくださいね。

キャッシュレス決済はお金を使っている感覚が薄くなりやすいのですが、現金を使っていないだけで支出に代わりありません。

日々「何に、いくら使っているのか」を、なんとなくの感覚ではなく数字でしっかり把握しましょう。

また最近は現金以外での支払いも増えていますが、クレジットカードや電子決済での支出もメモしてくださいね。

キャッシュレス決済はお金を使っている感覚が薄くなりやすいのですが、現金を使っていないだけで支出に代わりありません。

日々「何に、いくら使っているのか」を、なんとなくの感覚ではなく数字でしっかり把握しましょう。

ステップ2で家計簿に取り組んだ方は、すでに浪費を減らす意識が芽生えているかもしれませんね。

ここではムダ遣いを減らすポイントを3つ紹介します。

ここではムダ遣いを減らすポイントを3つ紹介します。

【ムダ遣いを減らすポイント1. 取り組みやすいコストカットを知ろう】

多くのご家庭で取り組みやすいコストカットは次の3つです。

多くのご家庭で取り組みやすいコストカットは次の3つです。

|

まずはゲームの課金やサブスクを見直してみましょう。

幽霊会員になっているジムや、動画配信サービスなどであまり利用していないサブスク契約はありませんか?

「やっぱりないと不便」と思ったらまた契約すればよいので、今あまり利用していないなら思い切って解約しましょう。

また、ゲームは楽しくてつい課金してしまいがちです。

ゼロにする必要はありませんが、家計を圧迫するほどの課金は考えものです。すこし控えてみませんか。

次に、子どものおもちゃは意外と見落としやすい浪費ポイントです。

ポータブルゲーム機やゲームソフトなど「親子で遊べるから」といってお金を使いすぎている可能性が潜んでいます。

購入頻度が高すぎないか振り返ってみましょう。

最後に、保険の見直しによって毎月の保険料をカットできるかもしれません。

子どもが大きくなるとともに必要な保障は減っていくケースが一般的です。

何年も見直していないご家庭では、もしかしたら保障が多すぎることもありえます。

ほか、もし教育資金を貯めるために外貨建て保険や変額保険に加入しているなら、解約して「掛け捨ての保険+NISA」に切り替えたほうが費用効率がよい可能性もあります。

教育費の貯め方についてはこちらの記事でくわしく解説していますので、あわせてご覧くださいね。

幽霊会員になっているジムや、動画配信サービスなどであまり利用していないサブスク契約はありませんか?

「やっぱりないと不便」と思ったらまた契約すればよいので、今あまり利用していないなら思い切って解約しましょう。

また、ゲームは楽しくてつい課金してしまいがちです。

ゼロにする必要はありませんが、家計を圧迫するほどの課金は考えものです。すこし控えてみませんか。

次に、子どものおもちゃは意外と見落としやすい浪費ポイントです。

ポータブルゲーム機やゲームソフトなど「親子で遊べるから」といってお金を使いすぎている可能性が潜んでいます。

購入頻度が高すぎないか振り返ってみましょう。

最後に、保険の見直しによって毎月の保険料をカットできるかもしれません。

子どもが大きくなるとともに必要な保障は減っていくケースが一般的です。

何年も見直していないご家庭では、もしかしたら保障が多すぎることもありえます。

ほか、もし教育資金を貯めるために外貨建て保険や変額保険に加入しているなら、解約して「掛け捨ての保険+NISA」に切り替えたほうが費用効率がよい可能性もあります。

教育費の貯め方についてはこちらの記事でくわしく解説していますので、あわせてご覧くださいね。

【ムダ遣いを減らすポイント2. ストレス解消のための買いものを見直そう】

あなたは買いものでストレスを解消していませんか?

買いものでストレス解消する方は「買うこと」自体がストレス発散になっているため、使わないものまで買ってしまいがちな傾向があります。

ストレス解消や自分へのご褒美は大切ですが、家計を圧迫するほどなら節約を考えましょう。

【ムダ遣いを減らすポイント3. 楽しみに使うお金を節約しすぎない】

支出を減らすにあたり、趣味娯楽費はターゲットになりやすい費目です。

趣味娯楽は心にうるおいを与えてくれるものですから、減らしすぎるのも逆にストレスが溜まってしまい、節約を長く続けられません。

どこからが浪費になるのかは線引きが難しいのですが、たとえば「欲しいな」と思ったとき

2回に1回は我慢してみる、

課金額を小さくしてみるなど、

無理なくできる範囲で取り組んでみましょう。

あなたは買いものでストレスを解消していませんか?

買いものでストレス解消する方は「買うこと」自体がストレス発散になっているため、使わないものまで買ってしまいがちな傾向があります。

ストレス解消や自分へのご褒美は大切ですが、家計を圧迫するほどなら節約を考えましょう。

【ムダ遣いを減らすポイント3. 楽しみに使うお金を節約しすぎない】

支出を減らすにあたり、趣味娯楽費はターゲットになりやすい費目です。

趣味娯楽は心にうるおいを与えてくれるものですから、減らしすぎるのも逆にストレスが溜まってしまい、節約を長く続けられません。

どこからが浪費になるのかは線引きが難しいのですが、たとえば「欲しいな」と思ったとき

2回に1回は我慢してみる、

課金額を小さくしてみるなど、

無理なくできる範囲で取り組んでみましょう。

「毎月赤字の家計」といっても、時期的な赤字と慢性的な赤字の2つの原因が考えられます。

そして赤字の原因によって、心の持ち方、立て直し方法も異なります。

時期的な赤字のご家庭はさほど心配要りませんが、慢性的な赤字の場合は黄色信号です。

将来のためにも早急に立て直しに取り組みましょう。

家計を立て直すには、

収入を増やす方法と

支出を減らす方法の2パターンが考えられ、

可能であれば収入を増やすことから考えましょう。

今、収入を増やすのが難しいご家庭は、コストカットに取り組んでみてください。

コストカットは無闇に支出を減らすわけではなく、

まず「何にいくら使っているのか」を家計簿で把握してからムダ遣いを削っていきます。

支出の把握や、支出の削減ポイントでつまずく方もいらっしゃるかもしれません。

そうしたときは、ぜひプロに頼ってください!

「うちは赤字だから、家計をみせるのが恥ずかしい」という気持ちもわかります。

しかしFPの立場からお伝えすると、赤字の家計を助けることも仕事であり、赤字の家計をみたからといって何とも思いません。

風邪を引いたら病院に行くのと同じように、赤字の家計でお悩みなら一度FPを訪ねてみてください。

もちろん弊所でも、家計の立て直しやライフプランの見直しなどのご相談を受け付けております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

そして赤字の原因によって、心の持ち方、立て直し方法も異なります。

時期的な赤字のご家庭はさほど心配要りませんが、慢性的な赤字の場合は黄色信号です。

将来のためにも早急に立て直しに取り組みましょう。

家計を立て直すには、

収入を増やす方法と

支出を減らす方法の2パターンが考えられ、

可能であれば収入を増やすことから考えましょう。

今、収入を増やすのが難しいご家庭は、コストカットに取り組んでみてください。

コストカットは無闇に支出を減らすわけではなく、

まず「何にいくら使っているのか」を家計簿で把握してからムダ遣いを削っていきます。

支出の把握や、支出の削減ポイントでつまずく方もいらっしゃるかもしれません。

そうしたときは、ぜひプロに頼ってください!

「うちは赤字だから、家計をみせるのが恥ずかしい」という気持ちもわかります。

しかしFPの立場からお伝えすると、赤字の家計を助けることも仕事であり、赤字の家計をみたからといって何とも思いません。

風邪を引いたら病院に行くのと同じように、赤字の家計でお悩みなら一度FPを訪ねてみてください。

もちろん弊所でも、家計の立て直しやライフプランの見直しなどのご相談を受け付けております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。