【子どもの年齢別】持株会・RSUなど自社株を売却するタイミングをFPが解説します

2024年11月15日

執筆者:土屋 ごう

執筆者:土屋 ごう

持株会やRSUなどの自社株を売却するタイミングに迷う方が多いようです。

事実、弊所でも自社株の売却に関するご相談が増えています。

最適な判断はお子さんの年齢や家計の状況によって異なるものですが、本記事ではお子さんの年齢を切り口に、自社株の売却に関するポイントを紹介します。

ぜひ参考にしてくださいね!

※自社株・RSUの概要を知りたい方はこちらの記事をご覧ください

事実、弊所でも自社株の売却に関するご相談が増えています。

最適な判断はお子さんの年齢や家計の状況によって異なるものですが、本記事ではお子さんの年齢を切り口に、自社株の売却に関するポイントを紹介します。

ぜひ参考にしてくださいね!

※自社株・RSUの概要を知りたい方はこちらの記事をご覧ください

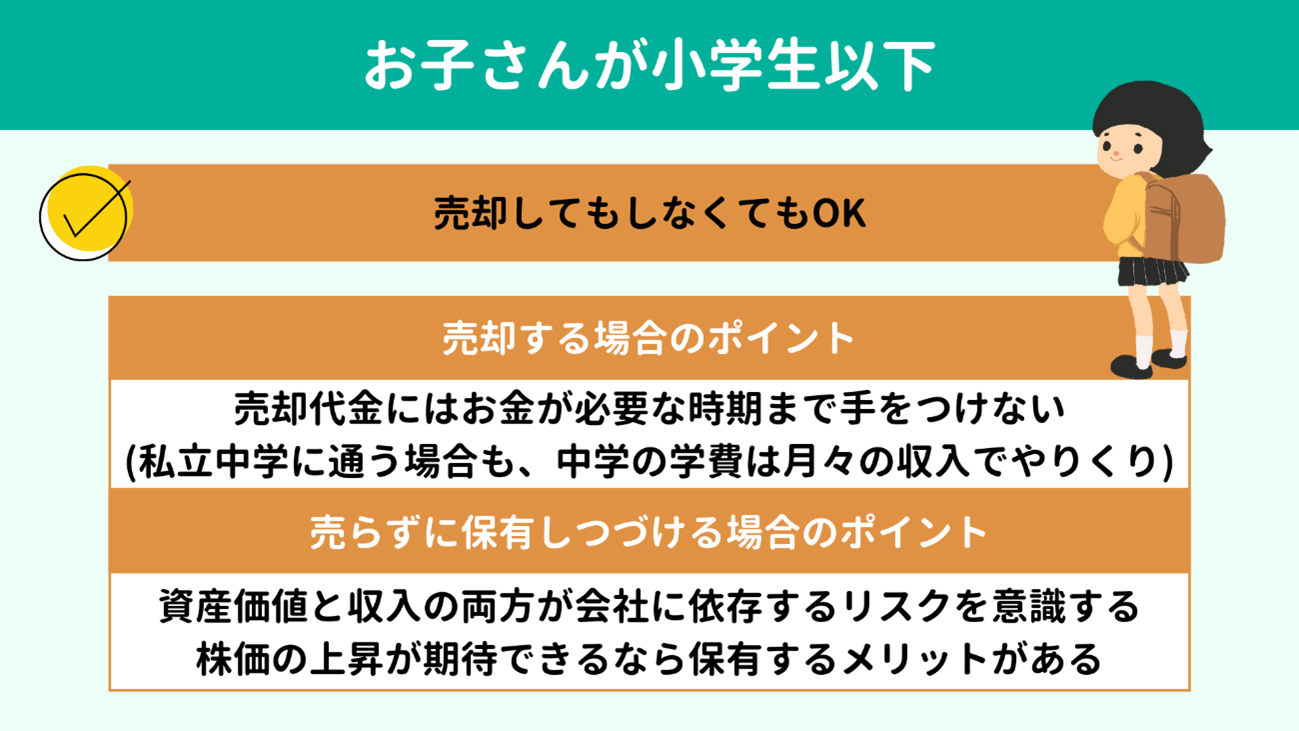

お子さんが小学生以下の場合、持株会やRSUは

売却してもしなくてもかまいませんが、いずれの選択でも押さえておきたいポイントがあります。

それぞれみていきましょう。

それぞれみていきましょう。

お子さんが小学生以下のご家庭が自社株を売却するなら、

大きくお金が必要な時期まで売却代金に手をつけないようにしましょう。

大きくお金が必要な時期とは、お子さんの大学進学、あるいは第二子の教育資金などがあげられます。

ただし、「大きくお金が必要になる時期」には私立中学への進学は含まれません。

FPの立場からいうと、私立中学の学費は毎月の収入からの支払いが基本です。

家計管理をがんばり、売却代金の取り崩しはどうしても家計が厳しい場合のみにとどめます。

逆に、まとまった資金が必要な時期まで10年以上ある場合は、売却代金を預貯金に置きっぱなしにせず外国債券や投資信託で運用すると資産の増加も期待できます。

大きくお金が必要な時期とは、お子さんの大学進学、あるいは第二子の教育資金などがあげられます。

ただし、「大きくお金が必要になる時期」には私立中学への進学は含まれません。

FPの立場からいうと、私立中学の学費は毎月の収入からの支払いが基本です。

家計管理をがんばり、売却代金の取り崩しはどうしても家計が厳しい場合のみにとどめます。

逆に、まとまった資金が必要な時期まで10年以上ある場合は、売却代金を預貯金に置きっぱなしにせず外国債券や投資信託で運用すると資産の増加も期待できます。

自社株を売らずに持ちつづけるなら、「保有するリスク」をしっかり理解してくださいね。

自社株を保有するリスクとは、保有資産の価値や収入の、会社への依存です。

保有資産の価値は、言い換えれば自社株の株価です。株式ですから当然、株価は日々変動しています。

もし会社の業績が下がれば、一般的には株価は下落します。同時に、会社の業績が悪ければボーナスや給料も少なくなるかもしれません。

ですから、自社株を保有するなら資産価値と収入の双方が会社の業績に偏る危うさは避けられません。預貯金や自社株のほかに資産を持っていない方はとくに気をつけたいリスクです。

ただし、勤め先の業績がよくて成長性があるなら株価の上昇が期待できます。保有しつづければさらなるリターンが得られるかもしれません。

逆に成熟業界・成熟企業は株価も動きが緩やかで上昇しにくいといえるため、売却しておくほうが無難かもしれません。

自社株を保有するリスクとは、保有資産の価値や収入の、会社への依存です。

保有資産の価値は、言い換えれば自社株の株価です。株式ですから当然、株価は日々変動しています。

もし会社の業績が下がれば、一般的には株価は下落します。同時に、会社の業績が悪ければボーナスや給料も少なくなるかもしれません。

ですから、自社株を保有するなら資産価値と収入の双方が会社の業績に偏る危うさは避けられません。預貯金や自社株のほかに資産を持っていない方はとくに気をつけたいリスクです。

ただし、勤め先の業績がよくて成長性があるなら株価の上昇が期待できます。保有しつづければさらなるリターンが得られるかもしれません。

逆に成熟業界・成熟企業は株価も動きが緩やかで上昇しにくいといえるため、売却しておくほうが無難かもしれません。

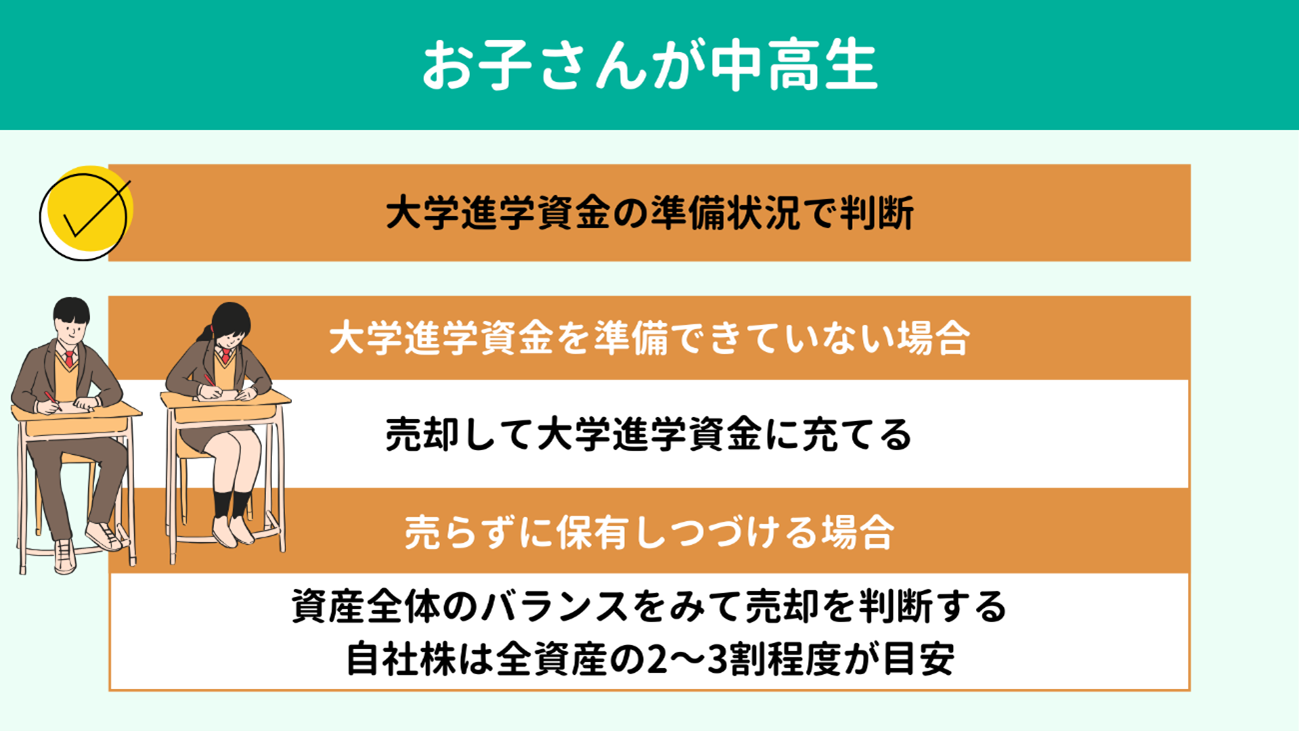

中高生のお子さんがいるご家庭では、

大学進学資金の準備状況によって自社株の扱いが分かれます。

これから紹介するポイントを参考に、家計のバランスを見ながら計画を立てていきましょう。

これから紹介するポイントを参考に、家計のバランスを見ながら計画を立てていきましょう。

進学資金がまだじゅうぶんに準備できていない場合は、

持株会の自社株を売却して、大学進学に備えましょう。

大学進学まで時間が限られているため、売却代金は運用せず預貯金で管理します。

「すこしでも増やしたいから」と運用したくなるかもしれませんが、運用期間が短いと資産が増えるどころかマイナスになる確率も高まります。

必要な時期と金額が明確なお金ですから、いざ使いたいときに資産が減っていたら困りますよね。

欲は出さず、預貯金で確実にお金をキープしておきましょう。

大学進学まで時間が限られているため、売却代金は運用せず預貯金で管理します。

「すこしでも増やしたいから」と運用したくなるかもしれませんが、運用期間が短いと資産が増えるどころかマイナスになる確率も高まります。

必要な時期と金額が明確なお金ですから、いざ使いたいときに資産が減っていたら困りますよね。

欲は出さず、預貯金で確実にお金をキープしておきましょう。

大学進学資金がすでに準備できている場合は、

金融資産全体のバランスをみて自社株の売却を判断します。

FPとしては一部例外を除いて、基本的には売却をおすすめしています。目安として、自社株が全資産の2割〜3割程度にとどまるように売却するとよいでしょう。

もしすべてを売却するのに抵抗がある方は、最低でも持っている自社株の2割〜3割を売却して外国債券または投資信託へ乗り換えましょう。資産の株式(自社株)への偏重を防ぎ、リスク分散を図るためです。

大学進学資金はすでに準備できているわけですから、自社株を売却したら老後の生活に備えるつもりで資産形成に取り組みましょう。

さて「一部例外」とは、今後株価の上昇が期待できるパターンです。

「なんとなく」の感覚ではなく、ある程度の裏づけをもって確度高く好業績や成長が続きそうだと考えられる場合は、今は売らずに値上がりを待つのも選択肢に入ります。

FPとしては一部例外を除いて、基本的には売却をおすすめしています。目安として、自社株が全資産の2割〜3割程度にとどまるように売却するとよいでしょう。

もしすべてを売却するのに抵抗がある方は、最低でも持っている自社株の2割〜3割を売却して外国債券または投資信託へ乗り換えましょう。資産の株式(自社株)への偏重を防ぎ、リスク分散を図るためです。

大学進学資金はすでに準備できているわけですから、自社株を売却したら老後の生活に備えるつもりで資産形成に取り組みましょう。

さて「一部例外」とは、今後株価の上昇が期待できるパターンです。

「なんとなく」の感覚ではなく、ある程度の裏づけをもって確度高く好業績や成長が続きそうだと考えられる場合は、今は売らずに値上がりを待つのも選択肢に入ります。

ここまではお子さんが小学生以下、中高生のご家庭における自社株の扱いを解説してきました。

大学生以上のお子さんがいらっしゃる方は、こちらの記事をご覧ください。

関連記事

大学生以上のお子さんがいらっしゃる方は、こちらの記事をご覧ください。

関連記事

持ち株やRSUを売却する際は、

お金が必要になる時期を見据えて、売却代金を適切な形でキープすることが基本です。

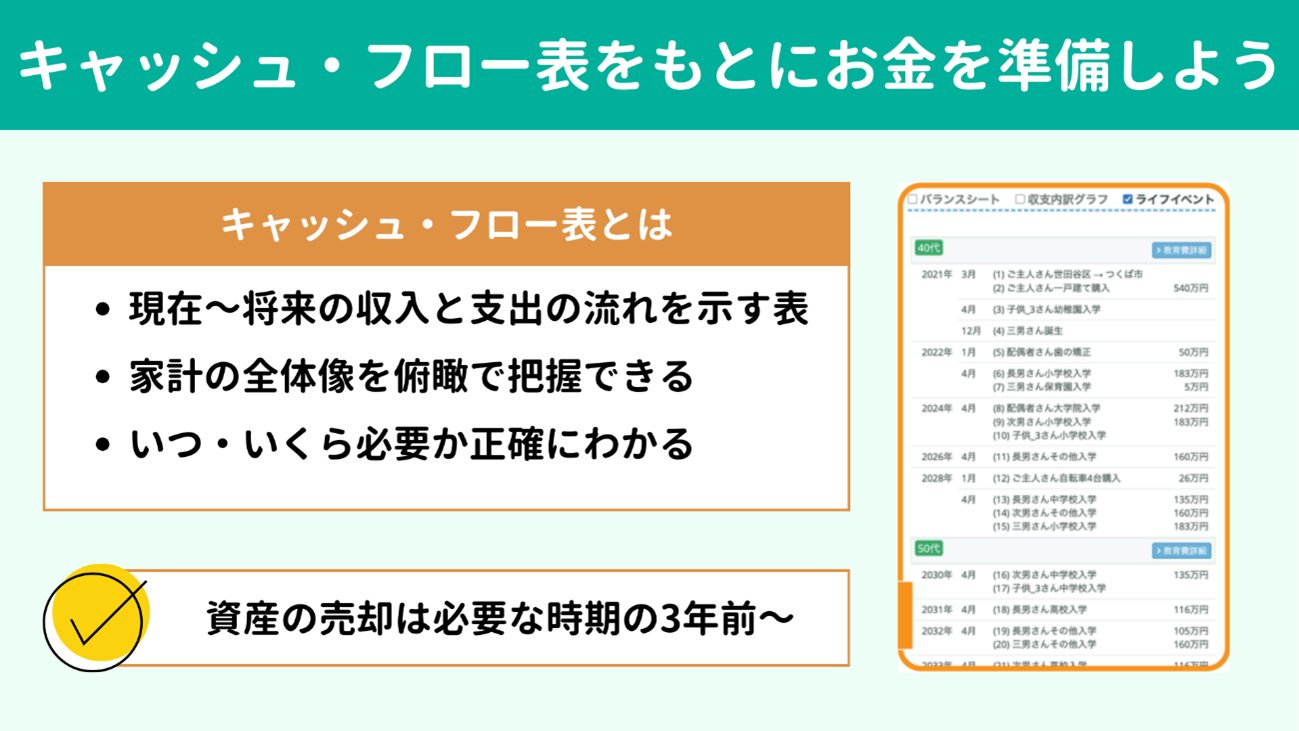

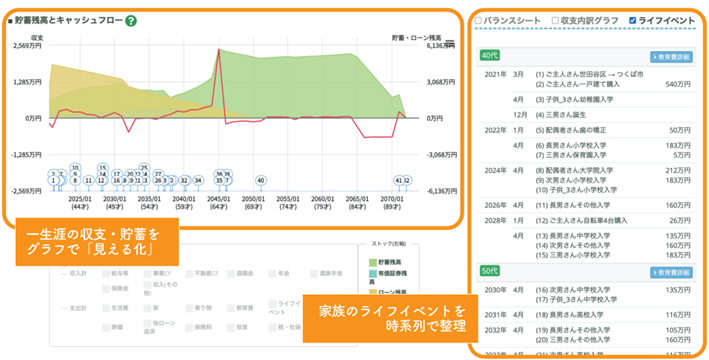

お金が大きく必要になる時期はキャッシュ・フロー表から判断できます。

キャッシュ・フロー表とは、将来の収入と支出を可視化し、お金が必要な時期やその額を逆算するためのツールです。

「教育費なら子どもの年齢から計算できるし、表にする必要ないのでは?」と思うかもしれません。

しかしお子さんが大学に進学する年に自動車の買い替えやマイホームのメンテナンスが重なるなど、複数の出費が同時期に発生するかもしれませんよね。

キャッシュ・フロー表を作成すれば、そうした個別の出費を網羅した将来の家計の全体像を俯瞰で把握できます。

「いつ、いくら必要になるか」が一目瞭然となるため、自社株を売却するタイミングについても適切に判断できます。

お金が大きく必要になる時期はキャッシュ・フロー表から判断できます。

キャッシュ・フロー表とは、将来の収入と支出を可視化し、お金が必要な時期やその額を逆算するためのツールです。

「教育費なら子どもの年齢から計算できるし、表にする必要ないのでは?」と思うかもしれません。

しかしお子さんが大学に進学する年に自動車の買い替えやマイホームのメンテナンスが重なるなど、複数の出費が同時期に発生するかもしれませんよね。

キャッシュ・フロー表を作成すれば、そうした個別の出費を網羅した将来の家計の全体像を俯瞰で把握できます。

「いつ、いくら必要になるか」が一目瞭然となるため、自社株を売却するタイミングについても適切に判断できます。

さて、大学進学に向けて投資信託などで運用している資産を売却する場合は、どのくらいのタイミングが適切なのでしょう?

わたしはご相談者さまに「3年前から売却を意識しましょう」とお伝えしています。大学進学の3年前、つまりお子さんが高校1年生になった段階から、売却を検討していきます。

では、資産が実際にどうなっていたら売却してもよいのでしょうか。投資信託の場合は「 年率平均リターン」を上回る運用ができていたら、売却してしまってOKです。

例として、保有している方も多い全世界株式型の投資信託なら、年率平均リターンが7%を上回っているようなら売却してもよい水準です。

なぜならMSCI ACWIという、世界の株式時価総額の85%をカバーする主要な株価指数の2000年以降の年率平均リターン6.64%がひとつの目安となるためです。

まとめると「いつ、いくら必要になるのか?」をキャッシュ・フロー表から正確に把握し、運用中の資産を取り崩す場合はお金が必要な時期の3年前から売却を検討しましょう。

わたしはご相談者さまに「3年前から売却を意識しましょう」とお伝えしています。大学進学の3年前、つまりお子さんが高校1年生になった段階から、売却を検討していきます。

では、資産が実際にどうなっていたら売却してもよいのでしょうか。投資信託の場合は「 年率平均リターン」を上回る運用ができていたら、売却してしまってOKです。

例として、保有している方も多い全世界株式型の投資信託なら、年率平均リターンが7%を上回っているようなら売却してもよい水準です。

なぜならMSCI ACWIという、世界の株式時価総額の85%をカバーする主要な株価指数の2000年以降の年率平均リターン6.64%がひとつの目安となるためです。

まとめると「いつ、いくら必要になるのか?」をキャッシュ・フロー表から正確に把握し、運用中の資産を取り崩す場合はお金が必要な時期の3年前から売却を検討しましょう。

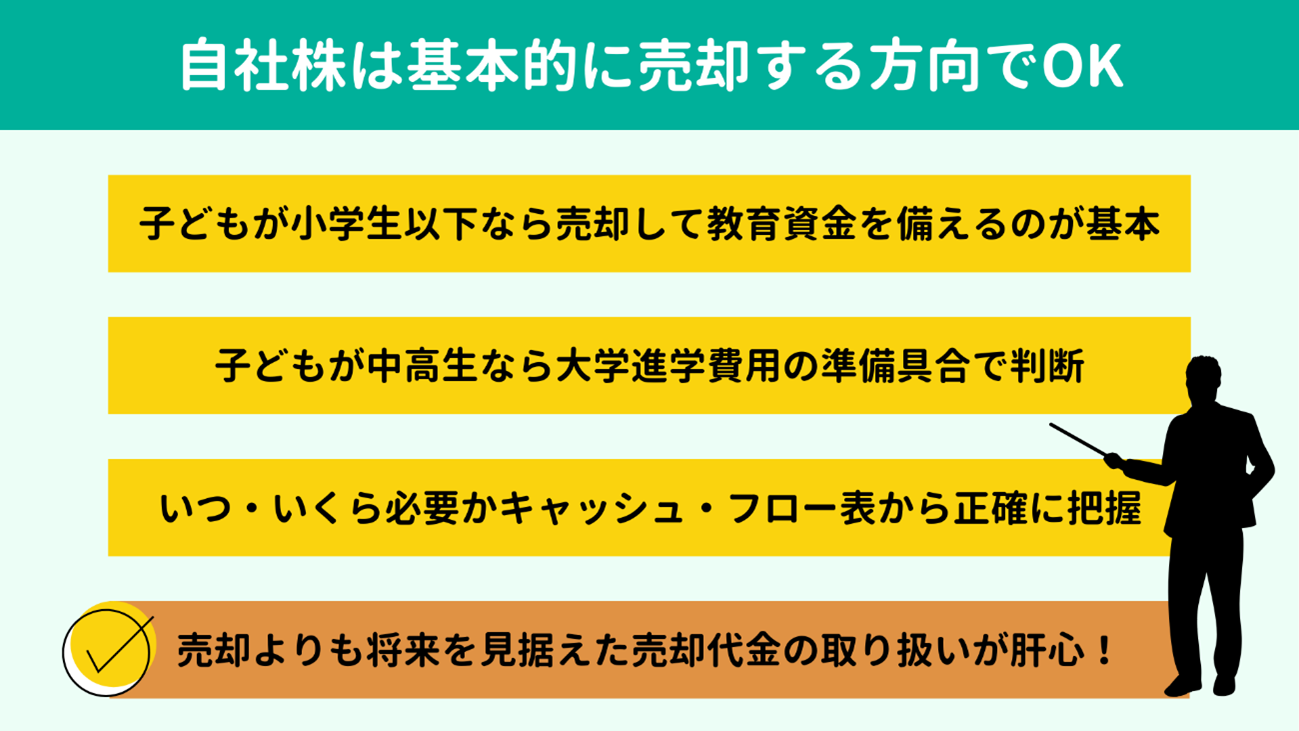

最後に、持株会やRSUの売却に関して、本記事の要点は下記のとおりです。

お子さんが小学生以下のご家庭 基本的には売却してお金が必要な時期に備える

お子さんが小学生以下のご家庭 基本的には売却してお金が必要な時期に備える

株価の上昇が期待できる場合は保有しつづけてもよい お子さんが中高生のご家庭 大学進学資金の準備が不十分な場合は売却して進学費に充てる

お子さんが中高生のご家庭 大学進学資金の準備が不十分な場合は売却して進学費に充てる

大学進学資金の準備が問題なければ、資産全体のバランスをみて売却を考える(自社株は全資産の2〜3割が目安) 大きくお金が必要な時期はキャッシュ・フロー表から正確に把握する

大きくお金が必要な時期はキャッシュ・フロー表から正確に把握する

関連記事