50代から始めておきたい定年退職の準備とは?FPが解説します

2024年5月15日

執筆者:土屋 ごう

執筆者:土屋 ごう

50代になると定年退職がぐっと現実的に感じられるようになります。

「できる準備はしておきたい」と考える人も多いでしょう。実際に、弊所でも40代後半〜50代の方から退職後についてのご相談が多く寄せられています。

定年退職は会社員生活のゴールではなく、セカンドライフのスタート地点です。

50代をセカンドライフへの助走期間として、本記事では定年退職に向けて取り組める、健康面と資金面の準備を解説します。

「できる準備はしておきたい」と考える人も多いでしょう。実際に、弊所でも40代後半〜50代の方から退職後についてのご相談が多く寄せられています。

定年退職は会社員生活のゴールではなく、セカンドライフのスタート地点です。

50代をセカンドライフへの助走期間として、本記事では定年退職に向けて取り組める、健康面と資金面の準備を解説します。

厚生労働省の調査(※)をみると、老後にもっとも不安を感じるものとして、50代の41.1%が健康の問題をあげています。

再雇用で働くにしても、余暇を楽しむにしても、健康でなければ始まりません。

ここでは体の健康と心の健康に分けて、50代のうちから意識したい準備を紹介します。

※参照:平成30年 高齢期における社会保障に関する意識調査報告書

再雇用で働くにしても、余暇を楽しむにしても、健康でなければ始まりません。

ここでは体の健康と心の健康に分けて、50代のうちから意識したい準備を紹介します。

※参照:平成30年 高齢期における社会保障に関する意識調査報告書

体の健康を維持するためにできることは多くありますが、なかでも早めに取り組んでおきたい3点に絞ってみていきましょう。

「とくに不調を感じないから」と、健康診断の結果をなおざりにしていませんか。

もしも再検査や受診の結果報告を受けている場合は、すみやかに医師を受診しましょう。

症状が出る前の対処・治療が健康のカギです。

もしも再検査や受診の結果報告を受けている場合は、すみやかに医師を受診しましょう。

症状が出る前の対処・治療が健康のカギです。

治療途中で放置している歯の疾患はありませんか?

歯の疾患を放置すると食生活に支障をきたし、全身の健康にも影響しかねません。

また80歳で自分の歯を多く保てている人は、生活の質や活動能力が高いとの統計分析も出ています。

厚生労働省は「60歳で自分の歯を24本以上維持すること」をひとつの目標として定める一方で、50代は歯の喪失が急増する時期ともいわれています。

今は問題ないと感じる人も、一度歯科検診の受診がおすすめです。

歯の疾患を放置すると食生活に支障をきたし、全身の健康にも影響しかねません。

また80歳で自分の歯を多く保てている人は、生活の質や活動能力が高いとの統計分析も出ています。

厚生労働省は「60歳で自分の歯を24本以上維持すること」をひとつの目標として定める一方で、50代は歯の喪失が急増する時期ともいわれています。

今は問題ないと感じる人も、一度歯科検診の受診がおすすめです。

会社に勤めているあいだは通勤での徒歩移動が運動にもなるでしょう。

しかし退職後は通勤もなくなるため、運動不足に陥りやすくなります。

スポーツでなくても、旅行やキャンプ、カメラなどのアクティビティでも意外と外を歩いたり全身を動かしたりするものです。

休日を利用して興味のある活動を少しずつ試し、自分に合うものをみつけておくとよいでしょう。

しかし退職後は通勤もなくなるため、運動不足に陥りやすくなります。

スポーツでなくても、旅行やキャンプ、カメラなどのアクティビティでも意外と外を歩いたり全身を動かしたりするものです。

休日を利用して興味のある活動を少しずつ試し、自分に合うものをみつけておくとよいでしょう。

とくに男性の会社員にとって、定年退職後の「孤独感」は意外と大きな問題です。

会社を離れた途端に「居場所」がなくなってしまい、孤独感や無力感からうつにもなりかねません。

共通の趣味を持つ人と関わる、SNSを活用するなどして「自分の居場所」をつくっておきましょう。

また特別な目標や理由がない限り、定年後も継続雇用で働いてから完全リタイアと段階を踏むことがおすすめです。

生活の助けにもなりますし、急な生活の変化によるストレスも軽減できるでしょう。

会社を離れた途端に「居場所」がなくなってしまい、孤独感や無力感からうつにもなりかねません。

共通の趣味を持つ人と関わる、SNSを活用するなどして「自分の居場所」をつくっておきましょう。

また特別な目標や理由がない限り、定年後も継続雇用で働いてから完全リタイアと段階を踏むことがおすすめです。

生活の助けにもなりますし、急な生活の変化によるストレスも軽減できるでしょう。

多くのご相談を受けてきたなかで多くの方が「老後の生活費が不安」とおっしゃいます。

こうした不安は、いくら準備すればよいのか、どう準備すればよいのかがわかれば小さくなるものです。

まずは定年退職後のキャッシュフローを可視化し、50代のうちから「じぶん年金」をつくっていきましょう。

順を追って解説します。

こうした不安は、いくら準備すればよいのか、どう準備すればよいのかがわかれば小さくなるものです。

まずは定年退職後のキャッシュフローを可視化し、50代のうちから「じぶん年金」をつくっていきましょう。

順を追って解説します。

最初に、毎年の収入・支出、またライフイベントから、貯蓄残高の推移を把握するための表(キャッシュフロー表)をつくりましょう。

定年後も再雇用等で働く予定かどうか、もし働くとしたらいくつまで働くのか、収入はどの程度になるか、今から考えておきましょう。

いうまでもなく収入面が大きく変わってくるため、家計にも大きな影響を与えます。

「まだ迷っている」という方は、働く場合 / 働かない場合の2パターンでキャッシュフロー表を作成していきましょう。

いうまでもなく収入面が大きく変わってくるため、家計にも大きな影響を与えます。

「まだ迷っている」という方は、働く場合 / 働かない場合の2パターンでキャッシュフロー表を作成していきましょう。

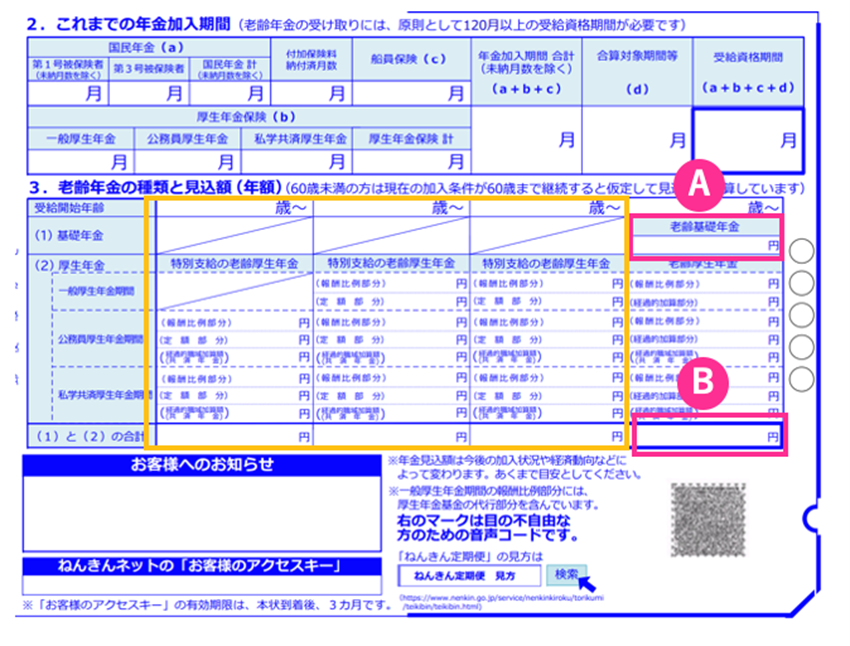

公的年金の受給額は「ねんきん定期便」で確認できます。

引用:老齢年金の確認の仕方(ねんきん定期便の見方) | 一般社団法人 公的保険アドバイザー協会

黄色の枠内には、生年月日によって65歳より前に支給される老齢厚生年金の額が記載されています。

またAでは老齢基礎年金の受給額、Bでは老齢基礎年金と老齢厚生年金の合計額を確認できます。

なお老齢基礎年金は満額の場合81万6,000円(2024年4月〜)です。

ねんきん定期便は毎年の誕生月に送付されるほか、「ねんきんネット」でも確認できます。

また確定拠出年金などの私的年金を利用している人は、あわせて確認しておきましょう。

黄色の枠内には、生年月日によって65歳より前に支給される老齢厚生年金の額が記載されています。

またAでは老齢基礎年金の受給額、Bでは老齢基礎年金と老齢厚生年金の合計額を確認できます。

なお老齢基礎年金は満額の場合81万6,000円(2024年4月〜)です。

ねんきん定期便は毎年の誕生月に送付されるほか、「ねんきんネット」でも確認できます。

また確定拠出年金などの私的年金を利用している人は、あわせて確認しておきましょう。

退職金の計算方法・支払い方法は会社の就業規則(退職金規程)に記載されています。

まずは就労規則を参考にご自身で退職金を試算してみて、不明な点があれば担当部署(人事部など)に質問しましょう。

まずは就労規則を参考にご自身で退職金を試算してみて、不明な点があれば担当部署(人事部など)に質問しましょう。

定年後の生活に必要なお金を見積もります。次の3種類にわけて考えてみましょう。

● 日々の生活費

■ 食費・住居費・水道光熱費・医療費・通信費 など

● 自己実現費

■ 趣味・教養・旅行 など

● 一時的な出費

■ リフォーム・子どもの結婚資金・車の買い替え など

● 日々の生活費

■ 食費・住居費・水道光熱費・医療費・通信費 など

● 自己実現費

■ 趣味・教養・旅行 など

● 一時的な出費

■ リフォーム・子どもの結婚資金・車の買い替え など

最後に、1〜4で確認・算出した値を、キャッシュフロー表に書き込んでいきます。

毎年の収支から、貯蓄残高の推移まで記入できたらゴールです!

毎年の収支から、貯蓄残高の推移まで記入できたらゴールです!

キャッシュフロー表をみると、やはり「毎年○円の収入を確保したい」「○年までにいくらの資産を準備しておきたい」といった希望もはっきりしてくるものです。

老後資産の準備でおすすめの方法がNISA等を活用した投資信託での積立投資です。

日経新聞によれば、国際分散型の長期投資では年率利回り4%程度が期待できるといわれています。

例として、50歳から毎月5万円ずつ積み立てを始めた場合における、15年後(65歳)の資産シミュレーションは下記のとおりです。

● 3%で運用できた場合:約1,135万円

● 4%で運用できた場合:約1,230万円

● 5%で運用できた場合:約1,336万円

完全にリタイアしたあとは資産を取り崩して公的年金の足しにしつつ運用を続け、資産寿命を延ばしていきましょう。

老後資産の準備でおすすめの方法がNISA等を活用した投資信託での積立投資です。

日経新聞によれば、国際分散型の長期投資では年率利回り4%程度が期待できるといわれています。

例として、50歳から毎月5万円ずつ積み立てを始めた場合における、15年後(65歳)の資産シミュレーションは下記のとおりです。

● 3%で運用できた場合:約1,135万円

● 4%で運用できた場合:約1,230万円

● 5%で運用できた場合:約1,336万円

完全にリタイアしたあとは資産を取り崩して公的年金の足しにしつつ運用を続け、資産寿命を延ばしていきましょう。

「50歳からNISAを始めても間に合うの?」と思う人もいらっしゃるかもしれません。

たしかに定年退職までは残り10年、15年かもしれませんが、定年と同時に運用を終えるわけではありません。

50歳から投資を始めれば、一部取り崩しながらでも運用期間は20年、30年と長期に及びます。

50代がNISAを始める際のポイントは「世界株式型(グローバル型)の投資信託での積立投資」を長く続けることです。

世界株式型・グローバル型などとよばれる国際分散型の株式投資は、世界経済が成長してくれる限り、資産が値上がりする可能性も高いといえます。

また20年、30年と長期的にみれば損失のリスクも低くなり、積立投資であればコツコツと長く続けやすいためです。

ライフプラン、キャッシュフロー表をみて、今からでも老後のための運用を始めましょう。

金融庁のサイトでは毎月の積立額や想定利回りなどから、資産総額のシミュレーションをおこなえます。

家計の状況に合った数値を当てはめて試算してみることをおすすめします。

参考サイト:資産運用シミュレーション : 金融庁

たしかに定年退職までは残り10年、15年かもしれませんが、定年と同時に運用を終えるわけではありません。

50歳から投資を始めれば、一部取り崩しながらでも運用期間は20年、30年と長期に及びます。

50代がNISAを始める際のポイントは「世界株式型(グローバル型)の投資信託での積立投資」を長く続けることです。

世界株式型・グローバル型などとよばれる国際分散型の株式投資は、世界経済が成長してくれる限り、資産が値上がりする可能性も高いといえます。

また20年、30年と長期的にみれば損失のリスクも低くなり、積立投資であればコツコツと長く続けやすいためです。

ライフプラン、キャッシュフロー表をみて、今からでも老後のための運用を始めましょう。

金融庁のサイトでは毎月の積立額や想定利回りなどから、資産総額のシミュレーションをおこなえます。

家計の状況に合った数値を当てはめて試算してみることをおすすめします。

参考サイト:資産運用シミュレーション : 金融庁

40代後半〜50代が定年後の生活に向けて準備をするなら、体と心の健康を維持すること、また定年退職後のキャッシュフローから「じぶん年金」づくりに取り組みましょう。

冒頭でも述べたように、定年退職はゴールではなく、セカンドライフのスタートです。

できるだけ不安を減らし、スムーズにスタートを切れるよう、今から助走していきましょう。

弊所では、老後のライフプランシミュレーションづくりや老後資金の準備方法、退職金の運用などのご相談にも対応しております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

冒頭でも述べたように、定年退職はゴールではなく、セカンドライフのスタートです。

できるだけ不安を減らし、スムーズにスタートを切れるよう、今から助走していきましょう。

弊所では、老後のライフプランシミュレーションづくりや老後資金の準備方法、退職金の運用などのご相談にも対応しております。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。