新NISAは何に投資すべき?投資信託を使った一生の投資戦略をFPが伝授します

2024年11月8日

執筆者:土屋 ごう

執筆者:土屋 ごう

「新NISAを始めてみたいけれど、何に投資すればいいのかわからない」とのお悩みをよく耳にします。

そんな方のために、本記事では初心者でもわかる「一生使える投資戦略」を紹介します。

長期的に資産を増やすコツ、資産が増えたときの適切な投資行動、さらには老後の取り崩し方まで具体例を交えて解説するので、永久保存版として投資で迷ったときにお役立てください!

そんな方のために、本記事では初心者でもわかる「一生使える投資戦略」を紹介します。

長期的に資産を増やすコツ、資産が増えたときの適切な投資行動、さらには老後の取り崩し方まで具体例を交えて解説するので、永久保存版として投資で迷ったときにお役立てください!

\YouTubeチャンネル運用中/

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

本記事の内容を動画でご覧になりたい方はこちらからどうぞ!

- 新NISAは「長期・積立」を基本に考えよう

- 長期投資の底力

- 積立投資の安定感

- 分散投資は本当に必要?

- 分散投資のリスク軽減効果

- 分散投資の落とし穴

- リスクは悪いことばかりじゃない!積立投資でリスクを味方に

- リスクの本当の意味

- リスクを活かせる積立投資

- 全世界株を選ぶ理由は?

- 全世界株の実績

- 世界経済の成長が期待できる理由

- 全世界株型の投資信託の選び方

- 資産が増えてきたら「分散」を考えよう

- 残高が増えたらリスクを抑える

- 分散投資を考えるタイミング

- 債券が分散先として優秀

- 債券に分散する理由

- 債券の概要

- 債券の値動きと途中売却

- 老後が近づいたら現金化すべき?

- 老後も運用を続ける理由

- 50歳でも60歳でも投資を始めるには遅すぎない

- 一生の投資戦略は3フェーズ!リスクをおそれず味方につけよう

国はみなさんに「長期・分散・積立投資」を勧めています。

将来のために、長い期間をかけてコツコツと資産を積み立てていくことで、一括投資にくらべてリスクを抑えながら資産を増やしていける投資方法です。

将来のために、長い期間をかけてコツコツと資産を積み立てていくことで、一括投資にくらべてリスクを抑えながら資産を増やしていける投資方法です。

長く投資を続けると、時間がかかる代わりに短期的な値動きに振り回されず、結果的に資産が増えやすい点が魅力です。

株式市場は短期的には大きく上下することがありますが、 長い目でみると成長してきた実績があります。

相場が荒れてもどんと構えて投資をやめずに続けていくと、そのうちマイナスがプラスに転じる可能性が高いといえます。

株式市場は短期的には大きく上下することがありますが、 長い目でみると成長してきた実績があります。

相場が荒れてもどんと構えて投資をやめずに続けていくと、そのうちマイナスがプラスに転じる可能性が高いといえます。

毎月決まった額をコツコツと投資していく積立投資。相場が上がっても下がっても、

淡々と一定額を積み立てられる点がポイントです。

無理のない金額設定にすれば長く投資を続けやすいため長期投資と相性がよく、投資初心者でも安定的に資産を増やしやすい、安心感のある投資手法です。

無理のない金額設定にすれば長く投資を続けやすいため長期投資と相性がよく、投資初心者でも安定的に資産を増やしやすい、安心感のある投資手法です。

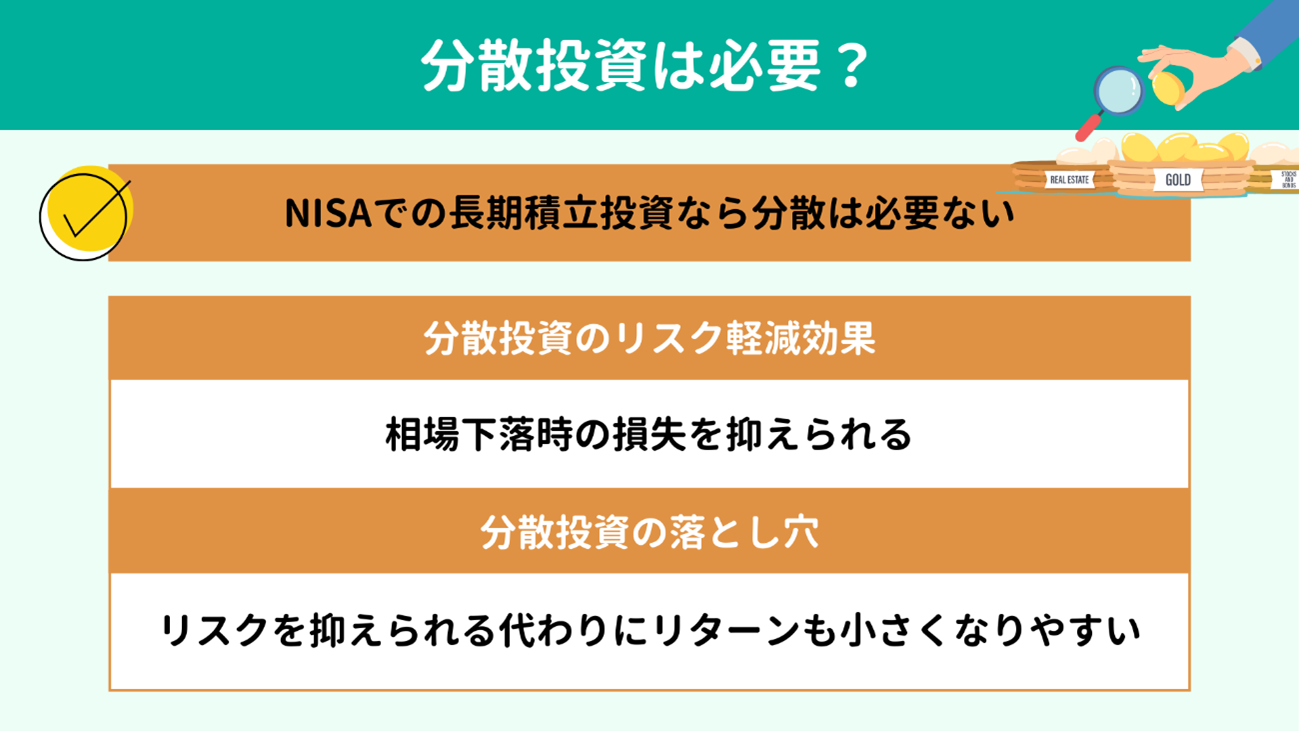

さて、国は長期投資と積立投資のほかに「分散投資」も推奨しています。

実際に多くの投資家が取り入れている戦略ですが、果たしてNISAでの資産運用においては本当に有効なのでしょうか?

…わたしはNISAで積立投資をするなら 分散は必要ないと考えています。

ここでは、分散投資の効果や弱点をみていきましょう。

実際に多くの投資家が取り入れている戦略ですが、果たしてNISAでの資産運用においては本当に有効なのでしょうか?

…わたしはNISAで積立投資をするなら 分散は必要ないと考えています。

ここでは、分散投資の効果や弱点をみていきましょう。

分散投資の最大の魅力は、相場下落時の損失を抑えられる点です。

たとえば投資先が株式だけだと、株価が下がったときには資産評価額も下落する可能性が高いでしょう。

そこで債券や不動産など異なる種類の資産にも分けて投資していれば、もし株価が下がっても、株式とは値動きの異なるほかの資産のおかげで資産の減少を軽減できます。

たとえば投資先が株式だけだと、株価が下がったときには資産評価額も下落する可能性が高いでしょう。

そこで債券や不動産など異なる種類の資産にも分けて投資していれば、もし株価が下がっても、株式とは値動きの異なるほかの資産のおかげで資産の減少を軽減できます。

しかし、分散投資にも弱点があります。

分散投資ではリスクが抑えられるぶん、リターンも比較的小さくなりやすい点です。

成長が見込める資産に集中して投資したほうが、リターンの効率がよいことも。

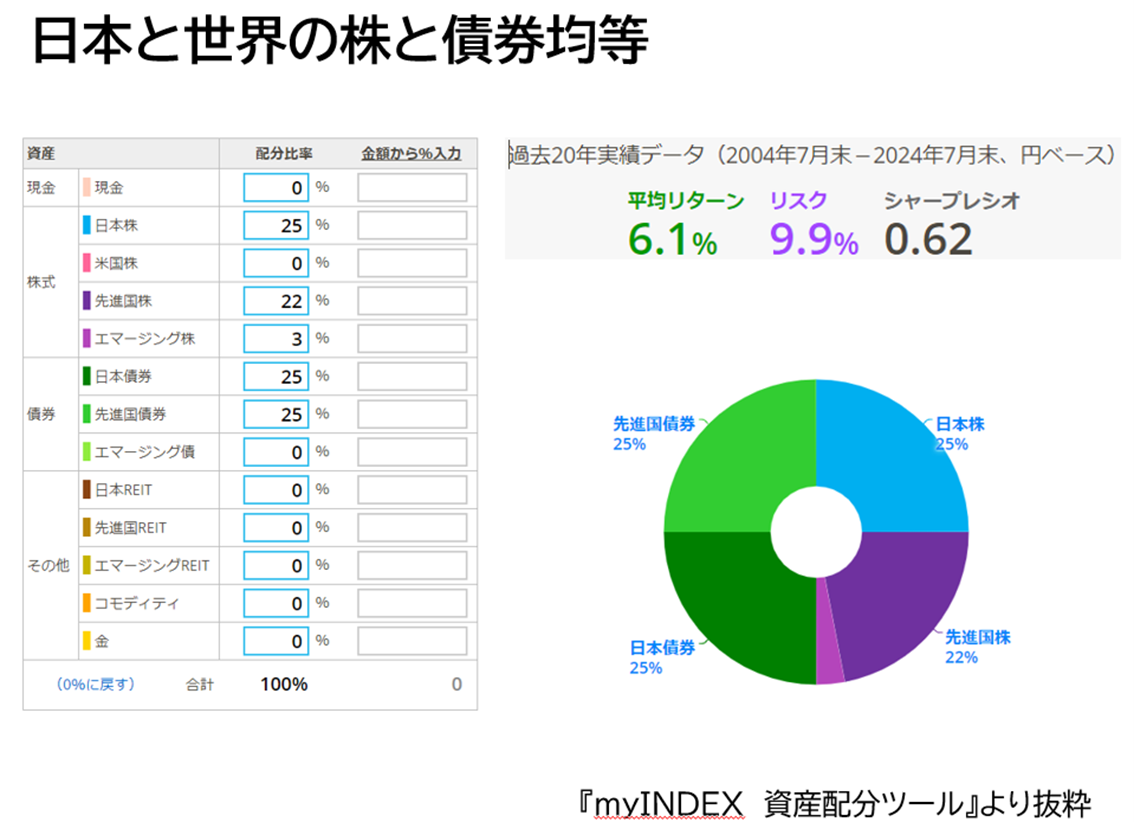

具体例をみてみましょう。

まずは日本株・外国株・日本債券・外国債券に25%ずつ分散投資し、20年間運用をつづけたケースです。

分散投資ではリスクが抑えられるぶん、リターンも比較的小さくなりやすい点です。

成長が見込める資産に集中して投資したほうが、リターンの効率がよいことも。

具体例をみてみましょう。

まずは日本株・外国株・日本債券・外国債券に25%ずつ分散投資し、20年間運用をつづけたケースです。

平均リターン(1年あたりの資産の増加率)は

6.1%となっていますね。

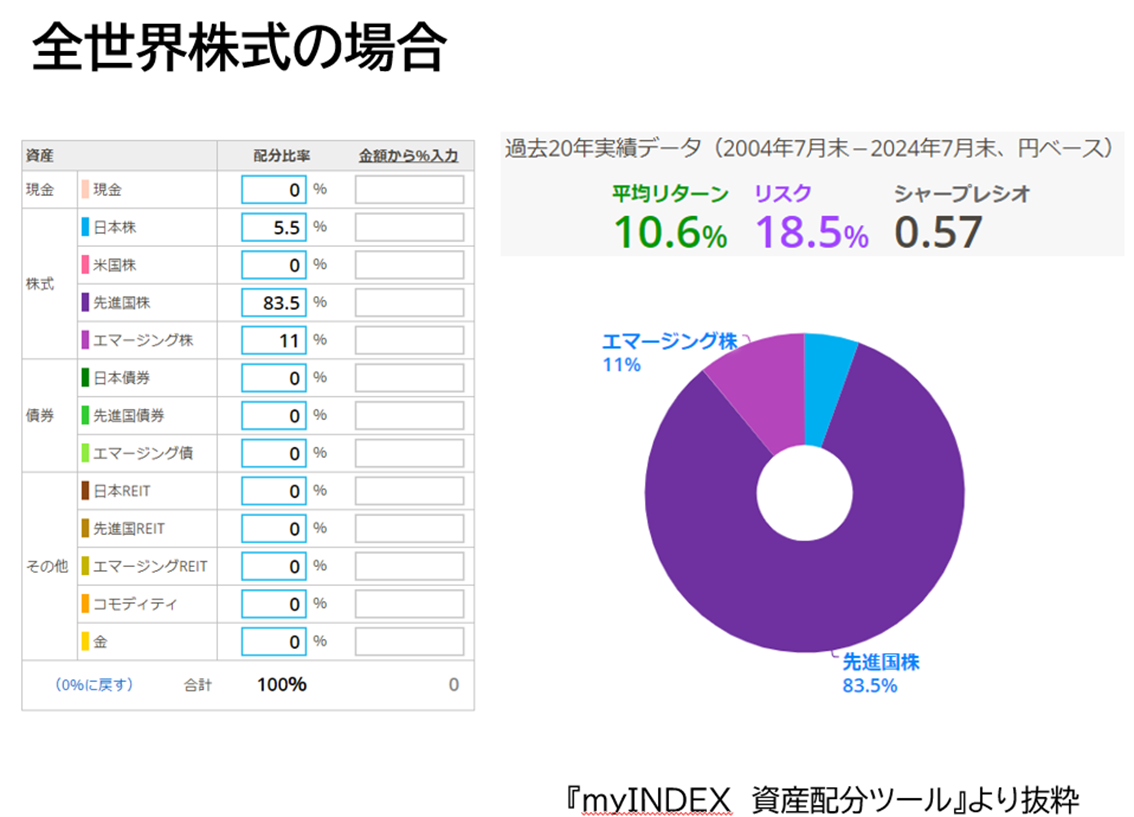

一方、下図は世界株式(日本株・先進国株・新興国株)のみで20年間運用した結果です。

一方、下図は世界株式(日本株・先進国株・新興国株)のみで20年間運用した結果です。

平均リターンは

10.6%に上がっています。分散投資よりも、世界株に集中したほうが資産を増やせそうです。

ただ、2つの図を隅々までご覧になった方からはこんな声が聞こえてきそうです。

「分散投資のリスクは9.9%だけれども、世界株に集中投資した場合のリスクは18.5%。集中投資はリスクが高いから危険なのではないか…?」と。

次の章では投資の「リスク」について正しく理解しながら、リスクを味方につける方法を紹介します。

ただ、2つの図を隅々までご覧になった方からはこんな声が聞こえてきそうです。

「分散投資のリスクは9.9%だけれども、世界株に集中投資した場合のリスクは18.5%。集中投資はリスクが高いから危険なのではないか…?」と。

次の章では投資の「リスク」について正しく理解しながら、リスクを味方につける方法を紹介します。

日常生活では「リスク」といえば「危険」の意味で用いますが、投資の世界では意味合いが異なります。

ここでは、リスクの本当の意味と、積立投資におけるリスクの効果をしっかり理解していきましょう!

ここでは、リスクの本当の意味と、積立投資におけるリスクの効果をしっかり理解していきましょう!

投資でいう「リスク」とは、「

不確実性」を意味します。つまり値動きの大きさです。

価格が上がったり下がったりする範囲が大きいと「リスクが高い(大きい)」とされます。

先ほどの世界株のリスクを考えてみましょう。

平均リターンは10.6%、リスクは18.5%でしたね。

これは約2/3の確率で「得られるリターンは、平均リターンを中心に±18.5%の範囲に収まる」と言い換えられます。(確率が2/3である理由は、ここでは話の本筋からずれるため説明を割愛します。)

10.6%―18.5%=▲7.8%

10.6%+18.5%=29.1%

ですから、

世界株に20年間投資した場合、リターンは▲7.8%~29.1%の範囲におおよそ収まり、平均すると年間10.6%だと読み取れるわけです。

同様に、4資産に分散投資したケースでは▲3.8%~16.0%の範囲に収まると計算できます。

リスクを抑えたいならば分散投資はたしかに優れた手法です。

ただ「資産をより増やしたい」なら、分散投資ではなく世界株のみに投資したほうが効果的です。

価格が上がったり下がったりする範囲が大きいと「リスクが高い(大きい)」とされます。

先ほどの世界株のリスクを考えてみましょう。

平均リターンは10.6%、リスクは18.5%でしたね。

これは約2/3の確率で「得られるリターンは、平均リターンを中心に±18.5%の範囲に収まる」と言い換えられます。(確率が2/3である理由は、ここでは話の本筋からずれるため説明を割愛します。)

10.6%―18.5%=▲7.8%

10.6%+18.5%=29.1%

ですから、

世界株に20年間投資した場合、リターンは▲7.8%~29.1%の範囲におおよそ収まり、平均すると年間10.6%だと読み取れるわけです。

同様に、4資産に分散投資したケースでは▲3.8%~16.0%の範囲に収まると計算できます。

リスクを抑えたいならば分散投資はたしかに優れた手法です。

ただ「資産をより増やしたい」なら、分散投資ではなく世界株のみに投資したほうが効果的です。

本記事の前提は積立投資です。

積立投資では「 ドルコスト平均法」の効果を期待できます。

ここではドルコスト平均法のイメージを簡単に解説し、積立投資とリスクについてくわしくみていきましょう。

積立投資では「 ドルコスト平均法」の効果を期待できます。

ここではドルコスト平均法のイメージを簡単に解説し、積立投資とリスクについてくわしくみていきましょう。

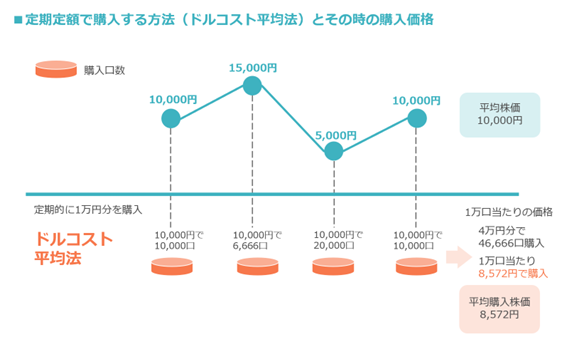

ドルコスト平均法とは

ドルコスト平均法は「

定期的、継続的に、一定金額ずつ金融商品を購入する」投資手法です。

まさに積立投資のことですね。

定期的な一定額の投資では、金融商品の価格が安いときにはたくさん買えますが、高いときには買える量が少なくなります。

よって、結果的に平均の買付コストを低く抑えられる効果を期待できます。

まさに積立投資のことですね。

定期的な一定額の投資では、金融商品の価格が安いときにはたくさん買えますが、高いときには買える量が少なくなります。

よって、結果的に平均の買付コストを低く抑えられる効果を期待できます。

上図は毎月10,000円ずつ投資信託を積立投資していく例です。

初月の投資信託の価格は10,000口で10,000円のため、10,000円で買える口数は10,000口です。

2ヵ月目は10,000口で15,000円に上昇したので、10,000円で買える口数は6,666口に減少しました。

3ヵ月目は5,000円に下落したため20,000口購入できます。

「 投資対象の価格が高ければ購入口数が少なくなるが、価格が下がると口数を多く購入できる」ことが、ドルコスト平均法の一般的な理解です。

初月の投資信託の価格は10,000口で10,000円のため、10,000円で買える口数は10,000口です。

2ヵ月目は10,000口で15,000円に上昇したので、10,000円で買える口数は6,666口に減少しました。

3ヵ月目は5,000円に下落したため20,000口購入できます。

「 投資対象の価格が高ければ購入口数が少なくなるが、価格が下がると口数を多く購入できる」ことが、ドルコスト平均法の一般的な理解です。

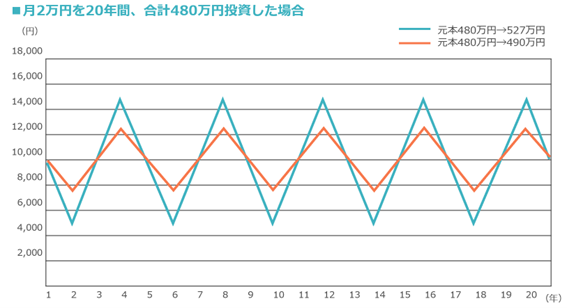

積立投資とリスク

さて、ここからが重要です。

ドルコスト平均法では、値動きの幅=リスクが大きいほうが有利になります。

ドルコスト平均法では、値動きの幅=リスクが大きいほうが有利になります。

上図は、毎月20,000円ずつ20年間、積立投資したときのイメージです。

緑の線はオレンジの線より値動きが大きく、いずれもスタートは10,000円です。

20年後、480万円の元本は緑のほうが527万円、オレンジが490万円となりました。

このように、ドルコスト平均法をうまく活用するのなら、値動きが大きい(=リスクが大きい)資産で積立投資をおこなうほうが効果的です。

緑の線はオレンジの線より値動きが大きく、いずれもスタートは10,000円です。

20年後、480万円の元本は緑のほうが527万円、オレンジが490万円となりました。

このように、ドルコスト平均法をうまく活用するのなら、値動きが大きい(=リスクが大きい)資産で積立投資をおこなうほうが効果的です。

いくら積立投資では値動きが大きいほうがよいといっても、将来的に価格が下がってしまっては本末転倒ですよね。

ですから、リスクの大きさにくわえて将来性を期待できる投資先でなければいけません。

適切な投資先についてはさまざまな議論がありますが、わたしは全世界株一択でよいと考えています。

ここではその根拠を説明しますね。

ですから、リスクの大きさにくわえて将来性を期待できる投資先でなければいけません。

適切な投資先についてはさまざまな議論がありますが、わたしは全世界株一択でよいと考えています。

ここではその根拠を説明しますね。

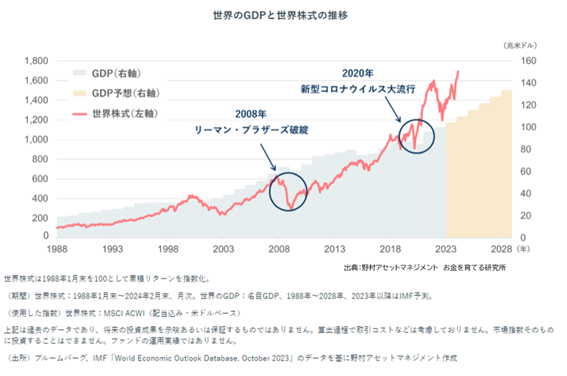

さっそく、全世界株の動きをみてみましょう。

下図は、全世界株の平均点を示す指標(MSCIオールカントリーワールドインデックス)の推移です。1988年を100としています。

下図は、全世界株の平均点を示す指標(MSCIオールカントリーワールドインデックス)の推移です。1988年を100としています。

たしかに途中で大きく下落もしていますが、長い年月でみれば右肩上がりになっていますね。

まさに先ほどの「積立投資に適した条件」にマッチしそうです。

ただし、鋭い読者の方はこんなふうに考えるかもしれません。

「これは過去の実績で、この先も右肩上がりになるとは限りませんよね?」

たしかに保証はありません。

しかし、 世界の経済が成長する限り、長期的には右肩上がりになる可能性が高いといえます。

まさに先ほどの「積立投資に適した条件」にマッチしそうです。

ただし、鋭い読者の方はこんなふうに考えるかもしれません。

「これは過去の実績で、この先も右肩上がりになるとは限りませんよね?」

たしかに保証はありません。

しかし、 世界の経済が成長する限り、長期的には右肩上がりになる可能性が高いといえます。

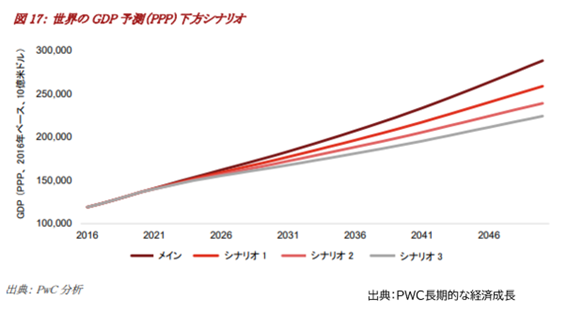

世界経済の成長を、GDP(国内総生産)から見通してみましょう。

GDPをひと言で表すと、世界経済が生み出した付加価値の合計、つまり世界の儲けです。 GDPが成長していれば世界の経済も成長しているといえます。

下図は世界のGDPを少し悲観的にシミュレーションしたグラフです。

GDPをひと言で表すと、世界経済が生み出した付加価値の合計、つまり世界の儲けです。 GDPが成長していれば世界の経済も成長しているといえます。

下図は世界のGDPを少し悲観的にシミュレーションしたグラフです。

2023年以降は予測になりますが、悲観的にシミュレーションしてみても将来的に成長するシナリオが描かれています。

世界の経済がこれからも成長するといえる理由をシンプルにひとつだけあげるとすれば、人口です。人口が増えればそれだけ消費や生産も増え、最終的には企業の売上も増え、株価に反映されていきます。

したがって、これからも世界の株価は上昇していく可能性は高いでしょう。

ここまでを簡単にまとめると、

「 長く続ける前提で積立投資に取り組むなら分散は考えず、値動きが大きく将来性も期待できる全世界株のみでOK」との結論になります。

世界の経済がこれからも成長するといえる理由をシンプルにひとつだけあげるとすれば、人口です。人口が増えればそれだけ消費や生産も増え、最終的には企業の売上も増え、株価に反映されていきます。

したがって、これからも世界の株価は上昇していく可能性は高いでしょう。

ここまでを簡単にまとめると、

「 長く続ける前提で積立投資に取り組むなら分散は考えず、値動きが大きく将来性も期待できる全世界株のみでOK」との結論になります。

全世界株型の投資信託といっても実に多くの種類がありますが、基本的には低コストで運用できる「

インデックス型」の投資信託を選ぶとよいでしょう。

本当のことをいえばインデックス型の投資信託も万能ではないため、アクティブ型の投資信託も組み合わせるとより効果的ですが、銘柄の選定が難しくなってしまいます。

今、売れ筋の全世界株型投資信託なら、どれももうじゅうぶん低コストです。

これから積立投資を始めるなら人気商品をいくつか比較してコストの低いものを選べばOKです。

本当のことをいえばインデックス型の投資信託も万能ではないため、アクティブ型の投資信託も組み合わせるとより効果的ですが、銘柄の選定が難しくなってしまいます。

今、売れ筋の全世界株型投資信託なら、どれももうじゅうぶん低コストです。

これから積立投資を始めるなら人気商品をいくつか比較してコストの低いものを選べばOKです。

積立投資の結論は出ましたが、「一生の」投資戦略というにはまだ不十分ですよね。

積立投資を続けてある程度資産が増えてきたら、投資戦略を見直す必要があります。

ここでは、残高が大きくなったときの投資方針についてもお伝えします。

積立投資を続けてある程度資産が増えてきたら、投資戦略を見直す必要があります。

ここでは、残高が大きくなったときの投資方針についてもお伝えします。

積立投資は値動きが大きい資産に投資する方針で進めていきますが、積立投資は値動きが大きい資産に投資する方針で進めていきますが、まとまった資産を運用する場合は、値動きが小さい資産に移行します。

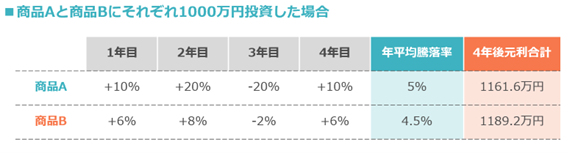

たとえば、年平均リターンが5%の資産よりも、年平均4.5%の資産のほうが総合的なリターンが大きくなることがあります。

下表をご覧ください。

たとえば、年平均リターンが5%の資産よりも、年平均4.5%の資産のほうが総合的なリターンが大きくなることがあります。

下表をご覧ください。

年平均リターンは商品Aのほうが大きい一方、4年後の元本は商品Bのほうが大きくなりました。

なぜなら、一度大きく下がってしまう(3年目)と、回復するまでが大変だからです。

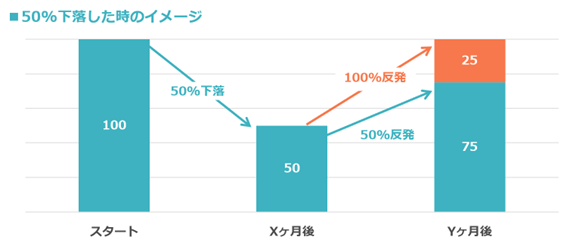

スタート時の元本を100として、50%下落してから50%反発したケースをみてみましょう。

なぜなら、一度大きく下がってしまう(3年目)と、回復するまでが大変だからです。

スタート時の元本を100として、50%下落してから50%反発したケースをみてみましょう。

数字だけをみると100に戻ると錯覚してしまいそうですが、50の50%は25です。つまり100から50まで下落した後50%反発しても、元本は25の回復で75までしか戻りません。

積立投資の場合は安くなるとたくさん購入できてラッキー!でしたが、一括投資の場合は回復の難しさを考慮して、 できるだけ元本を減らさないことが重要になります。

積立投資の場合は安くなるとたくさん購入できてラッキー!でしたが、一括投資の場合は回復の難しさを考慮して、 できるだけ元本を減らさないことが重要になります。

分散を考えるタイミングは、積立金額と資産残高の比率から考えます。

たとえば月50,000円の積立で残高が200万円になり、まだこれから積み立てる期間が長いなら、資産価格が下落しても影響は軽微なためリスク分散は必要ないでしょう。

一方で残高が1,000万円くらいに到達している場合、仮に資産価格が3割下がったら精神的なダメージが大きいですよね。

ですから、明確な基準はないものの、 1,000万円をひとつの目安としてもよさそうです。

分散する際は残高の50%を売却してほかの資産に移します。残高が1,000万円なら500万円を売却することになります。

具体体な売却のタイミングは、全世界株の投資信託の年利回りが7%を超えているかがひとつの基準です。

7%の根拠は、世界株の年率換算リターンが7%だからです。

たとえば月50,000円の積立で残高が200万円になり、まだこれから積み立てる期間が長いなら、資産価格が下落しても影響は軽微なためリスク分散は必要ないでしょう。

一方で残高が1,000万円くらいに到達している場合、仮に資産価格が3割下がったら精神的なダメージが大きいですよね。

ですから、明確な基準はないものの、 1,000万円をひとつの目安としてもよさそうです。

分散する際は残高の50%を売却してほかの資産に移します。残高が1,000万円なら500万円を売却することになります。

具体体な売却のタイミングは、全世界株の投資信託の年利回りが7%を超えているかがひとつの基準です。

7%の根拠は、世界株の年率換算リターンが7%だからです。

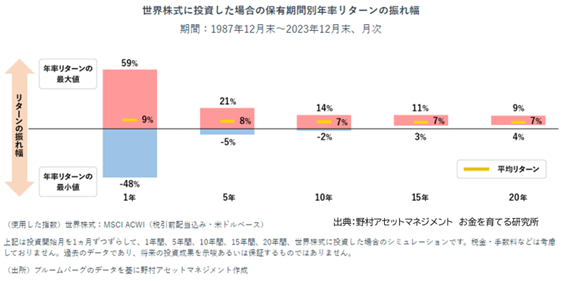

上のグラフは世界株に投資した場合の保有期間別年率リターンを表しています。

保有期間ごとにばらつきはあるものの、10年を超えてくると7%に収束しています。

「7%では物足りない」と感じるかもしれませんが、リスクを減らすための分散ですから、ここは欲張らずにおくほうが無難です。

保有期間ごとにばらつきはあるものの、10年を超えてくると7%に収束しています。

「7%では物足りない」と感じるかもしれませんが、リスクを減らすための分散ですから、ここは欲張らずにおくほうが無難です。

では、分散先としてなにを選べばよいのかが次の疑問ですよね。

わたしは「債券」をおすすめします。

債券は株式とは異なり、定期的に利息を受け取れるほか満期まで保有すれば元本が返ってくるため、安定的な資産運用に適しています。

わたしは「債券」をおすすめします。

債券は株式とは異なり、定期的に利息を受け取れるほか満期まで保有すれば元本が返ってくるため、安定的な資産運用に適しています。

分散先として債券を選ぶ理由は、

満期があるからです。

さらに、理論的には積立投資で購入している世界株の投資信託とは逆の値動きをするため、分散効果を期待できます。

本当なら日本国債を選びたいところですが、2024年現在では受け取れる利息が極めて少なく、預貯金とあまり変わりません。

したがって、為替の変動はあるものの、分散先としては外国債券をおすすめします。

「為替のせいで損はしないの?」と思うかもしれませんが、日本円に戻すことなく長期保有できるのであれば怖くありません。

たとえば年間3%の利率でも15年間保有すれば利息だけで45%増えますよね。

この債券を1ドル150円で購入したとすると、マイナスになるのは1ドル82円50銭を下回ったときです。

可能性としてはゼロではありませんが、82円50銭の状態が長く続くとは考えにくいため、損をしにくいといえるでしょう。

さらに、理論的には積立投資で購入している世界株の投資信託とは逆の値動きをするため、分散効果を期待できます。

本当なら日本国債を選びたいところですが、2024年現在では受け取れる利息が極めて少なく、預貯金とあまり変わりません。

したがって、為替の変動はあるものの、分散先としては外国債券をおすすめします。

「為替のせいで損はしないの?」と思うかもしれませんが、日本円に戻すことなく長期保有できるのであれば怖くありません。

たとえば年間3%の利率でも15年間保有すれば利息だけで45%増えますよね。

この債券を1ドル150円で購入したとすると、マイナスになるのは1ドル82円50銭を下回ったときです。

可能性としてはゼロではありませんが、82円50銭の状態が長く続くとは考えにくいため、損をしにくいといえるでしょう。

さて、債券とはどのような性質の商品なのでしょうか。

債券には、国が発行する「国債」、地方公共団体が発行する「地方債」、企業が発行する「社債」などの種類がありますが、いずれも「借金の証明書 」のようなものです。

たとえば米国債を購入すれば、アメリカにお金を貸したことになります。

お金を貸しているため、基本的には利息を受け取れますし、期日になればお金が返ってきます。

株や投資信託では利息の代わりに配当を受け取りますが、業績が悪いと無配のケースもありますし、満期がないため売却時の価格は不確定です。

債券で運用している投資信託はどうか?というと、複数の債券で運用されているため、満期が存在しないのと同じことです。

「満期に決まった金額が返ってくる」点が債券の大きなメリットですから、投資信託ではなく債券そのものを購入しましょう。

債券には、国が発行する「国債」、地方公共団体が発行する「地方債」、企業が発行する「社債」などの種類がありますが、いずれも「借金の証明書 」のようなものです。

たとえば米国債を購入すれば、アメリカにお金を貸したことになります。

お金を貸しているため、基本的には利息を受け取れますし、期日になればお金が返ってきます。

株や投資信託では利息の代わりに配当を受け取りますが、業績が悪いと無配のケースもありますし、満期がないため売却時の価格は不確定です。

債券で運用している投資信託はどうか?というと、複数の債券で運用されているため、満期が存在しないのと同じことです。

「満期に決まった金額が返ってくる」点が債券の大きなメリットですから、投資信託ではなく債券そのものを購入しましょう。

債券は満期まで持てば決まった金額が戻ってきますが、途中売却もできます。途中で売却する場合は、価格の変動が発生します。

債券の価格はおもに金利に影響され、基本的には 金利と逆の動きをする点が特徴です。

金利が上がれば債券価格は下がり、金利が下がれば債券価格は上がります。

金利が下がるのは、一般的に景気が悪いときです。お金を借りやすく、使いやすくするため金利が下げられます。

一方、景気が悪いと株価は下がります。積み立てている世界株の投資信託は評価額が下がるでしょう。

そこで債券を持っていれば、資産全体の評価額を下支えしてくれます。

債券の価格はおもに金利に影響され、基本的には 金利と逆の動きをする点が特徴です。

金利が上がれば債券価格は下がり、金利が下がれば債券価格は上がります。

金利が下がるのは、一般的に景気が悪いときです。お金を借りやすく、使いやすくするため金利が下げられます。

一方、景気が悪いと株価は下がります。積み立てている世界株の投資信託は評価額が下がるでしょう。

そこで債券を持っていれば、資産全体の評価額を下支えしてくれます。

まずは積立投資から始めて、資産が増えたら債券に分散する流れをご説明してきました。

では、老後が近づいたらリスク資産からはお金を引き上げるべきなのでしょうか。

…答えはNOです。

では、老後が近づいたらリスク資産からはお金を引き上げるべきなのでしょうか。

…答えはNOです。

老後といっても、一度に資産を使い切るわけではありませんよね。

積み立てたお金を老後の生活費として使用する場合、毎月少しずつ取り崩していくことになるでしょう。

すぐに全額使うわけではないので、現金化する必要はありません。

むしろ老後は運用しながら取り崩すほうが効果的です。

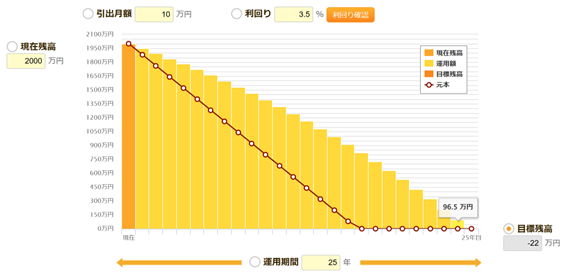

たとえば、2,000万円の資産を毎月10万円ずつ取り崩した場合、通常は16年8ヵ月で資産が尽きますが、3.5%で運用しながら取り崩せば、資産の寿命を25年まで延ばせます。

積み立てたお金を老後の生活費として使用する場合、毎月少しずつ取り崩していくことになるでしょう。

すぐに全額使うわけではないので、現金化する必要はありません。

むしろ老後は運用しながら取り崩すほうが効果的です。

たとえば、2,000万円の資産を毎月10万円ずつ取り崩した場合、通常は16年8ヵ月で資産が尽きますが、3.5%で運用しながら取り崩せば、資産の寿命を25年まで延ばせます。

先ほどのグラフをみると、50歳や60歳でもじゅうぶん投資を始める効果があると思いませんか?

60歳でまだ投資をしていない方でも、取り崩しのために投資を始めたってまったく遅くありません。

なお、取り崩しに関しては、「定額」よりも「定率」のほうがより資産寿命を延ばしやすい点は覚えておきましょう。

「毎月10万円」よりも「5%ずつ」といった形です。

「 全世界株の投資信託の取り崩しと債券の利息を老後の生活の足しにする」

これが老後の基本的な運用戦略です。

60歳でまだ投資をしていない方でも、取り崩しのために投資を始めたってまったく遅くありません。

なお、取り崩しに関しては、「定額」よりも「定率」のほうがより資産寿命を延ばしやすい点は覚えておきましょう。

「毎月10万円」よりも「5%ずつ」といった形です。

「 全世界株の投資信託の取り崩しと債券の利息を老後の生活の足しにする」

これが老後の基本的な運用戦略です。

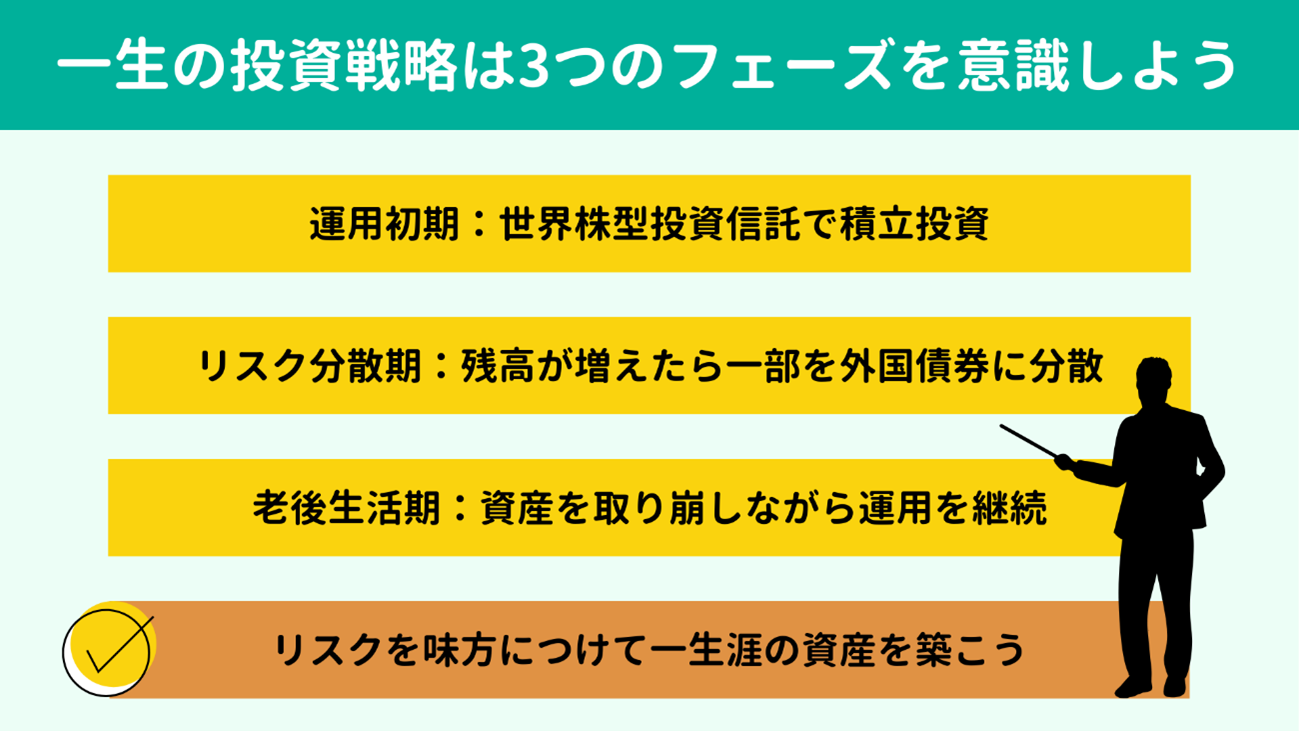

最後に、本記事の内容を簡単におさらいしておきましょう。

①運用初期 全世界株型の投資信託を長期で積み立てよう

①運用初期 全世界株型の投資信託を長期で積み立てよう

積立投資(ドルコスト平均法)ではリスクが味方になる

今後も世界経済は成長が期待できるため、分散はせず全世界株型一択で問題ない ②リスク分散期 残高が1,000万円に到達したあたりで資産の分散を考える

②リスク分散期 残高が1,000万円に到達したあたりで資産の分散を考える

分散先は外国債券がおすすめ

債券は満期になればお金が戻って来る

債券は全世界株型の投資信託と一般的に逆の値動きをするため資産を安定的に保ちやすい ③老後生活期 全世界株型の投資信託と外国債券の利息を取り崩しながら運用を続ける

③老後生活期 全世界株型の投資信託と外国債券の利息を取り崩しながら運用を続ける

定額よりも定率で取り崩すとよい

老後といっても長いため、50歳、60歳で運用を始めてもまったく遅くない

資産形成といっても、運用初期、残高が増えたとき、老後生活期では適切な投資行動が異なります。

そうしたフェーズによる違いもふまえて、本記事では「 一生の投資戦略」として使える内容をお伝えしました。

ぜひ保存して、迷ったときの道標にしていただけると嬉しいです。

もしも「うちの場合はどうすれば?」とより具体的なアドバイスをお求めの方は、ぜひ直接ご相談ください!

お問い合わせは下のバナーまたはこちらのお問い合わせフォームから、お気軽にどうぞ。

そうしたフェーズによる違いもふまえて、本記事では「 一生の投資戦略」として使える内容をお伝えしました。

ぜひ保存して、迷ったときの道標にしていただけると嬉しいです。

もしも「うちの場合はどうすれば?」とより具体的なアドバイスをお求めの方は、ぜひ直接ご相談ください!

お問い合わせは下のバナーまたはこちらのお問い合わせフォームから、お気軽にどうぞ。