ペアローンを組むと離婚できない?リスクと対策をFPが解説します

2024年10月10日

執筆者:土屋 ごう

執筆者:土屋 ごう

ペアローンは夫婦それぞれが住宅ローンを組む方法です。

単独ローンよりも借入額を増やせるため、利用する共働き夫婦が増えています。

一方で「ペアローンを組むと離婚できない」、「ペアローンはリスクが高い」といった声もみられます。

本記事ではこうしたペアローンのリスクと対策について、FPの立場から解説していきますので、ぜひ参考にしてくださいね。

単独ローンよりも借入額を増やせるため、利用する共働き夫婦が増えています。

一方で「ペアローンを組むと離婚できない」、「ペアローンはリスクが高い」といった声もみられます。

本記事ではこうしたペアローンのリスクと対策について、FPの立場から解説していきますので、ぜひ参考にしてくださいね。

ペアローンは

ひとつの物件に対して夫婦がそれぞれローンを組む方法です。

お互いがお互いの連帯保証人となり、団体信用生命保険にもそれぞれが加入します。

また物件の所有権は資金を負担した割合と同じ持ち分割合で共有名義になります。

ペアローンは夫婦どちらかが単独でローンを組む場合にくらべて借りられる額が大きくなるため、物件の選択肢が増える点が大きなメリットです。

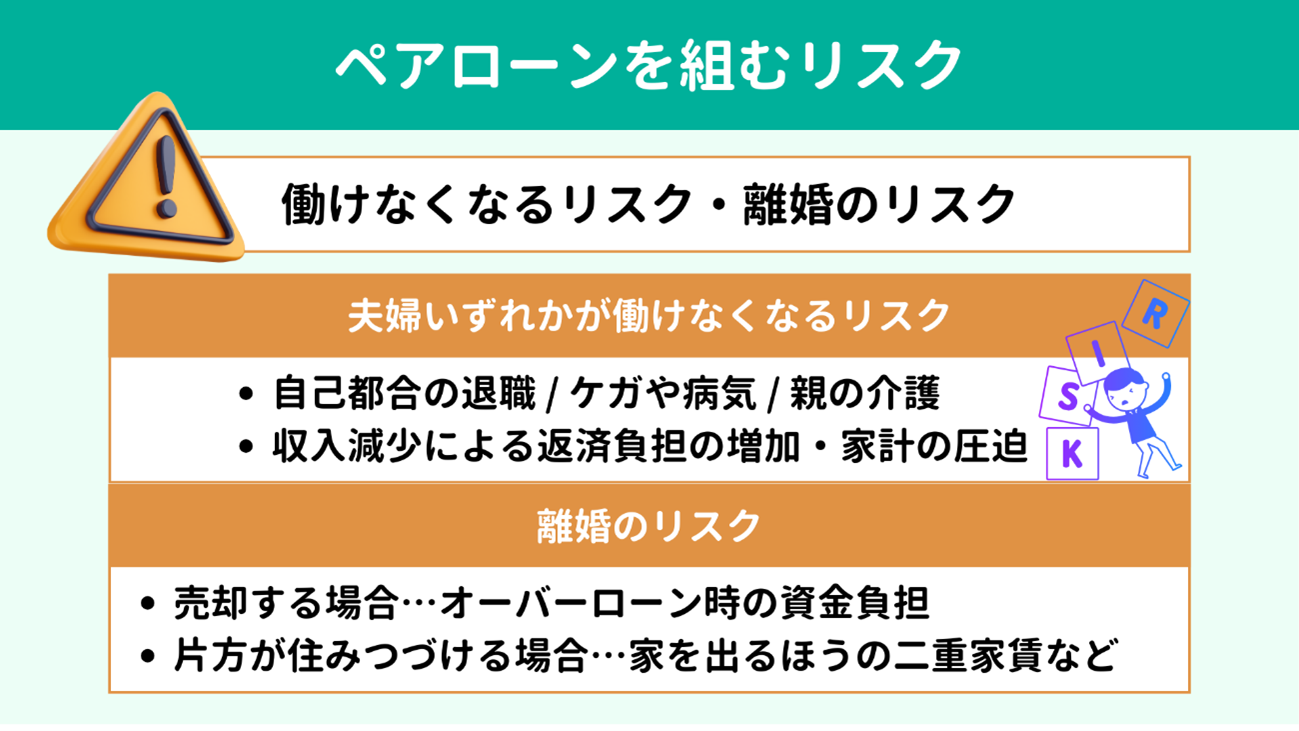

一方、世帯収入が減少するリスク、離婚のリスクも単独ローンよりも大きくなります。

ペアローンのリスクについて、掘り下げてみていきましょう。

お互いがお互いの連帯保証人となり、団体信用生命保険にもそれぞれが加入します。

また物件の所有権は資金を負担した割合と同じ持ち分割合で共有名義になります。

ペアローンは夫婦どちらかが単独でローンを組む場合にくらべて借りられる額が大きくなるため、物件の選択肢が増える点が大きなメリットです。

一方、世帯収入が減少するリスク、離婚のリスクも単独ローンよりも大きくなります。

ペアローンのリスクについて、掘り下げてみていきましょう。

「ペアローンはリスクが高い」とは「夫婦のいずれかが働けなくなって世帯収入が減少したときの返済負担の大きさや家計を圧迫するリスクが高い」と言い換えられます。

働き盛り世代が働けなくなるおもな要因は、出産・育児などの自己都合、病気やケガ、親の介護です。

このうち病気やケガ、親の介護は不測の事態ですから仕方がありません。

しかし自己都合で退職する予定・可能性があるなら、そもそも住宅の購入(ペアローンの契約)は先延ばしにしたほうが無難です。

ペアローンを組むと夫婦それぞれが毎月住宅ローンを返済していくことになります。

家計への負担を考えると、やはり 夫婦ふたりとも仕事を辞めない前提での契約が重要です。

働き盛り世代が働けなくなるおもな要因は、出産・育児などの自己都合、病気やケガ、親の介護です。

このうち病気やケガ、親の介護は不測の事態ですから仕方がありません。

しかし自己都合で退職する予定・可能性があるなら、そもそも住宅の購入(ペアローンの契約)は先延ばしにしたほうが無難です。

ペアローンを組むと夫婦それぞれが毎月住宅ローンを返済していくことになります。

家計への負担を考えると、やはり 夫婦ふたりとも仕事を辞めない前提での契約が重要です。

これからマイホームを購入しようとするときに離婚のことを考えるご夫婦はほとんどいません。

しかし、とても大切なことなのでわたしはペアローンを組むご夫婦に 必ず離婚のリスクについてお伝えしています。

マイホームをお持ちのご夫婦が離婚すると、基本的にはマイホームを売却するケースがほとんどです。

マイホームの購入から離婚までの日が浅いと物件の売却金額がローン残高を下回るおそれがあり、残債を一括で返済できなければ離婚後も返済が続きます。

一方で売却はせず片方がマイホームに住みつづける場合、家を出たほうは自分が新しく暮らす物件の家賃を支払いながら住宅ローンも返済しなければなりません。

場合によっては養育費も発生しますから、なかなか大きな負担となってしまいます。

「ペアローンを組むと離婚できない」というのは、お金の面では的を射ています。

ペアローンを組んで住宅を購入するなら、離婚しない覚悟を持ちましょう。

しかし、とても大切なことなのでわたしはペアローンを組むご夫婦に 必ず離婚のリスクについてお伝えしています。

マイホームをお持ちのご夫婦が離婚すると、基本的にはマイホームを売却するケースがほとんどです。

マイホームの購入から離婚までの日が浅いと物件の売却金額がローン残高を下回るおそれがあり、残債を一括で返済できなければ離婚後も返済が続きます。

一方で売却はせず片方がマイホームに住みつづける場合、家を出たほうは自分が新しく暮らす物件の家賃を支払いながら住宅ローンも返済しなければなりません。

場合によっては養育費も発生しますから、なかなか大きな負担となってしまいます。

「ペアローンを組むと離婚できない」というのは、お金の面では的を射ています。

ペアローンを組んで住宅を購入するなら、離婚しない覚悟を持ちましょう。

そうはいっても人生は何が起こるかわかりません。

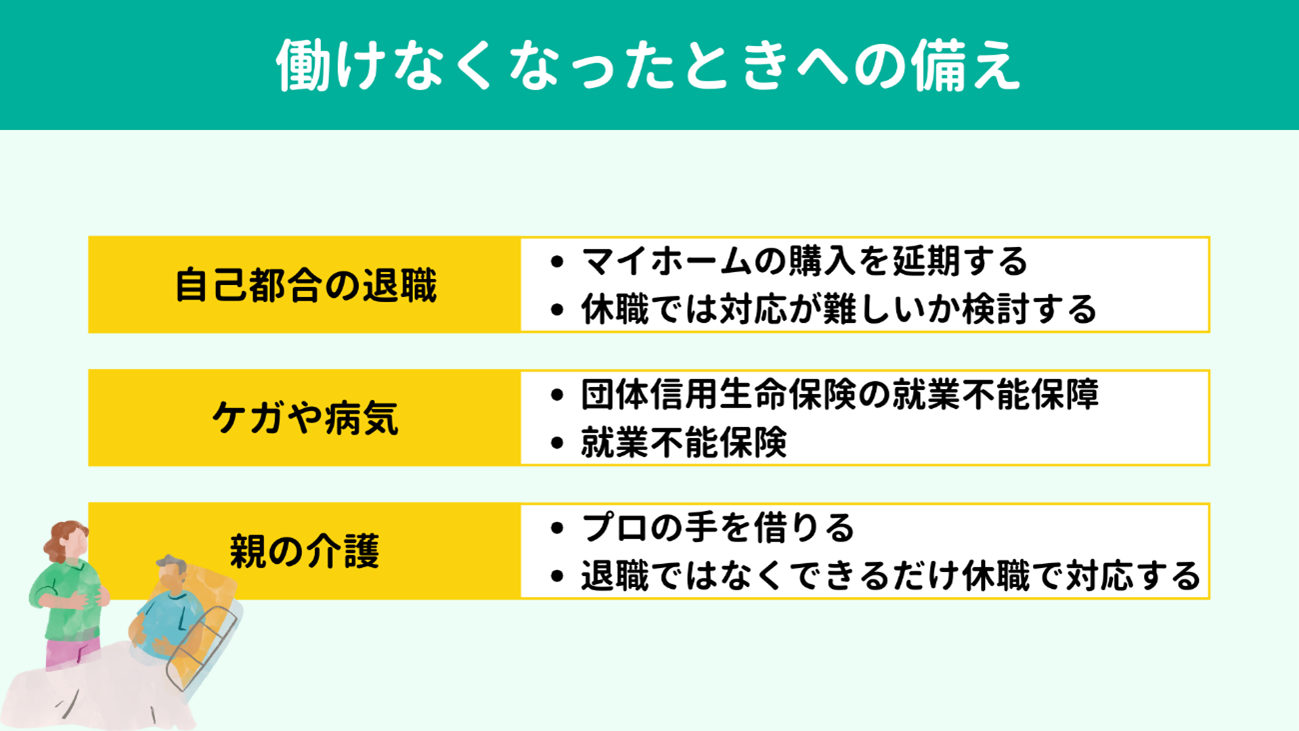

万が一働けなくなり、収入が減少してしまうリスクにはどのように備えればよいのでしょうか。

産休や育休などでの収入減少、ケガや病気、親の介護と要因別に備え方を紹介します。

万が一働けなくなり、収入が減少してしまうリスクにはどのように備えればよいのでしょうか。

産休や育休などでの収入減少、ケガや病気、親の介護と要因別に備え方を紹介します。

どうしても仕事を辞めざるを得ない状況なら、マイホームの購入は状況が落ち着いてからに延期しましょう。

むしろ出産や転職などが一段落ついてからのほうが今後の家計の見通しや住環境に求める条件も明確になるため、マイホーム購入もスムーズに進めやすくなります。

そもそも仕事を辞めるのであれば収入の減少もわかりきっています。「今は」家を買わないほうが賢明な選択です。

それでも今マイホームを購入したければ、退職ではなくできるだけ休職の方向で話を進めたいものです。

最近は育休の長期化や職場復帰の早期化の傾向がみられます。退職を決めてしまう前に休職で何とかできないか検討してください。

むしろ出産や転職などが一段落ついてからのほうが今後の家計の見通しや住環境に求める条件も明確になるため、マイホーム購入もスムーズに進めやすくなります。

そもそも仕事を辞めるのであれば収入の減少もわかりきっています。「今は」家を買わないほうが賢明な選択です。

それでも今マイホームを購入したければ、退職ではなくできるだけ休職の方向で話を進めたいものです。

最近は育休の長期化や職場復帰の早期化の傾向がみられます。退職を決めてしまう前に休職で何とかできないか検討してください。

万が一のケガや病気には生命保険で備えましょう。

ペアローンを契約するときには、夫婦それぞれが 団体信用生命保険に加入します。多くの団体信用生命保険は、死亡・高度障害状態への保障については加入を必須としています。

ペアローンを組む場合は病気やケガで働けない状態=就業不能状態への保障を確保しておきましょう。

団体信用生命保険のオプションで保障を追加するか、就業不能保障を得られる生命保険で備えます。

団体生命保険で不足しやすい保障については下記の記事でくわしく解説していますので、あわせてご覧ください。

ペアローンを契約するときには、夫婦それぞれが 団体信用生命保険に加入します。多くの団体信用生命保険は、死亡・高度障害状態への保障については加入を必須としています。

ペアローンを組む場合は病気やケガで働けない状態=就業不能状態への保障を確保しておきましょう。

団体信用生命保険のオプションで保障を追加するか、就業不能保障を得られる生命保険で備えます。

団体生命保険で不足しやすい保障については下記の記事でくわしく解説していますので、あわせてご覧ください。

-

関連記事:住宅ローンを組んだら生命保険はもういらない?団体信用生命保険について解説<前編>

住宅ローンを組むと、ほとんどの場合「団体信用生命保険」に加入します。団体信用生命保険は生命保険の一種ですので、「だったら、今加入している生命保険って解約してもいいんじゃない?」と思うかもしれません…

住宅ローンを組むと、ほとんどの場合「団体信用生命保険」に加入します。団体信用生命保険は生命保険の一種ですので、「だったら、今加入している生命保険って解約してもいいんじゃない?」と思うかもしれません…

-

関連記事:住宅ローンを組んだら生命保険はもういらない?団体信用生命保険について解説<後編>

住宅ローンを組むとほとんどの場合加入することになる団体信用生命保険。「団体信用生命保険に入るなら、すでに契約している生命保険を解約してもいいかな?」「保険料を二重に支払っているように感じるけれど損してない?」と疑問に思う方も…

住宅ローンを組むとほとんどの場合加入することになる団体信用生命保険。「団体信用生命保険に入るなら、すでに契約している生命保険を解約してもいいかな?」「保険料を二重に支払っているように感じるけれど損してない?」と疑問に思う方も…

親御さんの介護については、退職ではなく休職で対応するケースが一般的です。

親御さんが元気なうちに介護について話し合い、親御さんの希望とご自身の対応をあらかじめシミュレーションしておきましょう。

たとえば介護施設や介護サービスなどをお金がかかってもできるだけ活用し、介護を必要とする人(親御さん)も、介護をする人も負担が小さくなるような方法を考えてみてください。

介護についてはプロの手を借りたほうが安心・安全も確保できます。

「お金がかかるから自分で」と考えるよりも「プロを頼るために自分は働こう」と考えるほうが気持ちも楽になるでしょう。

親御さんが元気なうちに介護について話し合い、親御さんの希望とご自身の対応をあらかじめシミュレーションしておきましょう。

たとえば介護施設や介護サービスなどをお金がかかってもできるだけ活用し、介護を必要とする人(親御さん)も、介護をする人も負担が小さくなるような方法を考えてみてください。

介護についてはプロの手を借りたほうが安心・安全も確保できます。

「お金がかかるから自分で」と考えるよりも「プロを頼るために自分は働こう」と考えるほうが気持ちも楽になるでしょう。

マイホームの購入時には離婚なんて考えていなかったとしても、月日が経ってそれぞれ別の道を歩む選択をすることもあるでしょう。

離婚への備えとしては、はじめから無理のない金額でのローン契約と、日頃から家計をギリギリでまわすのではなく貯蓄への取り組みの2点です。

離婚してマイホームを売却するにしても、いずれかが住みつづけるにしても、離婚しなければ発生しなかった金銭的な負担が夫婦のいずれかまたは両方に生じる可能性があるためです。

先述のとおり、マイホームを売却するケースでは、購入してから日が浅いと物件の売却金額がローン残債を下回るケースが多い状況です。

そうなると売却金額を差し引いても不足する残債を自己資金で支払わなければなりません。

いずれかが住みつづけるにしても、家を出るほうは二重の住居費(住宅ローン+新居の家賃)や養育費の負担がのしかかります。

離婚のリスクに備えるためには、 無理のないローン契約と日頃の家計管理・貯蓄が重要です。

もちろん、離婚せず夫婦生活が円満に進む場合でも、この2点を押さえておけば急な出費や老後の生活に対応しやすくなります。

「離婚への備え」というよりも、「家族の将来のための備え」として意識して取り組みましょう。

離婚への備えとしては、はじめから無理のない金額でのローン契約と、日頃から家計をギリギリでまわすのではなく貯蓄への取り組みの2点です。

離婚してマイホームを売却するにしても、いずれかが住みつづけるにしても、離婚しなければ発生しなかった金銭的な負担が夫婦のいずれかまたは両方に生じる可能性があるためです。

先述のとおり、マイホームを売却するケースでは、購入してから日が浅いと物件の売却金額がローン残債を下回るケースが多い状況です。

そうなると売却金額を差し引いても不足する残債を自己資金で支払わなければなりません。

いずれかが住みつづけるにしても、家を出るほうは二重の住居費(住宅ローン+新居の家賃)や養育費の負担がのしかかります。

離婚のリスクに備えるためには、 無理のないローン契約と日頃の家計管理・貯蓄が重要です。

もちろん、離婚せず夫婦生活が円満に進む場合でも、この2点を押さえておけば急な出費や老後の生活に対応しやすくなります。

「離婚への備え」というよりも、「家族の将来のための備え」として意識して取り組みましょう。

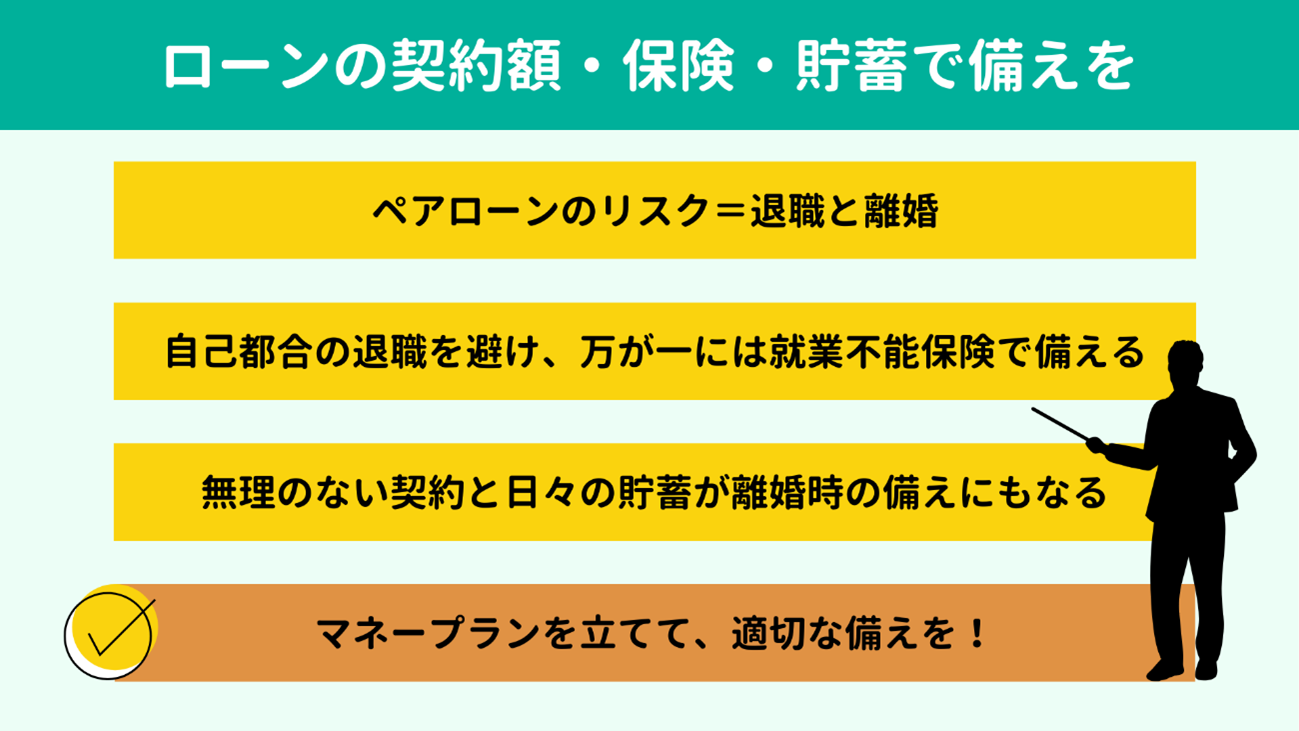

最後に、本記事の要点をおさらしていきましょう。

1. ペアローンのリスク=働けなくなったとき・離婚するときの負担の大きさ

1. ペアローンのリスク=働けなくなったとき・離婚するときの負担の大きさ 2. 自己都合の退職をできるだけ避ける前提で、就業不能保険などで保障を確保する

2. 自己都合の退職をできるだけ避ける前提で、就業不能保険などで保障を確保する 3. 無理のないローン契約と、日頃の家計管理・貯蓄が離婚の際の備えになる

3. 無理のないローン契約と、日頃の家計管理・貯蓄が離婚の際の備えになる

単独ローンとくらべてペアローンを組む場合はとくに、夫婦いずれかの休職や退職、離婚が大きな負担となります。

「このぐらいの額なら組めそうかな」と 感覚で契約しないこと、必要な保障の確保、共働きの持つ「貯める力」を活かした日々の貯蓄が大切です。

マイホームの購入を検討しはじめた段階で一度FPへ相談し、マネープランをきちんと立てておくと、将来長きにわたり安心して家計を管理できるでしょう。

もちろん弊所でもマイホーム購入や貯蓄を進めるサポートをおこなっています。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。

「このぐらいの額なら組めそうかな」と 感覚で契約しないこと、必要な保障の確保、共働きの持つ「貯める力」を活かした日々の貯蓄が大切です。

マイホームの購入を検討しはじめた段階で一度FPへ相談し、マネープランをきちんと立てておくと、将来長きにわたり安心して家計を管理できるでしょう。

もちろん弊所でもマイホーム購入や貯蓄を進めるサポートをおこなっています。

下のバナーまたはこちらのお問い合わせフォームから、お気軽にお問い合わせください。